대웅제약, "반쪽이지만 나도 AA" 수요예측 성공 대규모 투자, 성장 가능성 투심 자극…재무부담은 숙제

김진희 기자공개 2016-04-24 17:09:32

이 기사는 2016년 04월 21일 10:40 thebell 에 표출된 기사입니다.

대웅제약이 올해 첫 회사채 발행 수요예측에서 흥행을 성공리에 마쳤다. 발행물량의 3배에 달하는 자금이 유효수요 내에 들어왔다. 대규모 투자로 재무부담 늘어난 상태지만 수익기반이 확대 추세인 점이 투심을 모은 것으로 풀이된다.스플릿 상태이긴 하지만 NICE신용평가로부터 AA급으로 분류된 점도 긍정적으로 작용했다. 유효신용등급이 A+ 상태에서 반쪽짜리로라도 AA급으로 평가받은 점은 투자자 유치를 수월하게 할만한 호재.

20일 기관투자가를 대상으로 대웅제약은 3년물 1000억 원 규모 회사채 수요예측에서 유효수요 내에 3000억 원의 자금을 모았다. 발행금리는 민평보다 5bp로 낮게 결정됐다. 주관사는 한국투자증권이 맡았다. 발행은 오는 28일이다. 조달한 자금은 시설자금 투자에 사용한다.

신용평가사별로 대웅제약에 대한 평가가 엇갈려 등급에 스플릿이 나 있다. NICE신용평가는 2014년 대웅제약의 신용등급을 A+에서 한 노치(notch) 높인 AA-로 부여하고 이를 유지하고 있다. 전문의약품 부문 사업 경쟁력을 반영했다. 반면 한국신용평가는 지난해 이어 이달 대웅제약에 대한 본평가에서 A+(안정적) 등급을 유지했다. 기존의 긍정적 등급 전망을 하향 조정했다. 투자 확대에 따른 부담을 고려한 것이다.

|

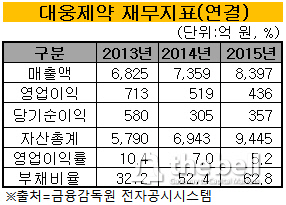

재무상태와 실적 추이를 보면 AA급보다는 A급에 가깝다는 게 중론이다. 대웅제약은 지난 2014년부터 약 2700억 원의 대규모 투자를 벌여 재무부담이 가중된 상태다. 대웅제약은 충북 오송의 cGMP 생산시설에 약 1666억 원을 투입했다. 지난해 한올바이오파마의 1040억 원 지분투자도 단행했다.

이에 따라 2014~2015년 잉여현금흐름과 자금조달현금흐름은 마이너스(-)를 기록했다. 올해 오송 공장에 1300억 원의 투자가 예정돼 있어 현금흐름 적자 기조가 지속될 것으로 보인다. 실적 추세 역시 다소 주춤한 상태다. 지난해 영업이익은 436억 원. 전년 대비 16% 감소했다.

재무구조만 놓고 보면 양호하다는 평가다. 지난해 말 부채비율과 차입금의존도는 각각 66.3%와 28.6%다. 최근 자체개발한 신약 '나보타' 의 적극적인 해외시장 공략과 한올바이오파마의 신약개발 가능성 등으로 우수한 수준의 재무안정성을 유지할 전망이다.

업계 관계자는 "지난해 회사채 발행에서 흥행했던 대웅제약이 신용등급 스플릿 상태에서도 수요를 확인했다"며 "영업이 잘된 결과로 보인다"고 평가했다. 대웅제약의 지난해 3년물 900억 원의 회사채 발행 수요예측에서 2500억 원의 자금이 몰려 2.77대 1의 경쟁률을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?

- [IB 풍향계]'소강상태' 회사채 시장, IB들 이슈어와 스킨십 늘린다