LS전선, 구주매출 양도세 과세, 조달 규모 축소 적격 현물출자 인정 받아 과세 이연…구주매출로 양도세 20% 납부 의무 발생

이길용 기자공개 2016-08-19 12:09:00

이 기사는 2016년 08월 17일 16:02 thebell 에 표출된 기사입니다.

LS전선아시아 상장을 통해 자금을 마련하려는 LS전선이 지분을 대규모로 구주매출한다. 지분을 털어내면서 이번 기업공개(IPO) 과정에서 양도세를 납부해 조달 규모는 예정보다 축소될 것으로 보인다. 적격 현물출자로 인정받아 베트남 자회사 지분을 넘기면서 과세 이연 혜택을 받았지만 이번에 지분을 처분하면서 양도세 20%를 내야 하는 처지다.LS전선아시아는 지난 11일 증권신고서를 제출하고 본격적으로 상장 절차를 밟고 있다. 희망 공모가 밴드는 1만~1만 1500원으로 산정됐고 공모 규모는 1265억~1455억 원으로 추산된다. 상장 후 시가총액은 3156억~3629억 원으로 예상된다.

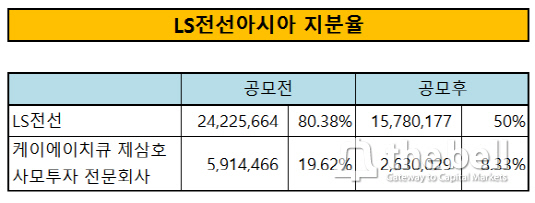

공모 구조는 대부분 구주매출로 구성돼 있다. 최대주주인 LS전선은 2422만 5664 중 1/3 가량인 844만 5487주를 구주매출한다. 사모투자펀드(PEF) 운용사인 H&Q 코리아가 운영하는 케이에이치큐 제삼호 사모투자 전문회사는 보유 지분의 절반 수준인 263만 29주를 구주매출한다. 신주모집 규모는 92만 216주에 그쳐 희망 공모가 밴드 기준으로 LS전선아시아에 유입되는 자금은 약 100억 원에 그친다.

|

LS전선이 LS전선아시아 구주매출로 기대하는 자금 유입 규모는 845억~971억 원이다. 금융위기 이후 과도한 인수·합병(M&A)로 신용도가 저하됐던 LS전선에게는 쏠쏠한 자금이라는 분석이다. 다만 LS전선의 연결기준 순차입금이 지난 6월 말 기준으로 7741억 원에 달해 신용도를 반전시킬 수준은 아니다.

LS전선이 구주매출을 통해 얻는 조달 자금도 세금을 납부할 경우 훨씬 줄어들 것으로 예상된다. LS전선은 지난해 5월 베트남 자회사인 LS비나(LS VINA Cable & System JointStock Co.)와 LSCV(LS Cable & System Vietnam Co., Ltd.)의 지분을 특수목적법인(SPC)인 LS전선아시에에게 현물출자하고 LS전선아시아 지분을 받았다.

LS전선은 지분을 양도했지만 적격 현물출자로 인정돼 양도세가 이연되는 혜택을 받았다. 자회사 지분을 넘길 경우 4년 동안 양도세가 이연되고 이후 3년에 걸쳐 양도세를 납부해야 하지만 지난해에는 자회사 지분 100%를 SPC에 넘길 경우 적격 현물출자로 인정받아 지분을 처분할 때까지 과세가 이연됐다. 화승엔터프라이즈와 두산밥캣도 이런 구조로 딜을 짰다. 현재는 법인세법이 개정돼 이 구조로 적격 현물출자를 인정받을 수 없다.

LS전선이 구주매출에 나설 경우 지분을 매각해 이연된 양도세를 납부해야 한다. 양도세율 20%를 감안하면 LS전선이 얻을 수 있는 자금은 676억~777억 원으로 줄어들 것으로 보인다.

업계 관계자는 "국내 기업의 해외 자회사 딜은 LS전선아시아와 마찬가지로 적격 현물출자로 양도세를 이연받아 하는 구조로 짜여져 있다"며 "구주매출에 나설 경우 이연된 양도세를 내야 하는 부담을 고려해야 한다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진