부산은행, 위험 통제구조 고도화 작업 박차 [2017 RM전략]내부등급법 도입...LCR산출시스템, 역위기상황분석시스템 구축 나서

김선규 기자공개 2017-01-31 09:56:33

이 기사는 2017년 01월 25일 15:43 thebell 에 표출된 기사입니다.

부산은행은 지난해와 마찬가지로 건전성 지표 개선과 선진화된 리스크 관리 체계 마련에 나설 예정이다. 내부등급법 도입과 함께 유동성규제비율 산출시스템 , 역위기상황분석(Reverse Stress Testing)시스템 구축으로 위험 통제구조를 더욱 고도화해 나갈 계획이다.

|

2015년 내부등급법 관련 시스템 구축을 마치고 감독당국에 승인 신청서를 접수한 부산은행은 조만간 최종 승인을 받을 것으로 보인다. 부산은행은 내부등급법이 도입되면 위험가중자산(RWA)이 개선돼 자본비율 제고 효과를 누릴 수 있을 것으로 기대하고 있다. 내부등급법은 표준방법에 비해 대출과 채권에 대해 위험가중치 평가가 대부분 낮기 때문이다.

부산은행은 내부등급법 도입과 함께 스트레스테스트 재편에도 역량을 집중할 계획이다. 우선 스트레스테스트 시나리오를 재설정하고, 역위기상황분석도 진행할 예정이다. 경영실패 상황을 먼저 설정하고 이러한 결과가 발생할 수 있는 임계수준의 거시 경제 시나리오를 역으로 추정해 선제적 대응방안을 모색할 방침이다.

유동성규제비율 산출시스템 구축에도 상당한 신경을 쓸 예정이다. 지난해 부산은행은 감독당국의 유동성 규제 강화에 대비해 유동성규제비율 산출시스템 구축 작업을 진행해왔다.

신 본부장은 "산출시스템 구축으로 적정 수준의 규제비율을 유지하고, 유동성 관리비용을 최소화할 수 있게 됐다"며 "이를 통해 보다 안정적인 지표관리와 선진화된 리스크관리체계를 마련할 것이다"고 말했다.

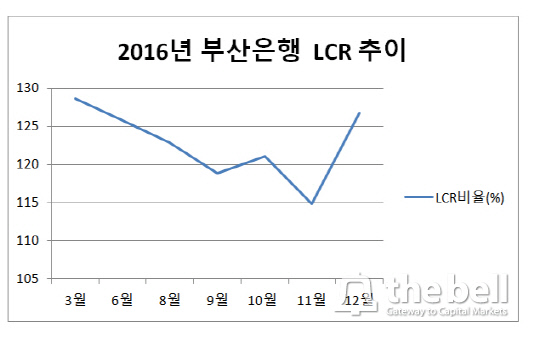

부산은행은 올해 유동성커버리지비율(LCR)을 110%대로 유지할 방침이다. 올해 7월부터 시행되는 영업적예금 분류 요건 강화로 LCR비율이 10%포인트 하락할 것을 대비해 지난해 LCR비율을 126%까지 끌어올렸다. 하락분을 감안하더라도 규제비율을 충분히 상회하고 있어 유동성 관리가 비교적 여유 있는 상황이다.

올해 부산은행은 시중은행과 마찬가지로 금리인상 가능성, 가계부채, 기업구조조정, 부동산 경기 하락 등을 주요 리스크 요인으로 지목하고 있다. 대내외 경영환경 불확실성이 심화되고 있다고 보고 자산 포트폴리오의 최적화 작업을 통해 리스크 대비 수익이 낮은 자산을 솎아낸다는 방침이다.

수익과 리스크관리의 최적화를 위해 위험에 상응하는 수익관련 성과지표인 RoRWA(Return on Risk Weighted Asset) 도입을 검토 중이다. 또한 지점장 전결권을 일부 제한해 위험 산업군 및 부실 가능성이 높은 차주에 대한 추가 여신 제공을 제한하게 했다. 자산의 질적 개선을 위해 내부자본 한도를 타이트하게 설정하기도 했다.

신 본부장은 "Risk Appetite가 전년대비 대략 2%포인트 하락했다"며 "내부자본 한도가 전년대비 10% 안팎으로 늘어났지만, 규제 변화, 내부등급법 도입에 따른 증가 폭이 클 뿐 실제 신용리스크 관련 한도는 1%(300억원) 내외 늘어났다"고 말했다.

|

올해 부산은행은 기업 신용대출을 줄이는 대신 자영업자들을 대상으로 한 소규모 담보대출을 늘려 내실을 다진다는 목표다. 실제 원화 대출 성장 목표치를 3.5%(1조3000억원)로 설정했고 이중 1조 2000억 원을 소매대출에 집중할 계획이다.

신 본부장은 "부산지역의 소호대출 시장이 괜찮은 편이어서 시장확대에 주력할 방침이다"며 "소매대출 확대를 대비해 지난해 중금리신용등급 세분화 작업을 끝났고, 비대면 채널 유입 차주 및 저신용자 대상 여신상품의 모니터링을 강화하며 가계위험차주 선별 기준을 정교화할 예정이다"고 말했다.

또한 금리인상 이슈와 맞물려 자영업자 및 가계부채 리스크에 선제적으로 대응하기 위해 외부정보를 활용한 통합분석체계를 구축할 예정이다.

신 본부장은 "법원의 파산정보나 부동산 경락 및 매매지수 정보를 활용해 소매대출의 위험시그널 분석을 강화할 계획"이라며 "DSR(총부채원금리상환비율), DTA(부채/자산비율) 등 상환능력지표 중심의 통합분석 보고체계도 구축할 방침이다"고 설명했다.

부산은행의 리스크관리를 이끌고 있는 신 본부장은 금융권에서 손에 꼽히는 리스크 전문가로 알려졌다. 부산은행에 리스크관리부가 생긴 2001년부터 리스크관리와 인연을 맺어온 신 본부장은 2007년까지 부산은행 신용리스크와 리스크 기획 등을 맡으며 주요 리스크 모델 및 시스템 개발에 주도적인 역할을 했다.

이후 영업, 마케팅, 점포개발 등 주요 보직을 두루 거치며 영업현장에서도 승승장구했다. 2012년에는 서울 강남지점장을 맡으면서 부산은행의 수도권 진출에 선봉장 역할을 수행하기도 했다. 지난해 리스크관리본부장으로 승진하면서 8년만 친정에 복귀했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Musical Story]기업은행, <디어 에반 핸슨> 투자 나선 배경은

- [One Source Multi Use]다크호스 <선재 업고 튀어>의 '생명 연장'

- [One Source Multi Use]넥슨 사로잡은 <템빨>, 웹툰 넘어 게임으로

- 하이브-민희진 분쟁 장기전으로, 법정공방 쟁점은

- 미술시장 호황기의 시작점

- 라인게임즈, 슈퍼어썸 투자 '협업→혈맹'

- [도전 직면한 하이브 멀티레이블]빅히트뮤직, BTS 업고 하이브 캐시카우로

- [기업 & 아트]저변 넓힌 국내 클래식 음악...한화의 '힘'

- [게임사 캐시카우 포커스]컴투스 <서머너즈 워>, 다가올 10년 준비한다

- [클래식 뉴 웨이브]'클래식 아이돌' 조성진·임윤찬 신드롬