미래에셋證 등 22개사, 코웨이 대주단 구성 총 1.25조 대출… 中 공상은행 1100억 투자 '눈길'

정호창 기자공개 2017-04-19 08:09:23

이 기사는 2017년 04월 13일 17:25 thebell 에 표출된 기사입니다.

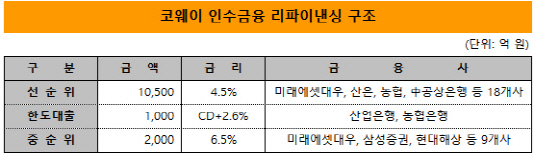

MBK파트너스가 코웨이 투자금 회수를 위해 추진한 인수금융 차환(리파이낸싱) 딜에 시중은행과 증권사, 연기금 등 국내외 22개 금융사가 참여해 대주단을 구성했다. 이들은 총 1조 2500억 원 규모의 신디케이트론을 조성해 오는 17일 MBK파트너스가 설립한 인수목적법인 코웨이홀딩스에 지원한다.13일 투자은행(IB)업계에 따르면 미래에셋대우, 농협은행, KDB산업은행, 중국공상은행, 현대해상화재보험, 흥국생명보험 등 22개 금융사는 지난 5일 신디케이트론 조성을 위한 대출약정을 체결했다. 이번 신디케이트론은 선순위 1조 500억 원, 중순위 2000억 원 등 총 1조 2500억 원 규모로 조성된다. 대출 원리금의 이자 지급을 위한 한도대출(RCF) 1000억 원을 포함하면 전체 대출약정금액은 1조 3500억 원에 달한다.

신디케이트론 중 선순위 대출 주선업무는 미래에셋대우와 농협은행, 산업은행 등 3개사가 공동으로 맡았다. 중순위 대출의 경우 미래에셋대우가 단독으로 주선했다.

1조 500억 원 규모의 선순위 대출에는 주선사인 미래에셋대우(1400억 원), 농협은행(700억 원), 산업은행(1400억 원)을 비롯해 중국공상은행(1100억 원), 농협중앙회(900억 원), 신협중앙회(800억 원) 등 18개사가 참여했다. 대출금리는 4.5% 수준으로 결정됐다. 대주단 모집 과정에서 대출액의 1.5배 넘는 자금이 몰리는 '오버부킹'을 기록해 주선사들이 금액 배분(셀다운)에 애를 먹었다는 후문이다.

선순위 대주단 중에선 특히 중국공상은행이 눈에 띈다. 주선사인 미래에셋대우와 산업은행을 제외하고 가장 많은 1100억 원을 책임지기로 했다.

금융권 관계자는 "공상은행이 국내 시장 운용자산 확대 전략을 세우고 1~2년 전부터 인수금융 모집에 적극적으로 나서고 있다"며 "최근 국내 M&A시장에서 이뤄지는 자금조달 딜에 빠짐없이 이름을 올리며 '큰 손'으로 부상중"이라고 설명했다.

|

대출금리가 6.4%인 중순위 대출 대주단에는 미래에셋대우(500억 원), 삼성증권(400억 원), 현대해상(200억 원) 등 9개 금융사가 이름을 올렸다. 미래에셋대우는 선순위와 중순위를 합쳐 총 2400억 원의 대출을 약정해 대표 주선사다운 모습을 보였다.

차주인 코웨이홀딩스가 대출이자를 제 때 납부하지 못할 경우를 대비해 마이너스 통장 개념으로 설정되는 한도대출(RCF)은 은행 주선사인 농헙은행과 산업은행이 각각 500억 원씩 나눠 맡았다. 대출금리는 4% 초반대로 설정됐다. 대출 기간은 선순위와 중순위 모두 5년이다.

MBK파트너스는 이번 리파이낸싱을 통해 조달한 자금으로 기존 차입금 8200억 원을 상환하고, 나머지 4300억 원은 코웨이홀딩스의 전환상환우선주(RCPS) 상환과 보통주 배당에 사용할 계획이다.

MBK파트너스는 2013년 1월 코웨이 경영권 지분 30.9%를 1조 1900억 원에 인수하면서 금융권에서 4700억 원의 인수금융을 조달했다. 나머지 자금은 중순위 RCPS 발행으로 3000억 원 가량을 조달하고 4200억 원을 운용펀드에서 출자해 마련했다.

인수 마무리 후 1년 반이 지난 2014년 7월 MBK는 8200억 원 규모의 리파이낸싱을 통해 RCPS와 보통주 배당을 시행했다. 인수기업의 경영실적과 기업가치(EV) 향상을 바탕으로 차입 규모를 확대해 투자원금 일부를 회수하는 '자본재조정(Recapitalization)' 기법이다.

이번 리파이낸싱을 통해 두 번째 자본재조정 자금을 확보한 MBK파트너스는 중순위 RCPS의 90% 가량을 상환하고, 운용펀드에서 출자한 후순위 보통주 투자금 전액을 배당을 통해 회수할 예정이다.

관련 작업이 모두 마무리되면 향후 코웨이 지분 매각을 통해 유입되는 자금 대부분이 수익금으로 인식돼 MBK파트너스의 IRR 기준 투자수익률이 높아지는 효과를 얻게 된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진