한국테크, 시가총액 절반 자금조달 'CB+유증' 총 290억 조달..개인투자자 160억 전환사채 인수

박제언 기자공개 2017-11-10 07:56:57

이 기사는 2017년 11월 09일 16시33분 thebell에 표출된 기사입니다

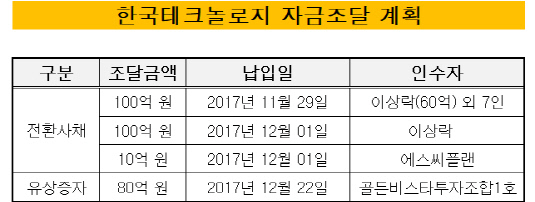

한국테크놀로지가 대규모 자금조달을 추진한다. 시가총액의 절반 가량을 조달할 계획이다.9일 금융감독원 전자공시시스템에 따르면 한국테크놀로지는 다음달 22일까지 총 290억 원의 자금을 조달하기로 결정했다.

한국테크놀로지의 시가총액이 740억 원정도인 점을 고려하면 상당한 액수의 자금조달이다. 자금조달 방식은 전환사채(CB) 발행과 유상증자다.

이번에 발행할 CB를 인수하거나 증자에 참여하는 주체는 개인투자자와 법인 등이 섞여 있다.

개인투자자 중에는 이상락 씨가 두 번에 걸쳐 총 160억 원어치의 한국테크놀로지 CB를 인수할 예정이다. CB의 전환가액은 주당 1812원이다. 향후 CB를 주식으로 전환하면 동일한 전환가액 기준 883만여주로 전환 가능한 셈이다. 현재 한국테크놀로지의 최대주주인 한국코퍼레이션의 경영권 지분수는 655만 주다.

또다른 CB 인수자에는 에스씨플랜(10억 원), 아이윈세미컴(3억 원), 선문티엔씨(3억 원), 아이앤씨스(2억 원) 등 법인도 있다.

발행 예정인 CB는 3년 만기다. 쿠폰금리는 없고 만기 이자는 1%다. 조기상환청구(Put Option)는 내년 11월말 정도부터 할 수 있다.

증자는 골든비스타투자조합1호를 대상으로 추진된다. 발행될 신주수는 531억 5615주로 증자 후 지분율로 따지면 11.77%에 이른다. 최대주주인 한국코퍼레이션의 지분율은 기존 16.42%에서 14.50%로 희석될 전망이다.

|

한국테크놀로지에서 발행한 CB 중 상환되지 않거나 주식으로 전환되지 않은 물량은 총 104억 원정도로 파악된다. 이중 최대주주인 한국코퍼레이션이 인수한 물량은 40억 원정도다. 이를 제외한 64억 원어치 CB는 채권자의 조기상환청구가 들어올 수 있는 물량이다.

더욱이 해당 64억 원어치 CB의 전환가액은 모두 현 주가(1855원, 9일 종가기준)보다 높다. 전환가액 역시 모두 한계치까지 재조정된 터라 채권자가 주식으로 전환할 가능성은 희박하다. 오히려 조기상환을 요청할 가능성이 높다는 의미다. 이번 자금조달이 해당 CB의 조기상환청구를 대비하는 차원일 수 있는 셈이다.

이외 한국테크놀로지의 단기차입금 규모는 반기말 기준 109억 원정도다. 부채비율은 118.7%다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여

- [현대차그룹 벤더사 돋보기]공격적인 '외연 확장'…재무 키워드 '자산 확충'

- [중견 배터리사 점검]고려아연, 이차전지 3사 이사회 정비...전문경영인 CEO 도입

- [자사주 리포트]두산, 3분의 1만 소각하는 이유는

- [Financial Index/금융지주]신한금융, 부채비율 43%…우리금융 출자여력 '넉넉'

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/LG그룹]그룹 자존심 지킨 에너지솔루션, 2024년 PBR '3.86배'