유례없는 벤처호황···펀딩·투자·회수 '풍년' [thebell League Table VC/종합]한투파·에이티넘, 펀딩 '진검승부'···스틱·IMM, PE투자 '두각'

김동희 기자공개 2018-01-02 08:30:09

이 기사는 2017년 12월 29일 15시52분 thebell에 표출된 기사입니다

2017년 벤처캐피탈 업계는 이 보다 더 좋을 순 없었다. 문재인 정부 출범 이후 대규모 정책자금이 쏟아지면서 신규 펀드레이징(Fund Raising)은 물론 투자와 회수 모두 유례없는 호황을 누렸다.상반기 다소 주춤했던 펀딩레이징은 대규모 추경예산이 집행된 하반기 이후 불붙기 시작해 2년 연속 3조 원 이상이 만들어졌다. 중·소형사부터 대형사까지 너나할 것 없었다. 한국투자파트너스(이하 한투파)와 에이티넘인베스트먼트(이하 에이티넘)는 한해 동안 신규 벤처조합을 3000억 원 이상 결성하며 각축전을 벌였다.

벤처캐피탈의 사모투자펀드(PEF) 결성도 활기를 띄었다. 메디치인베스트먼트가 3000억 원에 육박하는 펀드레이징에 성공하며 두각을 나타낸 가운데 아주IB투자와 IMM인베스트먼트(이하 IMM), 한투파, LB인베스트먼트(이하 LB)가 바짝 추격했다.

투자도 활발했다. 넉넉한 재원에 힘입어 신규 벤처투자는 3년 연속 2조 원을 넘었다. 바이오·의료, 화학·소재, 게임 업종 투자는 주춤한 반면 정보통신기술(ICT) 제조·서비스 분야 투자가 늘었다. 인수금융을 지원하는 대규모 PEF 투자도 크게 늘어 벤처업계의 투자 분위기를 좌지우지 했다.

펀드청산과 투자금 회수실적 역시 괜찮았다. 바이오·의료 업종을 중심으로 주식시장이 상승세를 타면서 투자금 회수가 줄을 이었다. ICT와 게임 업종 등의 기업공개(IPO)도 이어져 상당수 벤처캐피탈이 짭짤한 수익을 달성했다.

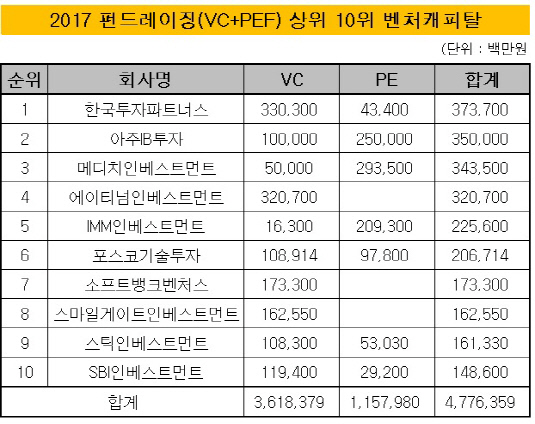

◇ 국내 50개 VC, 4조 7763억 펀드레이징…한투파·에이티넘 '2파전'

머니투데이 더벨이 국내 59개 벤처캐피탈과 신기술금융회사를 대상으로 집계한 2017 벤처캐피탈 리그테이블에 따르면 1년 동안 국내 50곳(조사대상 기업의 84%)의 벤처캐피탈이 4조 7763억 원의 신규 투자금을 펀딩했다.

조사대상 기업수가 달라 단순비교는 어렵지만 2016년 더벨 리그테이블에서 46곳의 벤처캐피탈이 4조 6391억 원의 펀드레이징에 성공한 것을 감안하면 크게 증가했다는 것을 알 수 있다.

|

2017년 벤처조합은 49개사가 3조 6183억 원 규모를, PEF는 13개사가 1조 1579억 원을 신규 결성했다.

국내 벤처캐피탈 업계는 2016년 이후 2년 연속 3조 원 이상의 벤처조합을 결성하고 있다. 1000억 원 이상의 벤처조합을 결성한 벤처캐피탈은 2016년 보다 3곳 증가한 12곳으로 나타났다.

한투파는 한해 동안 3737억 원을 펀딩해 이 부문 1위를 차지했다. 신규 벤처조합 13개를 3303억 원 규모로 결성한 데 이어 PEF펀드도 2개를 434억 원(공동 GP 감안) 규모로 만들었다. 벤처펀드는 에이티넘과 함께 연간 3000억 원 이상의 신규 조합을 결성하며 두각을 나타냈다. 한투파는 소규모 펀드를 13개나 결성한 반면 에이티넘은 3200억 원 규모의 펀드 하나만을 만들어 벤처펀드 대형화를 이끌었다. 에이티넘은 PEF펀딩이 없었지만 전체 펀딩 순위 4위에 이름을 올렸다.

아주IB투자는 신기술사업금융조합 1000억 원과 PEF 2500억 원 등 총 3500억 원의 재원을 마련해 전체 2위에 랭크됐다. 모두 상반기 결성한 펀드로 하반기는 투자에 집중한 것으로 알려졌다.

메디치인베스트먼트는 벤처조합 1개와 PEF 2개를 만들어 전체 3위에 이름을 올렸다. 롯데글로벌로지스 등에 투자하는 프로젝트 PEF 2935억 원과 더불어 500억 원 규모 벤처펀드를 신규로 결성했다.

IMM은 벤처조합 163억 원에 이어 1093억 원 규모의 스페셜 시츄에시션 PEF를 결성해 5위를 차지했다. 스페셜 시츄에이션 펀드는 세컨더리는 물론 M&A나 기업 구조조정 등 자금 수요가 있는 다양한 상황에 부합하는 투자 전략을 구사할 수 있다는 점에서 활용도가 높다. IMM인베스트먼트는 에코매니지먼트홀딩스 인수합병(M&A)을 위해 조성한 펀드를 1000억 원 증액하기도 했다.

◇ 스틱, 산청·DDI 투자로 '1위'…ICT 제조·서비스 등 투자

전통의 투자 명가 스틱은 투자에서 발군의 능력을 발휘했다. 벤처펀드의 투자는 176억 원으로 41위에 그쳤지만 PEF로 6197억 원을 투자해 1위를 차지했다.

스틱은 미국 카지노 게임사 DDI와 소방장비 제조사 산청의 M&A 과정에서 재무적투자자(FI)로 참여해 2000억 원이 넘는 자금을 투입했다. 한화그룹 지배구조 개편 과정에서 매물로 나온 한화S&C의 시스템통합(SI) 사업부를 직접 인수하기도 했다. 또한 사료용 유지 제조사 대경오앤티 인수에 블라인드 펀드와 프로젝트 펀드 재원을 투입했다.

|

IMM도 적극적인 PEF 투자에 나서며 2위에 이름을 올렸다. 인프라 및 메자닌(Mezzanine) 등 그간 벤처캐피탈이나 전업 PEF 운용사들이 눈여겨보지 않는 블루오션 투자에 4686억 원을 투자했다. 벤처펀드에서도 328억 원을 집행했다.

가장 많은 공을 들인 곳은 환경관리업체 에코매니지먼트홀딩스로 PEF에서 2200억 원을 투자했다. IMM은 블라인드 펀드 재원과 인수금융을 통해 에코매니지먼트홀딩스를 인수한 뒤 펀드를 증액해 인수금융 일부를 상환했다.

메디치인베스트먼트도 PEF에서 2860억 원을, 벤처펀드에서 248억 원을 투자해 3위에 랭크됐다. 메디치인베스트먼트는 롯데그룹의 물류 계열사 롯데글로벌로지스의 구주와 신주 지분 32%를 취득하기 위해 2개의 프로젝트 펀드를 결성했다. 메디치인베스트먼트가 창사 이래 2000억 원이 넘는 규모의 PEF 투자를 성사시킨 것은 이번이 처음이다.

한투파는 2224억 원을 투자해 4위에 올랐다. 벤처투자 부문에서는 6년 연속 가장 많은 1542억 원의 자금을 집행했지만 PEF 투자 규모가 크지 않아 아쉬움을 남겼다.

벤처펀드는 국내 상장사와 비상장사를 가리지 않고 잠재력 있는 벤처기업이면 투자에 나섰다. 이스라엘·미국·호주·중국·인도네시아·베트남 등 해외 벤처기업 발굴에도 노력을 아끼지 않았다. 해외 기업에 투자한 금액은 900억 원 정도다.

아주IB투자는 PEF로 1013억 원, 벤처펀드로 771억 원을 투자해 종합 5위, KTB네트워크는 벤처펀드에서만 1300억 원을 투자해 6위에 이름을 올렸다.

2016년 벤처캐피탈 업계는 특정한 업종에 투자 쏠림 없이 다양한 분야에 고르게 투자금을 배분했다.ICT 제조· 서비스 분야의 투자금이 늘어난 반면 바이오·의료, 영상·공연·음반 등의 투자 규모는 소폭 감소했다. 업종별 투자 비중의 격차가 줄어 균등하게 투자금이 분배되는 추세를 보였다.

◇ 펀드 청산, UTC·이앤인베스트먼트 '두각'…LB·에이티넘, 펄어비스 회수 수익 '짭짤'

펀드 청산과 회수 실적도 대체로 좋았다. 2017년 조합 청산 실적이 가장 우수한 벤처캐피탈은 UTC인베스트먼트와 이앤인베스트먼트였다.

UTC인베스트먼트는 지난 7월 '글로벌IP인프라제1호투자조합(약정총액 : 130억 원)'을 청산했다. 펀드 결성 약 3년만의 성과다. 총 505억 원을 회수해 내부수익률(IRR) 60.1%를 달성했다. 투자 대상 기업은 지식재산권 국내·외 특허관리 업체인 마크프로로 당시 지분 100%를 취득했다. 마크프로는 세계 최대 지적재산권(IP) 통합서비스 업체인 CPA글로벌에 750억 원의 기업가치로 인수되면서 조합에 막대한 수익을 안겨줬다.

이앤인베스트먼트는 '이앤신기술사업투자조합7호(82억 원)'를 청산해 IRR 60.06%를 올렸다. 2016년 3월 코스닥 상장사 GMR머티리얼즈(옛 스틸앤리소시즈)의 전환사채(CB)와 보통주에 투자해 1년 2개월여만에 130억 원 이상을 회수했다.

이앤인베스트먼트는 모바일 게임사 엔터메이트에 투자한 '이앤컨텐츠투자조합2호(43억 원)'와 '이앤컨텐츠투자조합3호(43억 원)'도 각각 IRR 47.8%, 48.9%라는 높은 수치로 청산했다.

메디치인베스트먼트는 '메디치 2015-2 투자조합(113억 2000만 원)'을 결성한지 약 2년만에 IRR 30.91%로 청산했다. 반도체 장비업체 뉴파워프라즈마(NPP)에 약정총액 대부분을 투자했다. 2016년 11월 NPP가 코스닥 상장에 성공하면서 투자금 회수 길이 열렸다. 올해 3월부터 지속적으로 장내매도를 통해 수익을 실현했다.

회수실적에서는 LB와 에이티넘이 두각을 나타냈다. LB는 2014년 'KoFC-LB 파이오니어 챔프 2011-4호'와 '미래창조LB선도기업 투자펀드 20호'를 통해 50억 원을 투자했다. 지난 9월부터 11월말까지 보유주식 전량을 장내에서 처분해 781억 원을 회수했다. IRR은 약 180%를, 투자수익률(ROI)도 1462%에 달했다.

에이티넘도 펄어비스 투자금 회수를 통해 IRR 721.44%를 기록했다. 에이티넘은 2016년 1월 '에이티넘고성장기업투자조합'을 통해 펄어비스 우선주에 32억 원을 투자했었다. 총 회수 금액은 216억 원이다. 상장 전 일부를 장외에서 처분하고 상장 이후 고점에서 매각하는 전략을 통화 탁월한 수익을 거둘 수 있었다.

멀티플 기준으로 가장 큰 회수 수익을 가져다준 곳은 게임사 블루홀이다. 블루홀의 경우 투자사들 상당수가 투자기간이 짧게는 5년에서 길게는 7~8년까지 길어 IRR이 다소 낮게 책정됐다. 다만 기업가치가 급격히 증가하면서 멀티플은 20배 이상을 기록했다.

SL인베스트먼트는 지난 11월 지분 일부를 매각했는데 멀티플 약 20배 이상을 올렸다. IRR은 129%를 기록했다. 스톤브릿지벤처스도 지난 9월 블루홀 투자금을 회수해 약 10배에 달하는 멀티플을 기록했다. IRR은 38.8%다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [중간지주 배당수익 분석]세아베스틸지주, 배당수익 3배 급증...분할회사도 첫 기여

- [현대차그룹 벤더사 돋보기]공격적인 '외연 확장'…재무 키워드 '자산 확충'

- [중견 배터리사 점검]고려아연, 이차전지 3사 이사회 정비...전문경영인 CEO 도입

- [자사주 리포트]두산, 3분의 1만 소각하는 이유는