아이온·에이원, 아시아나CB 투자 이유는 [메자닌 투자 돋보기] 헤지펀드에 나눠 편입…부활 꿈꾸는 에이원, 운용사 전환 뒤 첫딜 성사

이충희 기자공개 2018-04-02 10:45:57

이 기사는 2018년 03월 30일 11시19분 thebell에 표출된 기사입니다

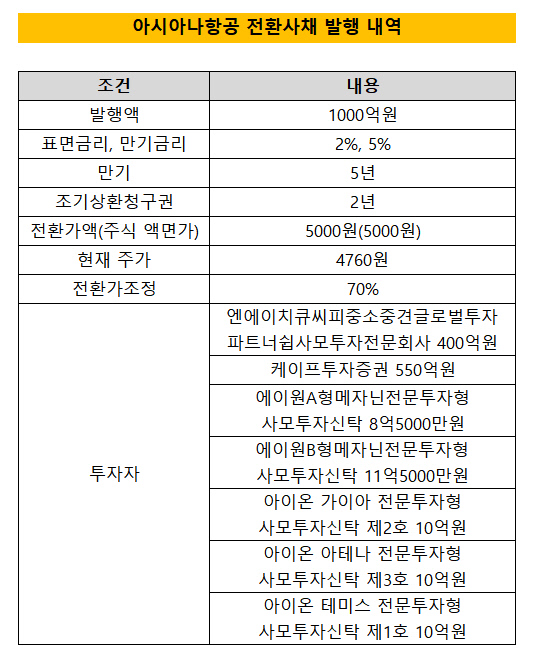

아이온자산운용과 에이원자산운용이 아시아나항공 전환사채(CB)에 투자하기로 했다. 시장에서는 위기를 겪고 있는 아시아나항공의 채권 상환 여부에 대해 부정적 평가를 내려왔지만, 두 운용사는 정반대 분석을 했던 것으로 보인다. 메자닌 명가 부활을 꿈꾸는 에이원은 자산운용사로 전환한 뒤 첫 딜을 성사시켰다.30일 금융투자업계에 따르면 아시아나항공은 다음달 13일 1000억원 규모 사모 전환사채를 발행하기로 했다. 표면이자율과 만기이자율을 각각 2.0%, 5.0%로 책정했다. 만기는 5년, 조기상환은 2년 뒤 청구할 수 있도록 했다.

이번 CB의 전환가액은 액면가인 5000원으로 결정됐다. 전환가액을 최초 전환가의 70% 수준까지 조정할 수 있도록 리픽싱 조건을 뒀지만 사실상 의미는 없다는 평가다. 액면가 이하로는 리픽싱을 할 수 없다.

증권사 관계자는 "발행가를 액면가 이하로 조정할 수 없어 리픽싱 70% 조건은 의미가 없다"면서 "추후 아시아나항공이 감자를 진행해 주가가 올라가면 리픽싱을 적용할 수 있다"고 말했다.

자산운용업계에서는 두 하우스가 투자자로 나섰다. 메자닌, 프리IPO 전문 헤지펀드를 운용하는 아이온자산운용이 30억원을 투자하기로 했다. 아이온운용은 '아이온 가이아 2호', '아이온 아테나 3호', '아이온 테미스 1호' 등 3개 펀드에 아시아나항공 CB를 나눠 편입할 예정이다.

에이원자산운용도 20억원 어치를 인수했다. 올초 투자자문사에서 전문투자형 사모펀드 운용사로 전환한 에이원의 첫번째 CB 투자 건으로 기록될 전망이다. 에이원자산운용은 투자자문사 시절 총 3000억원이 넘는 메자닌 펀드를 운용했던 업계 톱 메자닌 플레이어 중 하나였다.

그러나 업계에 수많은 메자닌 펀드 운용사가 생겨나 최근 1년 넘게 펀드 자금 모집이 수월하지 않았다. 이번에 운용사 전환 이후 새롭게 설정한 '에이원A형메자닌전문투자형사모투자신탁', '에이원B형메자닌전문투자형사모투자신탁'에 아시아나항공CB를 나눠 편입한다.

나머지는 NH투자증권 PE '엔에이치큐씨피중소중견글로벌투자파트너쉽사모투자전문회사'와 케이프투자증권이 각각 400억원, 550억원씩 인수하기로 했다. 케이프투자증권은 이번 CB 발행 주관사다. 추후 기관들에게 아시아나항공CB를 셀다운할 예정이다.

|

그동안 대부분 자산운용업계에서는 아시아나항공의 재무 여건이 불안하다는 점을 들어 CB 투자에 부정적 견해를 보여왔다. 신용등급이 BBB-까지 떨어진 아시아나항공은 현재 남아있는 총 차입금이 4조원을 훌쩍 넘는다. 이중 절반인 2조원 가량이 1년 이내 갚아야할 단기차입금이다.

그러나 아시아나항공의 영업실적이 개선되고 있다는 점, 광화문 금호아시아나사옥 매각 등 자금 조달에 총력을 기울이고 있다는 점 등이 투자자들에게 어필됐던 것으로 보인다.

아울러 아시아나항공 측은 이번 CB에 대해 보유하고 있는 금호사옥㈜ 주식 303만여주(지분율 79.90%)를 조건부 담보로 내걸었다. 금호사옥㈜이 보유한 금호아시아나항공 사옥을 매각하면 담보는 사라진다.

자산운용사 관계자는 "아시아나항공은 추후 광화문 사옥 매각 뿐만 아니라 아시아나IDT의 IPO, 인천공항 격납고 유동화 등 여러 자금 조달 경로를 열어두고 있어 재무 여건이 나아질 것이란 예상도 있다"면서 "주가가 많이 하락한 상황이라 주식 전환 이후 차익 실현도 기대해볼만 하다고 투자자들은 판단했을 것"이라고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [뉴엔AI road to IPO]공모자금 연구개발 집중 '글로벌 진출'

- KT의 이유있는 '쓴소리'

- HDC랩스, 그룹 내 시너지 덕에 '턴어라운드' 기대감

- '수성 아이유쉘' CR리츠, 대주단 '엑시트' vs 시공사 '대손'

- 신한리츠운용, 알파·서부티엔디리츠 투자 콘셉트 확정

- 롯데건설, '마곡 르웨스트' 재분양 속도 낸다

- [건설리포트]GS건설, 하반기 수익성 제고 '정조준'

- [CAPEX 톺아보기]㈜신세계, 현금창출력 초과한 투자 집행…'성장' 방점

- 트럼프 주니어 만난 문주현 회장 "첫 만남은 탐색전"

- [제약바이오 R&D 인사이더스]비보존 후속 자신감 원천, "R&D 전주기 아우르는 시스템"