SK하이닉스, 반도체 불황 '시험대'…투자부담 는다 자금수지 선순환 구조 이탈, 'AA0' 등급 내년 재평정 본격화

양정우 기자공개 2019-11-04 15:00:49

이 기사는 2019년 10월 31일 16:32 thebell 에 표출된 기사입니다.

SK하이닉스가 '반도체 침체기'에 현금창출력이 저하되면서 투자 부담의 코너에 몰렸다. 그간 반도체 설비투자를 내부 현금흐름으로 충당해왔지만 올 들어 자금수지의 선순환 구조가 깨졌다. 잉여현금흐름(FCF)으로 누적해온 재무 역량이 빠른 속도로 소진되고 있다.올해 큰 폭의 실적 후퇴는 진즉부터 예고돼 왔다. 이미 신용등급 하향 트리거를 충족하고 있지만 신용평가업계는 예견된 부진의 여파를 좀더 지켜볼 예정이다. SK하이닉스는 국내 반도체 '투톱'으로서 불황기에도 등급(AA0) 사수의 저력을 갖췄는지 시험대에 올라있다.

◇현금창출력-투자지출, 미스매칭 여전…순차입금 6조 이상 '껑충'

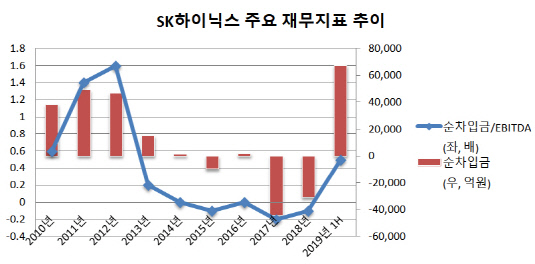

SK하이닉스는 올해 3분기에도 자본적지출(CAPEX, 2조8920억원 수준)이 에비타(EBITDA) 규모(2조6550억원 수준)를 넘어선 것으로 나타났다. 올 들어 수익 규모가 크게 준 탓에 투자계획의 속도 조절에 나섰지만 현금창출력 내 투자 집행이 아직도 요원하다. 올해 상반기엔 CAPEX 규모가 EBITDA보다 2조5000억원 이상 많았던 것으로 집계됐다.

이런 미스매칭은 올 들어 SK하이닉스가 외부 조달을 크게 늘린 배경이다. 올해 3분기 말 순차입금 규모는 6조4470억원 수준까지 늘어났다. 불과 지난해 말까지는 차입금보다 현금이 더 많은 마이너스 순차입금 기조가 유지돼 왔다. 하지만 설비투자를 자체 현금흐름으로 감당하는 선순환 구조가 무너지자 단숨에 차입 규모가 급증한 것이다.

SK하이닉스는 올해 실적 부진이 장기화되자 향후 투자 집행의 속도를 조절한다는 뜻을 내비쳐왔다. 하지만 고객사 물량 대응을 위한 라인 투자 등으로 투자 계획이 큰 폭으로 축소될 가능성은 낮다는 게 크레딧업계의 시각이다. 올해 총 CAPEX는 역대급 규모인 지난해보다 줄겠지만 여전히 13조원 수준에 달할 것이라는 진단이 나온다.

연간 투자 규모를 급작스레 조정하기가 만만치 않지만 수익 규모는 매분기 전년보다 90% 이상 줄어들고 있다. 올해 3분기 영업이익(4730억원)은 전년보다(6조4720억원)보다 93% 축소된 것으로 나타났다. 자연스레 연간 잉여현금흐름도 대규모 적자 전환이 예고돼 있다. 결과적으로 투자 부담이 누적되면서 외부 조달을 늘릴 수밖에 없는 구조다.

SK하이닉스의 실적 축소는 글로벌 반도체 업황의 침체에서 비롯됐다. 올 들어 메모리 반도체인 DRAM과 NAND의 판가가 크게 하락하면서 매출과 수익에 직격탄을 맞았다. 2017~2018년 메모리 반도체 업계가 모두 공격적인 설비투자를 단행했지만 글로벌 수요는 예상을 밑돌고 있다. 내년부터 서버 물량을 토대로 실적 회복이 기대되고 있지만 아직 수급 회복을 논하기 이른 시점이라는 전망도 만만치 않다.

|

◇등급하향 트리거, 올해 내내 충족…내년 레이팅 액션 '초읽기'

국내 신용평가업계는 SK하이닉스의 등급하향 트리거로 '순차입금/EBITDA 0.3배 초과'와 '차입금의존도 10% 초과' 등을 내세우고 있다. 올 들어 차입 규모가 폭증한 만큼 SK하이닉스는 매분기 등급하향 요건을 충족하고 있다.

하지만 아직까지 AA0 등급의 '안정적' 아웃룩을 유지하고 있다. SK하이닉스는 실적 부진을 겪고 있지만 과점화된 메모리 반도체 시장에서 구축한 시장 지위(글로벌 DRAM 2위)가 여전하다. 과거에도 반도체 침체기를 겪었지만 다시 사실상 무차입 구조로 돌아온 저력도 감안되고 있다. 반도체 시장의 수급 현황이 조금씩 개선되면 신용도 회복이 빠르게 이뤄질 것으로 보고 있다.

다만 내년에도 DRAM과 NAND 값이 안정화 단계에서 벗어나 하락하면서 SK하이닉스의 투자 조절 능력이 계속해서 저하되면 신용도의 재평정이 불가피할 전망이다. 올해 내내 등급하향 요건을 충족하는 건 감내할 수 있지만 내년 사정도 비슷하면 하나둘씩 아웃룩을 조정할 가능성이 높다. SK하이닉스가 반도체 침체기에도 현재 신용등급을 수성할 수 있을지 시험대에 오른 셈이다.

레이팅 트리거에 민감하게 반응하는 글로벌 신용평가사는 이미 SK하이닉스의 신용도 평가에 손을 댔다. 국내 이슈어에 대해 정성평가보다 정량평가를 우선시하고 있다. 지난 6월 S&P를 시작으로 무디스에 이르기까지 SK하이닉스의 등급전망을 한단계 아래로 조정했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

- 젬백스링크, 포니 자율주행자동차 국내 도입

- 더테크놀로지, 전략 수집 RPG '리버스 삼국' 출시

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

양정우 기자의 다른 기사 보기

-

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- "글로벌 기술력 어필"…모델솔루션 'CMF 오픈하우스'

- [IB 풍향계]바이오 IPO 보릿고개…업프론트 1400억도 'BBB'

- [IPO 모니터]약국 플랫폼 바로팜, 대표 주관사 '미래에셋' 선정

- [IB 풍향계]삼성증권, 커버리지 인력 '속속' 이탈

- 영구채 찍는 롯데카드, 빠른 성장에 자산건전성 저하

- 롯데카드, 최대 1800억 '신종자본증권' 발행한다

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'

- [IPO 모니터]'역성장' 롯데글로벌로지스, '알리·테무'가 반전카드?