호반그룹, 2년간 사업다각화 투자 '6000억' 레저·유통·미디어 등 기반 확대, 유동자산 2조7000억

고진영 기자공개 2020-01-02 11:13:44

이 기사는 2019년 12월 31일 14시01분 thebell에 표출된 기사입니다

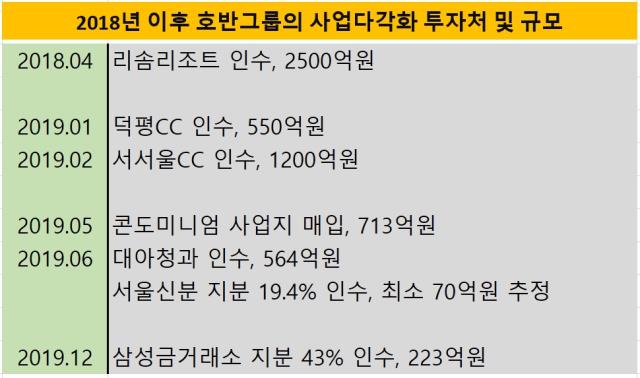

주택사업으로 현금을 두둑히 쌓은 호반그룹이 최근 사업다각화에 부쩍 바쁜 모습이다. 레저와 미디어뿐 아니라 금거래소까지 발을 넓혔다. 2019년까지 2년 동안 중소 규모의 딜을 여러 건 성사시키면서 투자한 자금은 6000억원 규모로 파악된다.요즘 인수합병 시장에서는 호반그룹이 최고로 ‘핫’한 투자자에 손꼽힌다. M&A 의지가 뚜렷한 데다 넉넉한 자금곳간까지 갖추고 있기 때문이다. 2018년 말 연결기준으로 호반건설이 보유한 현금 및 현금성자산은 6300억원, 유동자산은 2조6900억원에 이른다. 재고자산 용지만 4200억원 규모를 보유하고 있다.

업계 한 관계자는 “시장에 적당한 매물이 나오면 ‘호반’ 이름은 무조건 언급된다고 보면 된다”며 “웬만한 매물은 무차입으로 사들일 수 있는 자금력을 갖추고 있고 회사 내부적으로 M&A에 워낙 관심이 높다”고 말했다.

2019년 호반그룹의 마지막 투자처로는 금거래소가 낙점됐다. 호반건설 계열사인 호반프라퍼티는 12월 26일 삼성금거래소 지분을 43% 사들이기로 했다고 밝혔다. 취득금액은 223억원가량이다.

삼성금거래소는 매출 1조원 규모의 중견기업으로 조폐공사 제품인 '오롯 골드바'와 '호랑이 불리온 메달'을 제조해 판매하고 있다. 이 밖에도 각종 귀금속류를 백화점이나 소매상에 납품하고 제조업체에 공업용 금, 반도체 제조용 금도 공급한다.

호반 측은 글로벌 경기 불확실성이 높아지면서 안전자산인 금에 대한 수요가 확대되고 있는 점을 투자포인트로 판단한 것으로 보인다. 실제로 거래소(KRX) 금시장의 2019년 일평균 거래량은 43.8kg로 사상 최고치를 기록했다. 전년(19.5kg)보다는 124%나 늘었다.

과거에도 호반건설은 2011년 KBC광주방송, 2016년 울트라건설(200억원), 2017년 제주 퍼시픽랜드(800억원) 등을 인수하는 등 M&A 시장에 심심찮게 모습을 드러냈다. 그러나 본격적으로 주목받기 시작한 것은 2018년 초부터다. 2018년 1월 대우건설 매각을 위한 본입찰에 호반건설이 단독으로 입찰제안서를 냈기 때문이다. 결국 거래가 무산됐지만 존재감을 세우기 충분했다.

이후로도 인수합병 시장에서 왕성한 식욕을 드러냈다. 2018년부터 올해까지 호반건설이 M&A 등 사업다각화를 위해 투자한 금액은 최소 5800억원 이상으로 추산된다. 최근 연말 인사에서 M&A 전문가로 통하는 최승남 부회장이 호반건설 대표에 임명된 점도 이런 기조와 일맥상통한다.

특히 레저산업에 집중적인 관심을 보이고 있다. 2018년 4월 호반그룹이 리솜리조트를 2500억원 주고 매입했고 2019년 1월 경기 이천에 있는 덕평컨트리클럽(CC), 2월 서서울CC를 연달아 인수했다. 덕평CC 인수가는 550억원, 서서울CC 인수가는 1200억원 수준으로 알려졌다. 5월에는 리솜리조트 이름을 바꿔 출범한 호반호텔앤리조트가 콘도미니엄 신축 공사를 위해 713억원 상당의 사업지를 사들여 규모를 키웠다.

농산물 유통업과 미디아 분야로도 손을 뻗었다. 호반프라퍼티는 2019년 6월 가락시장 도매시장법인인 대아청과를 564억원에 인수했다. 같은 시기 호반건설이 서울신문 지분 19.4%, 140만주가량을 매입해 3대주주에 오르면서 서울신문 측과 갈등을 빚기도 했다. 당시 거래규모는 밝혀지지 않았는데, 적정가로 계산하면 매입 대금이 훨씬 커지겠지만 액면가(주당 5000원)로 치면 70억원 정도다.

2019년 7월에는 5성급 국내 호텔인 '남산 그랜드하얏트서울' 인수전에도 호반건설이 등장했다. 매각 입찰에서 국내 투자자로는 유일하게 숏리스트에 포함돼 상당한 주목을 받았다. 다만 계약까지는 이어지지 못했고 홍콩계 PAG(퍼시픽얼라이언스그룹) 컨소시엄이 최종 승자가 됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [NPL 자금조달 리포트]대신F&I, 공격적 투자에 단기조달 확대…NPL 매입 '적기 대응'

- [교보생명 SBI저축 인수]1위 저축은행 PBR 0.95배, 상상인그룹은 '난색'

- [Policy Radar]금융당국, SKT 사태 '비상대응본부' 구성

- [은행경영분석]농협금융, 예대업 약화…낮아진 비은행 기여도 '설상가상'

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [금융 人사이드]캠코 사장 단독후보에 정정훈 전 세제실장…'자본확충' 첫 시험대

- [은행경영분석]제주은행, 90% 넘는 지역 의존도…가파른 연체율 상승세

- [은행경영분석]BNK금융, 건전성 지표 저하 '밸류업 복병' 부상

- [금융사 KPI 점검/하나은행]본사 정책 평가 강화, '건전성·손님만족' 항목 힘줬다

- [Policy Radar]보험업법 규제 기준 킥스비율 130%로 낮아진다

고진영 기자의 다른 기사 보기

-

- [Financial Index/현대차그룹]넘치는 캐시…상장사 '순현금'만 24조

- [Financial Index/현대그룹]그룹이익 29조 '주춤'…완성차 의존도 80% 넘었다

- [Financial Index/현대차그룹]그룹 매출 3년간 120조 늘었다…완성차 50% 점프

- [Financial Index/현대차그룹]배당도 못 살렸다…절반 이상은 TSR 마이너스

- [Financial Index/현대차그룹]PBR도 계열 파워…현대오토에버, 5년 평균 '3배'

- [Financial Index/현대차그룹]날개 단 현대로템, 그룹 ROE 압도…건설·철강은 '시들'

- [재무전략 분석]영업권 '줄손상' 카카오…여전히 3.7조 잔존

- [밸류업 성과 평가]81위 랭크된 LG화학, 빚 부담 버겁다

- 카카오, 점프는 끝났다

- [밸류업 성과 평가]PBR 저평가 롯데쇼핑, 장기 성장 노린 자산 재평가