[부동산신탁사 경영분석]신영부동산신탁, 신규 3사 중 수탁고 '선두'총 5000억 규모, 담보신탁·관리형 토지 중심…역세권 청년주택사업 추진 중

고진영 기자공개 2020-03-11 08:25:39

이 기사는 2020년 03월 10일 07시22분 thebell에 표출된 기사입니다

지난해 10월 출범한 신영부동산신탁이 신규 신탁사들 3곳 가운데 가장 많은 수탁고를 확보하며 성공적인 스타트를 끊었다. 사업 초기인 만큼 비교적 리스크가 낮고 부담이 적은 담보신탁을 중심으로 일감을 따냈다. 추후로는 관리형 토지신탁 중 수익성이 좋은 책임준공형 수주도 늘려나갈 계획이다.◇수탁고 규모 5000억 이상, 신규 진입자 중 앞선 출발

신영부동산신탁은 작년 말 출항해 2019년 처음으로 실적이 잡혔다. 업계서 지난해 7월 대신자산신탁, 10월 말에는 신영부동산신탁과 한투부동산신탁이 각각 새롭게 본인가를 받았다. 이로써 지난 10년간 진입도 퇴출도 없었던 부동산신탁 시장은 주요 플레이어가 11곳에서 14곳으로 늘었다.

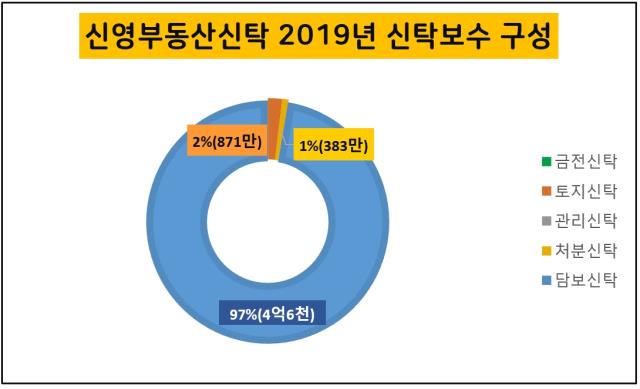

지난해 영업수익(매출)을 보면 신영부동산신탁은 8억원을 거뒀다. 이 가운데 수수료수익이 5억3000만원가량을 차지했고 나머지는 증권평가 및 처분이익, 이자수익 등이었다. 수수료수익의 경우 대부분이 담보신탁 보수(4억5000만원)고 나머지는 토지신탁과 처분신탁, 대리업무 보수 등이 채웠다.

아직 워밍업 단계라는 점을 감안했을 때 주목할 만한 부분은 매출보다는 수탁고다. 신규 부동산신탁사들은 개업 후 2년간 차입형 토지신탁 사업을 할 수 없기 때문에 초기 업무가 공통적으로 담보신탁과 관리형 토지신탁에 집중됐다. 특히 신영부동산신탁이 빠르게 수탁고를 늘려 두각을 드러내고 있다.

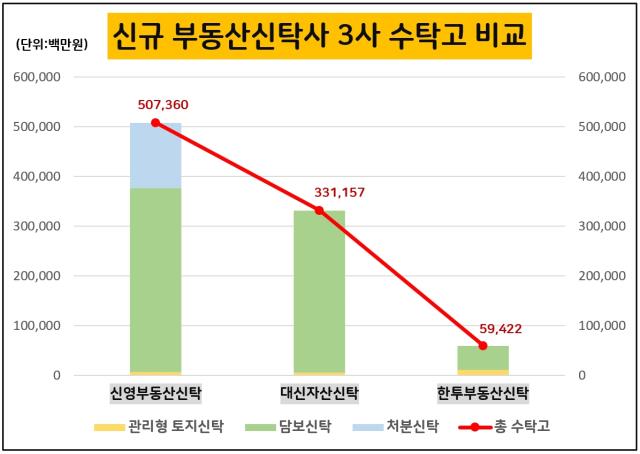

신영부동산신탁은 지난해 총 5073억원 규모의 수탁고를 쌓았다. 구체적으로 관리형 토지신탁 65억원(3건), 담보신탁 3699억원(65건), 처분신탁 1310억원(1건) 등이다. 이는 신규 3사 가운데 제일 넉넉한 수탁고다. 유일하게 처분신탁 일감을 따낸 점이 차이를 벌리는 데 큰 역할을 했다.

신영부동산신탁보다 3개월 먼저 영업을 시작한 대신자산신탁은 지난해 관리형 토지신탁 48억원(2건), 담보신탁 3263억원(111건) 등 총 3312억원어치 수탁고를 확보했다. 신영부동산신탁과 비교했을 때 규모가 1700억원가량 뒤쳐진다. 한투부동산신탁의 경우 가장 규모가 적었다. 관리형 토지신탁 11억원(1건), 담보신탁 483억원(6건) 등 총 594억원에 그쳤다.

수탁고 증가속도나 인력규모 등을 고려하면 지금으로서는 신영부동산신탁이 가장 적극적으로 영업을 전개 중이라는 평가다. 현재 3사의 인력은 신영부동산신탁 77명(15개 부서), 한투부동산신탁 76명(14개 부서), 대신자산산틱 54명(12개 부서) 등이다. 신영부동산신탁 측은 영업조직 등을 안정적으로 갖추기 위해 관련 인력을 지속적으로 영입하겠다는 입장이다.

다만 신탁업계 한 관계자는 "지금은 사업을 시작한지 얼마되지 않았기 때문에 앞으로 얼마든지 뒤집힐 수 있다"며 "더 시간을 두고 지켜봐야 할 것"이라고 말했다.

◇중소형 부동산 통한 차별화…책임준공형도 차츰 확대

신영부동산신탁은 향후 리테일 부동산을 중심으로 한 자산관리 시장에 집중적으로 힘을 쏟을 계획이다. 대형 부동산 위주로 형성돼 있는 부동산신탁 시장에서 중소형을 통한 차별화로 틈새시장을 노리기 위해서다 .

부동산 자산을 관리해 수익을 내고, 이렇게 창출한 금전 자산을 신영증권에 다시 신탁해 종합자산관리 플랫폼을 구축하겠다는 큰 그림도 그리고 있다. 최대주주인 신영증권이 고액 자산가의 자산관리에 강점을 확보한 만큼 이를 활용한 시너지도 가능할 것으로 보인다.

현재는 중소형 일감 확보 차원에서 ‘역세권 2030 청년주택' 사업을 진행하기 위해 관련 미팅을 분주하게 진행하고 있다. 주택임대관리가 발달한 일본의 사례 등을 참고해 역세권 사업 추진을 결정했다. 회사 측에서는 일본에서 가장 큰 투자회사 중 하나인 다이와자산운용의 제이리츠(J-Reits) 등을 살피기 위해 현지를 직접 찾기도 한 것으로 알려졌다.

담보신탁 등에 비해 위험부담은 크지만 수익성이 높은 책임준공형 토지신탁 일감도 서서히 넓혀갈 예정이다. 책임준공형 신탁은 관리형 토지신탁의 일종인데 관리형 업무에 부동산신탁사의 책임준공 의무를 더한 구조다. 대표적인 중위험-중수익 일감으로 꼽힌다. 차입형 토지신탁과 비교했을 때 신탁사가 짊어지는 리스크가 적은 대신, 관리형 신탁에 비해 보수가 더 많은 편이다. 보수는 2% 대로 차입형(3.5~4%)과 비차입형 신탁(0.1%)의 중간 수준이다.

지난해 신영부동산신탁이 확보한 관리형 토지신탁 일감 3건 중에 1건이 책임준공형이다. 이 밖에도 여러 건이 내부적으로 승인된 상황인 것으로 알려졌다. 대신자산신탁 역시 지난해 관리형 토지신탁으로 분류된 수탁고에 책임준공형 1건이 포함됐다는 후문이다.

그간 책임준공형 토지신탁은 사실상 KB부동산신탁과 하나자산신탁이 파이를 양분하고 있었다. 그러나 신영부동산신탁 등 신규 부동산신탁 사업자등의 등장으로 시장이 좁아져 경쟁 심화가 불가피할 전망이다.

최근 공모리츠 지원 정책으로 활기를 띄고 있는 리츠사업과 관련해서는 올해 중 리츠 AMC(자산관리회사) 인가를 목표로 하고 있다. 현재 부동산신탁사 14곳 가운데 리츠 AMC 겸업 인가를 받은 업체는 8곳이다. 신규 진입자 중에서는 대신자산신탁이 지난달 본인가 획득에 성공했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까

- [모태 2025 2차 정시출자]'출자 감소' 사이버보안, 린벤처스 2연속 도전 눈길

고진영 기자의 다른 기사 보기

-

- [Financial Index/현대차그룹]넘치는 캐시…상장사 '순현금'만 24조

- [Financial Index/현대그룹]그룹이익 29조 '주춤'…완성차 의존도 80% 넘었다

- [Financial Index/현대차그룹]그룹 매출 3년간 120조 늘었다…완성차 50% 점프

- [Financial Index/현대차그룹]배당도 못 살렸다…절반 이상은 TSR 마이너스

- [Financial Index/현대차그룹]PBR도 계열 파워…현대오토에버, 5년 평균 '3배'

- [Financial Index/현대차그룹]날개 단 현대로템, 그룹 ROE 압도…건설·철강은 '시들'

- [재무전략 분석]영업권 '줄손상' 카카오…여전히 3.7조 잔존

- [밸류업 성과 평가]81위 랭크된 LG화학, 빚 부담 버겁다

- 카카오, 점프는 끝났다

- [밸류업 성과 평가]PBR 저평가 롯데쇼핑, 장기 성장 노린 자산 재평가