IS동서, 올 첫 채권 사모로...200억 수혈 신규 수주 진행, 자금수요 증가…운영자금 용도 조달

남준우 기자공개 2020-11-05 15:12:55

이 기사는 2020년 11월 03일 13시56분 thebell에 표출된 기사입니다

IS동서가 사모채 시장에서 자금 조달을 완료했다. 수요가 제한적인 사모채 시장 특성상 공모채보다 금리는 다소 높지만 우수한 펀더멘탈을 앞세워 조달을 성사했다. 재건축 사업 수주 등 최근 자금 수요가 늘어 추가적인 외부차입에 나설 가능성도 커졌다.◇200억원 4.55% 금리로 발행

IS동서는 지난달 30일 3년 만기 사모채 200억원 어치를 발행했다. 주관사는 한국투자증권이며 금리는 4.55%다.

작년 5월에 이어 1년 반만에 사모채 시장에 발길을 들였다. 작년 5월 2년 만기 800억원 규모의 사모채를 발행했다. 금리는 4.6%였으며 주관사는 이번과 동일한 한국투자증권이었다.

IS동서는 사모채 시장을 꾸준히 이용해 왔다. 2014년 330억원 규모의 전환사채를 6.45% 이자율로 발행했다. 이후 2015년 만기 6개월 210억원 규모 사모채를 4.8% 금리로 찍었다. 2017년에도 유안타증권과 함께 만기 9개월 200억원 규모의 사모채를 4.8% 금리로 발행했다.

BBB0 신용등급이라 공모채 시장에서는 수요 확보가 어려웠다. 공모채 시장 발길이 끊기며 자연스레 신용등급 유효시기가 끝났다. 작년 5월 17일, 2016년 발행했던 전환사채(2000억원) 만기가 도래하며 장기신용등급이 소멸됐다. 공모채 시장에서 더욱 멀어지게 됐다.

BBB0 등급 중에서 우량한 편으로 꼽혔다. 2017년 영업이익률 18%를 기록했다. 당시 '순차입금/EBITDA' 지표가 3년간 1.5배 수준을 유지하며 상향트리거를 충족해 BBB+ 상향이 점쳐졌다. 2018년 들어 주택 경기가 하강국면에 접어들며 신용등급 상향은 멀어졌지만 우수한 펀더멘탈은 지금도 유지 중이다.

◇건설사업부 호실적...M&A로 체질 개선

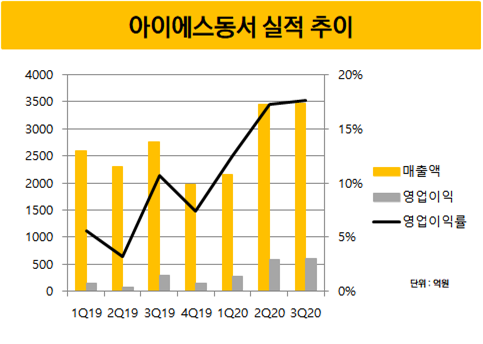

주력 사업부가 꾸준히 호실적을 내고 있다. 매출의 70% 이상 차지하는 건설사업부 실적이 탄탄하다. 올 3분기까지 건설부문 누계 매출은 6050억원으로 이미 작년 건설부문 1년간 매출(4720억원)을 넘어섰다.

올 3분기까지 건설부문 누계 영업이익은 1138억원이다. 작년 건설부문 1년간 영업이익(482억원)보다 136% 증가했다. 영업이익률도 1분기 13%, 2분기 17%, 3분기 18%로 업계 최고 수준이다.

M&A 효과도 긍정적이다. 작년 인수한 폐기물 처리업체 인선이엔티가 효자 노릇을 톡톡히 하고 있다. 올 3분기까지 누계 매출액 1505억원, 영업이익 325억원이다. 각각 작년 매출(954억원)과 영업이익(202억원)보다 57.7%, 60.9% 증가한 수치다.

9월 적자를 내던 요업사업(이누스)을 물적분할 후 E&F PE에 매각했다. 매각 대금은 2170억원이다. 현금성 자산이 약 5300억원으로 늘며 재무지표가 탄탄해졌다.

한편, IS동서는 조달한 200억원을 운영자금에 투입할 예정이다. 343억원 규모 대구 복현동 협진아파트와 복현동 협진아파트 재건축정비사업 수주 등 신규 수주가 늘면서 자금 조달 수요가 커진 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까

- [모태 2025 2차 정시출자]'출자 감소' 사이버보안, 린벤처스 2연속 도전 눈길

- [모태 2025 2차 정시출자]'단독 출사표' 인피니툼, 스포츠산업 무혈입성할까

- [모태 2025 2차 정시출자]국토교통혁신 분야, '비하이인베' 주목받는 이유

- [모태 2025 2차 정시출자]스포츠프로젝트, 작년·올해 재수생 지원…각축전 예고

남준우 기자의 다른 기사 보기

-

- 도미누스, '적자 지속' 건화 담보권 실행 절차 돌입

- [LP&Earning]'8.2% 수익률' 행정공제회, 환헤지 축소 전략 빛났다

- 태권보이의 PE 도전기

- [경찰공제회는 지금]역대 최대 순익냈지만, 투자 성적표 신뢰도 '글쎄'

- [경찰공제회는 지금]'공석 1년 이상' 주요 임원직, 선임 최대 변수 '경찰청'

- 'SK스페셜티 인센' 본 SK실트론, 한앤코 인수 반길까

- [경찰공제회는 지금]'이사회 역할' 운영위원회, 조직 개편 나선다

- [영상]실트론까지 인수할까…리밸런싱 나선 SK와 한앤컴퍼니 밀월관계

- [경찰공제회는 지금]이영상 이사장 선임 완료, 주요 임원 선임 속도낼까

- '매각 난항' 한양증권, 원점 재검토 가능성 높아지나