[Policy Radar]금융당국, 경기대응 완충자본 제도 가닥 '속도 잡아라'비중보다 증가율 잡기 초점…기준점, 명목GDP성장률·은행권 평균치

김현정 기자공개 2021-09-07 07:07:42

이 기사는 2021년 09월 06일 16:23 thebell 에 표출된 기사입니다.

금융당국이 조만간 도입할 ‘가계부문 경기대응 완충자본 제도’의 가닥을 잡았다. 핵심은 은행별 차등화 방안을 두고 대출 증가 '속도 조절'에 방점을 두기로 했다는 점이다.가계대출 증가속도가 명목 GDP를 넘어서고 시중은행들의 평균 증가 속도를 넘어서면 규제 자본을 더 많이 쌓는 구조로 초안을 설계했다. 국내 시중은행들의 가계대출 비중은 사실상 큰 차이가 없다는 점을 고려했다.

6일 금융권에 따르면 금융당국은 연내 은행업감독규정·시행세칙 및 금융지주회사감독규정·시행세칙 개정을 통해 가계부문 경기대응 완충자본 제도를 곧 도입할 계획이다.

경기대응 완충자본은 총 대출에서 가계대출이 차지하는 비중에 따라 은행에 추가 자본 적립 의무를 부여하는 제도다. 금융당국은 위험가중자산의 0~2.5% 범위에서 은행별 가계신용 비중에 비례해 추가 자본 적립의무를 부과하는 방안을 검토해왔다.

현재 은행권에 적용되는 최소 규제 자본비율은 보통주자본(CET1)비율이 7%, 기본자본(Tier1)비율이 8.5%, 총자기자본(BIS)비율이 10.5%다. 이 가운데 ‘국내 금융체계상 중요한 은행·은행지주회사(D-SIB)’로 선정된 금융지주사 5곳과 계열은행 5곳 등 총 10곳은 추가자본을 1%p 적립해야 한다. 이들의 CET1비율, Tier1비율, BIS비율 최저 적립 필요 기준은 각각 8%, 9.5%, 11.5%다.

금융당국은 여기에 더해 가계대출 비중이 높은 곳들의 경우 최대 2.5%까지 추가 자본을 쌓도록 할 방침이다. 은행권 추가 자본 적립 의무 부과를 통해 부실 리스크를 사전에 자체적으로 경감토록 하는 유인체계를 구축하는 것이다.

금융당국은 가계부문 경기대응 완충자본 제도가 은행별로 차등적으로 적용할 수 있는 방법을 고심해왔다. 예를 들면 가계대출을 거의 취급하지 않는 산업은행이나 수출입은행에도 같은 비율 규제를 적용할 수는 없기 때문이다.

당국이 완충자본의 차등적 추가 적립의 첫번째 기준으로 내세운 것은 가계대출 ‘비중’이다. 가계대출 비중이 높은 곳이 아무래도 리스크가 높기 때문이다.

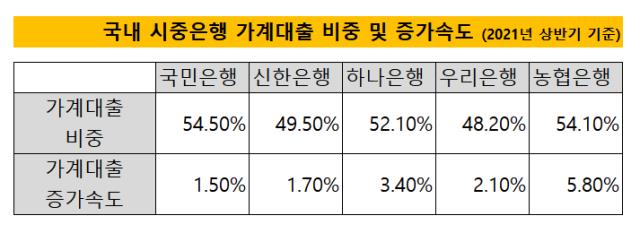

다만 국내 시중은행들의 가계대출 비중은 큰 차이가 없다. 잔액이 기준이 되는데 워낙 거액이라 규모를 움직이는 것도 쉽지는 않다. 지난 6월 말 기준 국내 시중은행들의 가계대출 비중은 국민은행이 54.5% 신한은행 49.5%, 하나은행 52.12%, 우리은행 48.2%, 농협은행 54.06% 등이다.

이에 따라 두번째 기준인 '속도별' 차등 부여가 관건이 될 것으로 전망된다. 가계대출 속도는 은행별 경영전략에 따라 조정이 가능한 부분이기도 하다.

당국은 가계대출 증가율이 명목GDP 성장률를 초과하느냐, 만약 초과한다면 초과분이 은행권 평균치를 넘어서느냐에 따라 규제자본을 더 쌓도록 할 방침이다. 성장률을 초과하고 은행권 평균치를 넘어서면 불이익이 커지는 방식이다.

금융당국 관계자는 “증가 속도를 어떻게 반영할 것인가 등을 준비했고 현재 초안이 나왔는데 명목GDP성장률과 은행권 평균 성장률이 기준이 될 것”이라며 “비중은 잔액 개념이라 크게 바뀌지 않는데 속도를 변수로 넣을 경우 유도 효과가 더 커질 것으로 예상된다”고 말했다.

올 상반기 시중은행들의 가계대출 증가율을 살펴보면 국민은행이 1.5%, 신한은행이 1.7%, 하나은행 3.4%, 우리은행 2.1%, 농협은행 5.8% 등이다. 이 가운데 농협은행의 경우 부동산담보대출 등 상반기 급격하게 가계대출을 늘려 한시적으로 주택담보대출 및 신용대출 등을 중단하고 있다.

국내 GDP 성장률은 올 1분기 1.7%, 2분기 0.8%를 각각 기록했다. 해당 기준대로 올 상반기를 살핀다면 하나은행과 농협은행 등에 추가자본 적립 의무가 부여될 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

- 젬백스링크, 포니 자율주행자동차 국내 도입

- 더테크놀로지, 전략 수집 RPG '리버스 삼국' 출시

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다