매각 추진 이투스교육, 밸류에이션 수준은 '에듀테크' 어필, 올해 성장세 감안 EV 3000억 추정

한희연 기자공개 2021-10-18 07:58:44

이 기사는 2021년 10월 15일 10:48 thebell 에 표출된 기사입니다.

앵커에쿼티파트너스가 6년전 투자를 시작한 이투스교육이 인수합병(M&A) 시장의 매물로 출회된 가운데 밸류에이션 수준에도 이목이 쏠린다. 앵커에쿼티는 소수지분 투자로 시작했으나 2019년 경영권을 확보했다.최근 교육 관련업체 시장은 교육과 기술을 결합한 '에듀테크(Edu+Tech)' 키워드가 부상하고 있다. 에듀테크에 주목하는 재무적투자자(FI)를 중심으로 매물을 검토하고 있다고 알려진 가운데 6년만의 엑시트가 성사될지 주목된다.

15일 관련업계에 따르면 앵커에쿼티는 포트폴리오기업인 이투스교육 매각 작업을 한창 진행하고 있다. 이미 1년여 전부터 국내외 FI를 대상으로 마케팅을 진행해 왔으며 관심있는 원매자들에게는 기업과 관련한 자료를 제공하며 프라이빗하게 딜을 진행하고 있는 것으로 알려졌다.

앵커에쿼티는 지난 2015년 이투스교육에 처음으로 투자했다. 금융감독원에 따르면 앵커에쿼티의 이투스교육 지분율은 2015년말 18.6%, 2016년말 30.6%, 2018년말 27.7%를 기록했다. 2018년 말 김형중 대표와 12인의 특수관계인의 지분은 29.7%였다.

2019년 앵커에쿼티는 이투스교육 지분을 추가로 인수했다. 이 과정에서 한국투자증권 주선으로 신규 인수금융을 활용, 경영권 지분을 확보했다. 첫 투자 후 4년만에 바이아웃 투자로 전환된 셈이다. 바이아웃 전환과정에서 앵커에쿼티는 기존 대주주들이 보유한 지분 약 30%를 추가 취득했다. 2020년말 기준 앵커에쿼티의 지분율은 57.2%다.

이투스교육의 모태는 1998년 설립된 청솔학원이다. 중고등학생을 대상으로 대입대비 시장에서 확고한 위치를 점하고 있었다. 청솔학원은 이후 2009년에는 SK커뮤니케이션의 100% 자회사였던 이투스를 500억원이 인수해 사명을 이투스교육으로 바꿨다.

이투스는 동영상 강좌를 기반으로 온라인 교육을 영위하던 기업이다. 이투스와 청솔학원을 결합하면서 온·오프라인을 아우르는 교육 기업을 완성한 셈이다. 2018년에는 단비교육에 대한 추가 투자를 통해 유아교육 시장으로의 사업 확장도 꾀했다.

앵커에쿼티의 바이아웃투자 전환 후 이투스교육의 'IT확장' 의지는 더욱 강화된 모습이다. 빅데이터와 인공지능 등 ICT기술을 통해 학습서비스를 제공하는 에듀테크 기업인 플랫비를 추가해 쌍방향 교육 플랫폼 서비스를 제공하기도 했다. 또 그로우코퍼레이션이라는 에듀테크기업 또 한 추가해 대학입시 뿐 아니라 내신, 직장인 자기계발, 재테크 등 라이브강의 서비스를 제공하는 툴을 만들기도 했다.

대입 교육 시장에서 시작해 온라인 부문을 추가하고, 영유아 교육 부문으로 사업을 확장한 데 이어 최근 IT기업 투자를 강화하며 교육 트렌드 변화에 적극 대응하고 있는 모습이다. 매각 과정에서도 이투스교육의 '에듀테크' 역량은 원매자들이 주목하는 포인트 중 하나인 것으로 알려졌다.

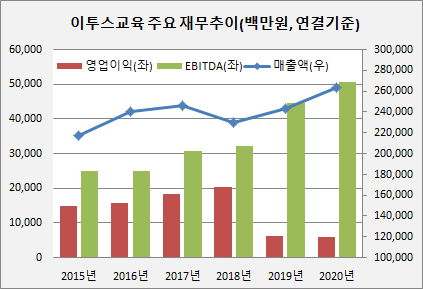

2015년 앵커에쿼티 투자 후 이투스교육은 꾸준한 성장세를 나타내 왔다. 2015년 말 2173억원이었던 매출액은 지난해 말 2634억원을 기록했다. 감가상각전영업이익(EBITDA)은 2015년 말 250억원에서 2017년 300억원을 넘겼으며 2020년에는 507억원을 나타냈다. 2015년 11%대였던 에비타마진률은 2020년 말 19%대를 기록했다.

지난 2019년 추가 취득과정에서 책정된 이투스교육 지분 100%에 대한 지분가치는 2000억원 대 수준이었던 것으로 전해졌다. 2019년 당시 에비타는 446억원이었고 순차입금은 571억원 정도였다.

2000억원대의 가치를 인정받았다는 점을 감안하면 당시 5.8배 정도의 에비타 멀티플이 적용된 것으로 추정할 수 있다. 2020년 에비타는 507억원, 순차입금은 720억원이었다. 앞서 추정한 멀티플을 2020년 실적에 적용해 본다면 2900억원 가량의 기업가치(EV)를 도출해 볼 수 있다.

여기에 올해 실적 상승 기대를 반영한다면 매각측의 기업가치 기대는 이보다 높아질 여지가 크다. 특히 '윙크' 등으로 유아교육 시장에 진출한 시도가 안정궤도에 오르고 있는 데다 지난해 말 런칭한 큐리(Curi)나 그로우(grow) 등 쌍방향 오픈 교육 플랫폼 등 신사업 부문의 성장 등의 기대로 올해 실적 향상 기대 또한 큰 편이다. 이에 기반해 올해 실적이 매출 3000억원 이상, 에비타 600억원 이상으로 성장한다고 가정하면 이번 딜에서의 EV 기대수준은 3000억원 내외로 추정해 볼 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감