'한 지붕 네 식구' 콘텐츠웨이브, 실탄은 더 필요 [국내 OTT 생존기]①푹·옥수수 결합으로 탄생, 2025년까지 콘텐츠 1조 투자 목표…추가 투자유치 가능성

이장준 기자공개 2022-05-03 13:57:36

[편집자주]

국내 온라인 동영상 서비스(OTT· Over The Top) 경쟁이 치열해 지고 있다. 한국이 아시아 시장의 테스트베드로 꼽히면서 넷플릭스를 비롯, 디즈니플러스, 애플TV 등이 국내에 들어왔고 연내 HBO맥스도 진출할 예정이다. 국내 기업으로는 웨이브(wavve), 티빙(TVING), 왓챠 등이 고군분투하고 있다. 이들은 가파른 성장세에도 불구하고 적자 규모도 커지고 있다. 더벨은 국내 OTT의 생존 전략과 향후 사업에 대한 청사진을 알아보고자 한다.

이 기사는 2022년 05월 02일 11시13분 thebell에 표출된 기사입니다

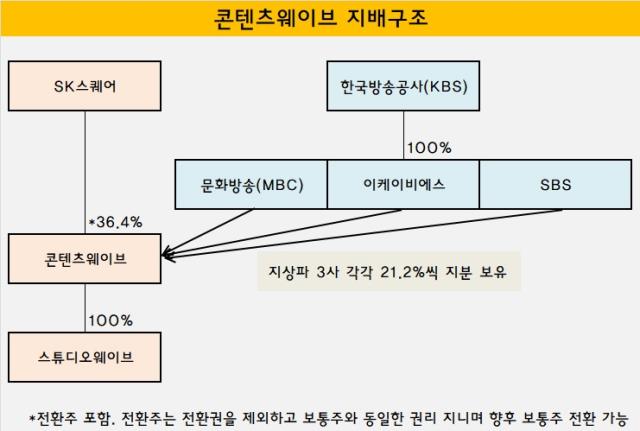

콘텐츠웨이브는 SK텔레콤과 지상파 방송 3사의 온라인 동영상 서비스(OTT) 플랫폼 결합으로 탄생했다. 현재 SK텔레콤에서 SK스퀘어로 최대 주주가 바뀐 걸 제외하면 이사회 구성은 여전히 그대로다. 한 지붕 아래 네 식구가 OTT 경쟁력 확보를 위해 머리를 맞댄 양상이다.2025년까지 콘텐츠에 누적 1조원 규모로 투자하겠다는 계획도 그 일환이다. 다만 지금까지 콘텐츠웨이브에 투입한 재원만으로는 목표 달성이 어렵다. OTT 간 출혈 경쟁이 이어지는 가운데 이들 주주가 모두 추가 증자에 나서긴 쉽지 않아 외부 투자 유치 가능성도 열려 있다.

◇SKT와 지상파 3사 플랫폼 통합…SK스퀘어 산하에서 밸류업 시동

웨이브의 전신인 푹(Pooq) 서비스는 2012년 문화방송(MBC)과 SBS가 공동 출자해 설립한 법인 콘텐츠연합플랫폼 주도로 시작됐다. 2014년에는 한국방송공사(KBS)도 지분 투자에 참여했다. 이후 영화, 방송과 음악 결합상품, 실시간 TV 무료 서비스 등을 선보였다.

이맘때 통신사들 역시 OTT를 제공하고 있었다. SK텔레콤은 자회사 SK브로드밴드를 통해 2016년 '옥수수(Oksusu)' 서비스를 선보였다. KT는 시즌(seezn)의 전신 '올레tv모바일'을, LG유플러스는 'U+모바일tv'를 통해 자체 OTT 서비스를 제공했다.

2019년 들어 SK텔레콤과 지상파 방송 3사가 손을 잡으며 판을 흔들었다. 이들은 푹과 옥수수를 통합해 '웨이브(wavve)' 서비스를 개시했다. 기존 콘텐츠연합플랫폼은 콘텐츠웨이브로 사명을 교체했다.

콘텐츠웨이브 관계자는 "기존 통신사들의 OTT 서비스는 구독형 모델인 S-VOD보다는 마케팅 차원에서 제공하는 무료 서비스 성격이 강했다"며 "방송사들도 SK텔레콤의 마케팅 지원 등 시너지를 통해 규모를 키우는 게 낫다고 보면서 이해관계가 맞아떨어졌다"고 설명했다.

과거에는 SBS와 MBC가 각각 40%, KBS의 자회사 이케이비에스가 20%의 지분을 갖고 있었다. SK텔레콤은 2019년 9월 여기 900억원을 증자하면서 최대 주주(30%)로 올라섰다. 콘텐츠웨이브는 같은 해 11월 전환사채(CB) 2000억원을 발행했고 지난해에는 SK텔레콤으로부터 1000억원을 추가로 수혈했다.

작년 SK스퀘어가 SK텔레콤에서 분할해 출범하면서 콘텐츠웨이브는 SK스퀘어 산하로 편입됐다. 현재 최대 주주는 SK스퀘어(36.4%, 전환주 포함)이며 지상파 3사가 각각 21.2%씩 지분을 보유하고 있다.

이는 의사결정을 주도하는 이사회 구성에도 그대로 반영됐다. CEO는 출범 이후 줄곧 KBS 콘텐츠사업국 국장 출신 이태현 대표가 맡고 있다. 기타비상무이사로는 정연수 현 KBS 콘텐츠사업국장을 비롯해 정승민 SBS 전략기획실장, 이성주 MBC 미디어기획국장이 참여하고 있다. 김석희 SBS 전략기획실 자회사 전략 담당은 감사로도 이름을 올렸다.

최대 주주인 SK스퀘어 소속 인사들도 포진해 있다. 윤풍영 SK스퀘어 CIO1센터장이 기타비상무이사로 이사회에 참여하고 오중석 SK스퀘어 재무담당이 감사로 이름을 올렸다.

SK스퀘어는 오는 2025년까지 순자산가치(NAV)를 현재 25조원의 3배 수준인 75조원으로 끌어올리겠다는 목표하에 자회사 기업가치 제고에 주력하고 있다. 콘텐츠웨이브 역시 앞서 CB를 발행하면서 재무적투자자(FI)들에게 2025년 이내에 기업공개(IPO)를 약속한 만큼 이들 주주와 호흡을 맞춰 밸류업에 집중할 방침이다.

◇매년 1000억 이상 투자 지속 전망, 추가 증자 불가피

콘텐츠웨이브의 기업가치를 높이려면 무엇보다 콘텐츠를 강화해 플랫폼 경쟁력을 키우는 게 우선이다. 웨이브가 출범할 때부터 확보한 재원을 전부 오리지널 콘텐츠에 투자하겠다는 입장을 밝히기도 했다.

2020년 400억원, 2021년 600억원, 2022년 800억원 2023년 1000억원 등 조금씩 규모를 키우기로 했다. 이에 따라 2025년까지 콘텐츠 부문에 누적 1조원을 투자하겠다는 계획을 하고 있다.

하지만 지난해 실제로는 1000억원 이상 투자금 집행이 이뤄졌다는 게 회사 측 설명이다. 기존 계획을 크게 웃돌았다. 올해에도 드라마, 예능, 영화 등 오리지널 장르를 다변화해 웰메이드 콘텐츠 30여 편을 공개할 예정이라 1000억원 이상 투자할 것으로 보고 있다.

그렇다면 콘텐츠 투자 재원은 어떻게 마련할까. 아직 콘텐츠웨이브가 자체 수익금을 재투자하는 데는 한계가 따를 수밖에 없다. 작년에는 영업활동 현금흐름이 마이너스(-)로 전환하기도 했다. 311억원이었던 당기순손실 규모는 지난해 664억원으로 2배 이상 불어났다.

투자활동 현금흐름 역시 같은 기간 마이너스 390억원에서 마이너스 691억원으로 규모가 커졌다. 그 결과 지난해 1000억원 증자 효과에도 불구하고 1년 새 현금 증가분은 290억원에 그쳤다. 올해에도 영업적자가 예상돼 2025년까지 콘텐츠 투자 목표를 달성하려면 추가 수혈이 불가피할 것으로 보인다.

하지만 기존 주주가 증자에 참여할지는 미지수다. 플랫폼 비즈니스 특성상 추후 몇 년간 지속해서 적자를 감내해야 하는데 기존 주주였던 지상파 3사가 추가 출자하는 데 부담이 클 것이란 시각이 많다.

투자전문회사를 표방한 SK스퀘어 역시 SK하이닉스의 배당을 제외하면 아직 마땅한 캐시카우가 없다. 이에 따라 추후 IPO에 따른 엑시트를 약속하고 추가로 FI를 끌어들이는 식으로 재원을 마련할 가능성이 제기된다.

콘텐츠웨이브 관계자는 "자금 확보는 니즈에 따라 유동적으로 변할 수 있다"며 "자금을 유치하고 수익금을 재투자하는 식으로 재원을 확보할 텐데 필요하면 추가 FI 영입도 논의할 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [삼성 바이오 재편]인적분할에 담긴 과세 고민, '적격분할 요건' 주목

- HD현대건설기계, 울산공장 재편 완료…수출·가동률 '탄력'

- HD현대중공업, 엔진기계 수주 가이던스 70% 달성

- '매각 타진' 케이카, 1분기 수익성 제고 성공

- 신용등급 오른 대한항공, 앞으로가 더 기대되는 배경은

- ‘SUV 신흥 강자’ 노리는 KGM, ‘액티언’으로 정조준

- 동서식품, 사회공헌활동 '강화'…ESG 경영 '고도화'

- [i-point]케이사인, KISA 양자내성암호(PQC) 시범전환 사업 수주

- [i-point]나우로보틱스, 서진오토모티브에 자동화로봇 공급

- [i-point]엔켐, 중국 LFP·ESS용 전해액 공급 확대