[IPO 모니터]에코프로머티리얼즈 주관사 '미래·NH' 유력계약후 킥오프미팅 열고 전략 논의…내년 상반기 증시 입성 목표

강철 기자공개 2022-08-08 07:59:45

이 기사는 2022년 08월 04일 17시03분 thebell에 표출된 기사입니다

에코프로머티리얼즈의 상장 주관사 선정이 임박했다. 미래에셋증권과 NH투자증권이 유력한 후보로 거론된다.5일 증권업계에 따르면 에코프로머티리얼즈는 미래에셋증권과 NH투자증권을 상장 주관사로 선정하는 것을 염두에 두고 있다.

이번 IPO 실무는 에코프로 경영전략실이 맡았다. 김순주 경영전략실장을 위시한 실무진은 지난달 초 복수의 국내 증권사에 입찰제안 요청서(RFP)를 발송하며 주관사 선정 절차를 시작했다. 7월 29일에는 숏리스트(Short List)에 오른 증권사 4곳이 참여하는 프리젠테이션(PT) 자리를 갖고 개별 하우스가 제시하는 상장 전략을 청취했다.

이후 추가 정성평가 과정을 거쳐 에코프로머티리얼즈의 중장기 성장 모델에 가장 부합하는 IPO 전략을 제시한 미래에셋증권과 NH투자증권을 파트너로 낙점했다.

에코프로머티리얼즈는 계약을 마치는 대로 주관사단과 킥오프 미팅을 열고 IPO 일정 전반에 관한 밑그림을 그릴 예정이다. 실사(Due-Diligence), 공모주 마케팅, 기업가치 산정 등 핵심 실무를 담당할 인력의 역할도 명확하게 구분할 방침이다.

실사는 보통 4~5개월이 소요된다. 이를 감안할 때 에코프로머티리얼즈가 한국거래소에 상장 예비심사 신청서를 제출하는 시점은 빠르면 올해 말이 될 것으로 보인다. 이후 예비심사 승인, 증권신고서 제출, 수요예측, 청약 등의 절차가 계획대로 이뤄지면 2023년 상반기 증시 입성이 가능하다.

시장은 에코프로머티리얼즈가 최소 3조~4조원 기업가치를 목표로 상장 전략을 수립할 것이라는 관측을 내놓고 있다. 글로벌 2차전지 기업과의 거래를 바탕으로 매년 사상 최대 실적을 경신하고 있는 만큼 5조원 이상의 밸류를 산정하는 것도 노려볼 만하다.

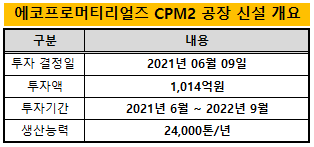

5조원 밸류를 확정하면 공모 규모는 약 1조원에 달할 전망이다. 에코프로머티리얼즈는 공모 자금을 상당 부분 경북 포항시 영일만산단에 짓고 있는 하이니켈 전구체 제조 공장(CPM2)에 투입할 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Deal Story]신종자본증권 '대흥행' 우리금융, 4000억 증액 확정

- [소노인터내셔널 IPO]모나용평의 추억, 다시 만난 미래에셋·대신증권

- 계열분리 SK스페셜티, 최대 3500억 회사채 조기상환 착수

- SBS, 최대 1500억 규모 공모 회사채 발행 타진

- [아이티켐 IPO]5년만에 실적 '레벨업' 가능했던 배경은

- [IB 풍향계]대형스팩 허들 넘은 삼성증권, IPO 확장 '드라이브'

- [소노인터내셔널 IPO]가치 산정, PER·PBR 불리…에비타멀티플 꺼내들까

- 한양학원의 자충수

- [Financial Index/LG그룹]'자본 2000억' HS애드, 2024년 유일한 10%대 이익률

- [Financial Index/포스코그룹]상승세였던 포스코그룹 주가, 일제히 '하락 반전'