[SM엔터 M&A]오락가락 카카오, 반년 넘게 협상은 '답보상태'투자유치 난항에 인수가 7900억→6000억 수정제안, 반려 당한 후 고심 중

이명관 기자공개 2022-09-05 08:30:29

이 기사는 2022년 08월 31일 14시30분 thebell에 표출된 기사입니다

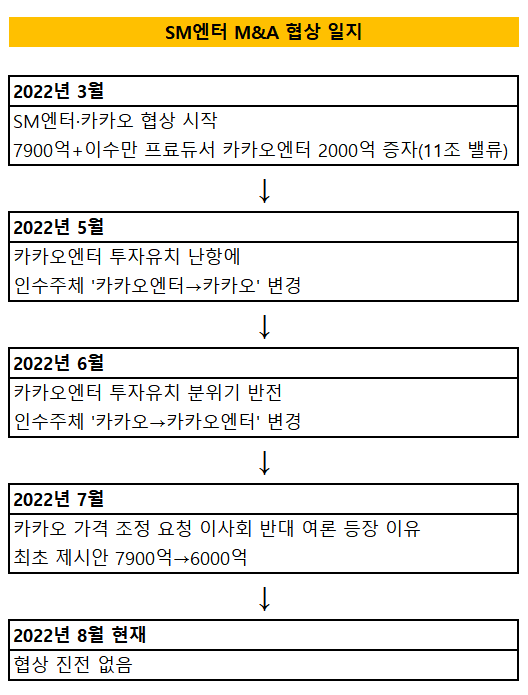

SM엔터테인먼트와 카카오 간 M&A 협상이 답보상태에 빠졌다. 카카오 측에서 돌연 최초 제시안에서 2000억원 가량 빠진 금액을 제시하면서다. 현재 분위기만 보면 언제 딜이 깨져도 이상하지 않을 정도라는 게 시장의 시각이다. 다만 SM엔터테인먼트와 카카오 모두 여지를 두면서 협상결렬까지 이어지지 않고 있다.31일 IB업계에 따르면 SM엔터테인먼트와 카카오는 지난 3월부터 협상을 이어가고 있는 중이다. 협상 초기 분위기는 좋았다. 거래금액에 대한 대략적인 협의점을 찾은 상태에서 세부적인 논의가 시작됐다. 그렇게 속도를 낼 것으로 예상됐던 M&A 협상은 현재 제자리 걸음 중이다. 사실상 답보상태로 보면 된다.

이견이 없을 것으로 보였던 거래금액을 두고 양측의 눈높이가 달라진 탓이다. 최초 양측은 7900억원으로 협상을 시작했다. 해당 숫자는 카카오가 SM엔터테인먼트 측에 먼저 제시한 금액이다. 경쟁상대였던 CJ그룹이 SM엔터테인먼트 측에 제시한 6300억원 보다 무려 1600억원 가량 많은 액수다.

경영권 프리미엄으로 현재 주가 대비 150% 가량이 붙는 꼴이다. 거래 대상은 이수만 대표 프로듀서 보유 지분 18.53%이다. 해당 지분의 가격은 3000억원 선이다. 경영권 프리미엄으로만 거의 5000억원 가까이 붙는 셈이다. SM엔터테인먼트가 CJ그룹과 협상이 지지부지했던 상황에서 카카오로 선회했던 이유이기도 하다. 그만큼 카카오의 인수 의지가 강했다.

이 뿐만 아니다. 카카오는 이수만 프로듀서가 카카오엔터테인먼트의 증자에 참여하는 안도 조건으로 걸었다. 11조원의 밸류로 2000억원의 신주를 증자를 통해 투입하는 형태다. 해당 조건을 제시했을 때만 하더라도 카카오엔터테인먼트는 20조원 이상의 IPO 밸류가 가능할 것으로 점쳐질 정도였다. 충분히 매력적인 제안으로 볼 수 있는 대목이다.

그런데 갑작스레 상황이 돌변했다. 시장 상황이 급격히 냉각됐고, 투심은 얼어붙었다. 투자유치를 진행 중이던 카카오엔터테인먼트는 바로 직격탄을 맞았다. 카카오엔터테인먼트는 18조원의 밸류로 5000억원을 모아 SM엔터테인먼트 인수대금으로 활용할 계획이었다.

글로벌 사모펀드를 비롯해 국내외 유수 사모펀드와 접촉을 하며 투자유치에 사활을 걸었다. 하지만 결과물을 만들어내는 데 실패했다. 한창 주가를 올리고 있었던 터라 '카카오엔터테인먼트의 투자유치 난항'은 계산범위 밖이었다. 이후 카카오엔터테인먼트는 기업가치를 낮춰서 투자자를 대상으로 마케팅을 벌였다. 그렇게 카카오엔터테인먼트의 기업가치 눈높이는 12조원 선으로 낮아졌다.

카카오는 카카오엔터테인먼트가 투자유치에 어려움 겪자 직접 인수주체로 나서는 안을 SM엔터테인먼트 측에 제시하기도 했다. 여기서 이수만 프로듀서의 2000억 투자안도 삭제됐다. 여기까지는 SM엔터테인먼트 측에서도 수긍하는 분위기였다. 해당 제안이 이번 거래의 핵심은 아니었기 때문이다.

문제는 카카오 이사회에서 불거졌다. 수개월 동안 문제삼지 않았던 거래금액을 두고 이사진들이 반대의견을 내놓은 것이다. 가격이 지나치게 높다는 이유에서다. 그렇게 카카오가 SM엔터테인먼트에 수정 제안을 내놨다. 무려 1900억원이나 쪼그라든 6000억원이다. SM엔터테인먼트는 해당 조건을 반려했다. 납득할만한 변동 폭을 넘어선 탓이다.

이때부터 양측의 협상 기류가 변하기 시작했다. 의미없는 '핑퐁'만 간헐적으로 이어졌다. 카카오 측에서 의견을 내놓으면, SM엔터테인먼트가 수정안을 가져오라는 식이다. 이는 현재 진행형이다.

IB업계 관계자는 "양측이 별도 양해각서(MOU)를 체결한 게 아니다 보니 가격에 대한 언급을 하긴 어려운 측면이 있다"며 "그럼에도 갑작기 30% 가까이 가격을 깎는 것은 이례적인 행보임엔 틀림없다"고 지적했다. 이어 "카카오가 딜 무산의 책임회피를 위해 지속해서 협상의 끈을 놓치 않고 있는 것으로 보일 정도"라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [삼성 바이오 재편]인적분할에 담긴 과세 고민, '적격분할 요건' 주목

- HD현대건설기계, 울산공장 재편 완료…수출·가동률 '탄력'

- HD현대중공업, 엔진기계 수주 가이던스 70% 달성

- '매각 타진' 케이카, 1분기 수익성 제고 성공

- 신용등급 오른 대한항공, 앞으로가 더 기대되는 배경은

- ‘SUV 신흥 강자’ 노리는 KGM, ‘액티언’으로 정조준

- 동서식품, 사회공헌활동 '강화'…ESG 경영 '고도화'

- [i-point]케이사인, KISA 양자내성암호(PQC) 시범전환 사업 수주

- [i-point]나우로보틱스, 서진오토모티브에 자동화로봇 공급

- [i-point]엔켐, 중국 LFP·ESS용 전해액 공급 확대

이명관 기자의 다른 기사 보기

-

- [Product Tracker]GP커밋 유동화 'IMM RG5호', 펀드 면면은

- 키움운용, 슈로더 집합투자업 흡수 배경 '공모 인프라'

- 더제이운용, 글로벌 '롱숏' 펀드 라인업 추가

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- [Monthly Review/인사이드 헤지펀드]펀딩 경색 분위기, 1조 밑돈 신규 유입액

- [Monthly Review/인사이드 헤지펀드]한 달 새 반등 플러스 전환…엠플러스운용 두각

- 하나증권 클럽원, '티그리스 세컨더리 조합'에 투자 집행

- [Product Tracker]사모펀드 GP커밋도 상품화 나선다…VVIP 정조준

- [스튜어드십코드 모니터]현대인베운용, 의결권 행사 기조 '보수→적극'