[지주사 자본재분배 성적표]세아제강지주, 해외계열사 지원여력 끌어올린 묘수는[세아제강지주]②차입금 대거 이전해 자금여력 제고…모노파일 지원도 전가

이민호 기자공개 2023-03-03 07:43:45

[편집자주]

지주사의 주요 역할 중 하나가 그룹 각 계열사에 대한 자본재분배다. 지주사는 재무건전성 우위 계열사로부터 배당수익과 상표권사용수익 등을 수취해 이를 재원으로 유상증자나 사채인수 등 방법으로 열위 계열사를 지원한다. 하지만 ‘밑 빠진 독에 물 붓기’식 무리한 자본재분배는 우위 계열사까지 망가뜨리고 지주사의 재무건전성도 악화시킬 위험이 있다. THE CFO가 각 그룹 지주사의 자본재분배 형태와 이에 따른 재무지표상 변화를 점검해본다.

이 기사는 2023년 02월 24일 17:03 THE CFO에 표출된 기사입니다.

세아제강지주는 해외계열사 육성에 공을 들여왔다. 세아제강지주는 대부분 차입금을 세아제강으로 이전해 자금여력을 높이고 해외사업을 책임지는 중간지주사를 설립해 지배력을 유지하는 방법으로 두 마리 토끼를 잡았다.미래 먹거리로 낙점한 모노파일 계열사에는 사업자회사 세아제강이 상환전환우선주(RCPS)를 인수하는 방법으로 자금지원을 전가했다. 무리한 차입을 막으면서 향후 계열사 자금지원 여력을 안정권으로 유지하는 데 성공했다.

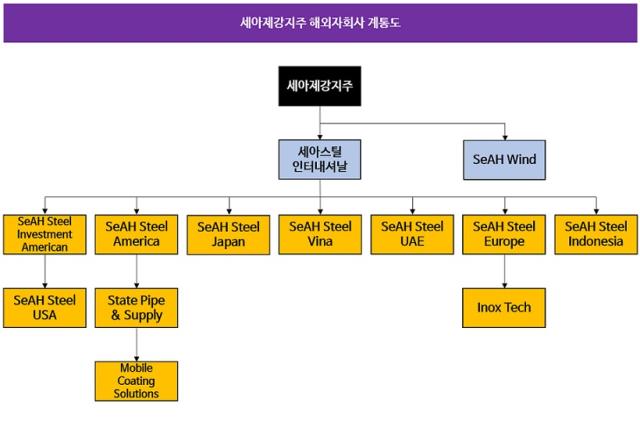

◇세아스틸인터에 해외계열사 지분양도…지주사 추가 자금지원 부담 최소화

세아제강 계열은 강관사업에 집중돼있다. 세아제강 계열이 사업 위험을 분산하기 위해 제품 포트폴리오 다양화와 함께 공을 들여온 방법이 글로벌 생산·판매 네트워크를 구축하는 것이다. 주력시장인 미국에 선제적으로 현지 생산체제를 구축하면서 2018년 대미 수출 철강재에 쿼터제를 도입해 수출물량을 제한하는 미국 무역확장법이 발효됐을 때도 일정 수준 대응능력을 확보했던 사례가 대표적이다.

세아제강 계열이 글로벌 생산·판매 거점으로 가장 먼저 공을 들인 곳은 미국시장이다. 1978년 미국 로스엔젤레스에 SSA(SeAH Steel America)를 설립해 북미와 중남미 시장 판매거점으로 삼았다. 1990년 SSA는 미국 강관 판매회사 SP&S(State Pipe & Supply)를 인수했다. 지난해 SP&S는 현지 배관재 코팅회사 Mobile Pipe Lining & Coating 사업을 양수해 Mobile Coating Solutions를 출범시키기도 했다.

2016년에는 미국 보호무역 강화 기조에 대응하기 위한 현지 생산체제 구축을 목적으로 투자회사 SSIA(SeAH Steel Investment America)를 설립했다. SSIA는 미국 텍사스 휴스턴에 SeAH Steel USA를 출범시키고 OMK Tube와 Laguna Tubular Product가 운영하던 휴스턴 공장 건물과 생산설비를 인수하는 형태로 현지 유정용강관(OCTG) 생산능력을 갖췄다.

유럽시장의 경우 2014년 투자회사 SeAH Steel Europe를 설립하고 이탈리아 STS강관 생산회사 Inox Tech를 인수했다. 이외에 1995년 베트남 생산·판매회사(SeAH Steel Vina), 1995년 일본 판매회사(SeAH Japan), 2010년 아랍에미리트 생산·판매회사(SeAH Steel UAE), 2014년 인도네시아 판매회사(SeAH Steel Indonesia)를 잇따라 출범시켰다.

세아제강 계열이 해외계열사 확보를 일단락한 시기는 지주사 체제로 전환한 2018년 9월보다 앞선다. 이들 해외계열사는 세아제강 자회사로 편제돼있었는데 지주사 체제 전환이 인적분할 형태를 취하는 만큼 향후 출범할 지주사의 추가 자금소요 부담을 덜고 해외계열사에 대한 지배력도 유지할 묘수가 필요했다.

세아제강은 인적분할 5개월 전인 2018년 4월 세아스틸인터내셔날을 완전자회사로 신설한다. 이어 인적분할 불과 2개월 전인 7월 세아스틸인터내셔날이 유상증자를 실시하면서 세아제강은 보유하고 있던 이들 해외계열사 지분 전량을 현물출자한다. 당시 이들 해외계열사 지분 전량에 대한 양도금액은 4822억원에 달했다.

이후 9월 지주사 체제 전환 때는 인적분할 형태를 취한다. 강관사업부문을 인적분할해 세아제강이 신설회사로 빠져나온 것이다. 존속회사는 세아제강지주가 됐다. 최종적으로 해외사업을 책임지는 중간지주사 세아스틸인터내셔날은 세아제강지주의 완전자회사가 된 것이다. 세아제강지주는 추가 재편에 따른 자금소요 없이 해외계열사 지배력을 손에 쥐게 됐다.

지주사 체제 전환 이후에도 해외계열사에 대한 자금지원이 없었던 것은 아니다. 하지만 비교적 소액이 투입되면서 세아제강지주의 추가 자금소요 부담이 적었다. 2019년 7월 9억원, 2020년 1월 60억원과 8월 240억원, 2021년 2월 27억원, 지난해 4월 30억원 등 세아스틸인터내셔날 주주배정 유상증자로 자금이 투입됐다.

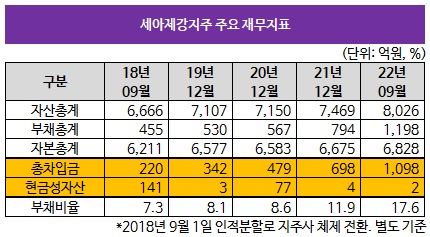

세아제강지주는 세아스틸인터내셔날 유상증자 자금을 세아홀딩스에 대한 102억원 규모 세아베스틸 보유지분 매각(2020년 6월)에 더해 기존 보유현금과 일부 차입으로 조달한 것으로 보인다. 인적분할 직후인 2018년 3분기말 별도 기준 세아제강지주에 남은 현금성자산은 141억원에 불과했다.

인적분할 직전 1360억원이었지만 대부분 현금성자산이 신설회사 세아제강으로 넘어갔기 때문이다. 2018년 3분기말 220억원이었던 총차입금은 4년 만인 지난해 3분기말 1098억원으로 늘었다. 기업어음(CP) 중심의 단기차입금과 산업은행·수출입은행으로부터의 장기차입금(해외투자자금) 중심으로 확대됐다.

세아제강지주는 차입여력이 충분했다. 인적분할 당시 현금성자산뿐 아니라 대부분 차입금을 세아제강으로 이전했기 때문이다. 애초 가벼운 몸으로 출범한 셈이다. 2018년 3분기말 부채비율은 7.3%에 불과했다. 총차입금이 늘었지만 지난해 3분기말 부채비율은 17.6%로 자본건전성이 여전히 우수하다. 순수지주사로서 배당수익과 상표권사용수익 등 경상수익으로 경상비용을 충당하면서 보유현금과 일부 차입으로 계열사 자금소요에 대응한 셈이다.

◇‘미래먹거리’ 모노파일사업 자금투입…자금지원 전가로 추가 지원여력 굳건

세아제강지주가 차세대 성장동력으로 최근 주목하고 있는 것이 해상풍력발전 하부구조물인 모노파일 사업이다. 세아제강지주는 2021년 2월 영국 현지회사로 모노파일 사업을 담당할 SeAH Wind를 설립했다. SeAH Wind는 세아제강지주의 완전자회사로 설립돼 기존에 세아스틸인터내셔날에 투입한 자금을 이용할 수 없다. 이 때문에 세아제강지주는 그해 7월 유상증자를 통해 SeAH Wind에 501억원을 투입했다. 이는 차입부담을 늘린 한가지 원인이 되기도 했다.

다만 SeAH Wind 출범 당시 모노파일 생산공장 구축에 3년간 약 4000억원 투입을 계획한 만큼 추가 자금조달이 요구됐다. 이 때문에 SeAH Wind는 지난해 11월 1084억원 규모 유상증자를 단행한다. 주목할 점은 2021년 7월 보통주 발행 때와 달리 RCPS 발행 형식을 취한 점이다. 자금투입도 보통주를 보유한 세아제강지주가 아닌 세아제강(986억원)과 SeAH Steel America(99억원)가 책임졌다.

자금여력이 있는 계열사를 동원한 것으로 보인다. 특히 세아제강은 북미 에너지용 강관시장 회복으로 현금흐름이 크게 개선되면서 지난해 3분기말 현금성자산을 3075억원까지 쌓은데다 앞서 4월에는 800억원 규모 공모채 발행에 성공하면서 차환 부담도 미리 덜어낸 상태였다.

RCPS는 기본적으로 우선주 형태로 의결권이 없기 때문에 세아제강지주는 SeAH Wind의 완전모회사로서 지배력을 유지할 수 있다. 다만 세아제강이 발행 후 매년 2월에 보통주 전환권 행사가 가능해 SeAH Wind에 대한 세아제강지주의 지분율은 세아제강의 전환권 행사 여부에 따라 축소될 가능성은 있다.

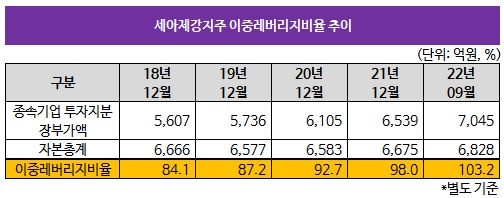

그럼에도 SeAH Wind 자금지원 부담을 세아제강에 일부 전가하면서 세아제강지주는 무리한 차입을 막으면서도 세아스틸인터내셔날 등 해외계열사에 대한 자금지원 여력을 유지했다. 지난해 3분기말 기준 세아제강지주의 종속기업 투자지분 장부가액은 7045억원으로 이를 자기자본(6828억원)으로 나눈 이중레버리지비율은 103.2%다. 일반적으로 이중레버리지비율이 130% 이하면 계열사 자금지원 여력을 안정권으로 인식한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [코스닥 CB 프리즘]서진시스템, 보통주 전환 물량에 30% 할증 풋옵션 '이례적'

- 에쓰씨엔지니어링 자회사 셀론텍, 태국에 ‘카티졸’ 공급

- 메트라이프생명, 잇단 사외이사 재선임...송영록 대표 체제도 유지될까

- [보험사 IFRS17 조기도입 명암]현대해상, 단순한 상품구조 '부채 감소' 효과는 컸다

- [저축은행 유동성 진단]NH저축, '안전자산' 투자가 이끈 유동성 개선

- [저축은행 유동성 진단]우리금융저축 '영업 확대'로 끌어올린 유동성

- [저축은행 유동성 진단]하나저축, 대출 영업 축소 대신 '예치금 확대'

- [외국계 보험사는 지금]한국시장 엇갈린 시선 '매력 감소 vs 전략 요충지'

- [닻오른 롯데손보 매각]금융지주와 사모펀드…관점별 이상적 인수자는

- [캐피탈사 글로벌 모니터]JB우리캐피탈, 미얀마 영업 제한 건전성 관리 만전

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]BGF에코솔루션 상장 과제 짊어진 BGF에코머티

- [조달전략 분석]홍정혁號 BGF에코머티, 플루오린코리아에 거는 기대

- [조달전략 분석]그룹 자금 빨아들인 홍정혁 사장의 청사진

- [조달전략 분석]홍정국號 BGF리테일, 그룹 지탱하는 현금창출력

- [조달전략 분석]BGF 먹여살리는 캐시카우 'BGF리테일'

- [Board Index/두산그룹]이사회 개최빈도 결정한 그룹 구조조정

- [Board Index/두산그룹]탄탄한 지원 조직, 아쉬운 교육 시스템

- [Board Index/두산그룹]사외이사 겸직 비율 40% 선…타사보다 높은 편

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까