[계열사로 보는 통신 삼국지]유료방송 부동의 1위 KT…SKB, LGU+ 계열 뛰어넘나③딜라이브 인수 안 해도 10%p 이상 격차, 물 들어올 때 노 젓는 IPTV 3사

이장준 기자공개 2023-04-28 13:03:45

[편집자주]

포화 상태에 이른 국내 통신시장은 같은 고객을 놓고 벌이는 '제로섬 게임'을 벌이고 있다. 이에 통신 3사는 안정적인 본업의 현금창출능력을 바탕으로 신사업에 도전하고 기업가치 제고에 주력해 왔다. 산하에 유사한 역할을 수행하는 계열사 간 경쟁도 치열하다. 통신 3사 계열사의 지난해 재무 및 사업 성과를 평가하고 추후 성장 가능성 등을 다각도로 살펴본다.

이 기사는 2023년 04월 26일 11시47분 thebell에 표출된 기사입니다

KT는 유료방송 업계 부동의 1위 사업자다. 가입자 기준 시장점유율(M/S)은 시간이 흐를수록 높아지는 추세다. 2021년 KT스카이라이프가 HCN까지 인수하면서 KT계열의 지배력은 더욱 공고해졌다. 딜라이브 인수 없이도 경쟁사와 격차는 상당하다.하지만 2위 싸움은 치열하다. SK브로드밴드가 인터넷TV(IPTV) 중심의 고속 성장세를 보이면서 LG유플러스 유료방송 계열사들의 M/S 합을 넘어설지 주목된다. 아직 집계는 되지 않았지만 작년 하반기 이미 순위가 역전됐을 가능성도 있다.

온라인동영상서비스(OTT) 위주로 시장이 개편되면서 케이블TV 업계가 직격타를 맞은 가운데 IPTV는 아직 성장세를 보이고 있다. 다만 현재의 이익창출력을 유지하기 어려울 것이란 관측도 나온다. 이에 KT와 SK브로드밴드, LG유플러스는 수익성 약화 전에 가입자를 확보하기 위한 전략을 속속 내놓고 있다.

◇IPTV 3사 성장 지속…압도적 1위 KT, 뒤쫓는 SKB·LGU+

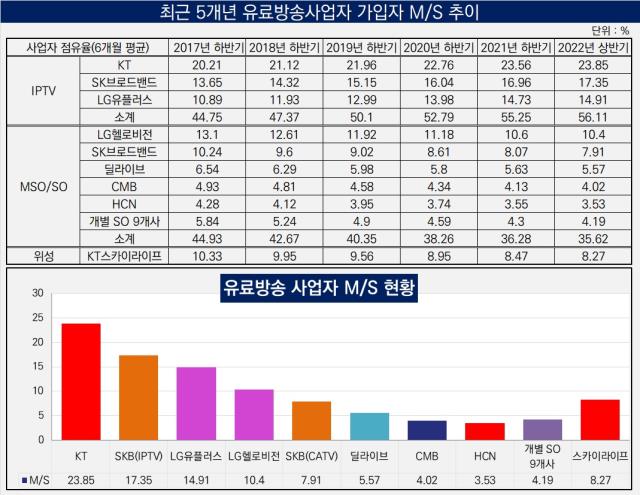

정부는 유료방송 시장을 크게 IPTV, 케이블TV(MSO, SO), 위성방송으로 구분하고 있다. 2017년 하반기까지만 해도 케이블TV 업계가 IPTV보다 가입자가 더 많았다. IPTV 3사의 M/S가 44.75%였을 당시 케이블TV는 44.93%를 기록했다. 하지만 이내 역전되더니 작년 상반기에는 IPTV가 56.11%로 케이블TV(35.62%)를 크게 앞섰다.

유료방송 시장을 통틀어 가장 지배적인 사업자는 KT다. 2017년 하반기 20.21%의 M/S를 확보했는데 지난해 상반기 유료방송 사업자 중에서도 23.85%를 점유해 탄탄한 경쟁력을 입증했다. 현재 943만명의 가입자를 확보, IPTV 시장을 리드하고 있다.

앞서 2021년부터 KT는 KT스튜디오지니 출범을 알리며 콘텐츠 시장 진출을 선포했다. 스토리위즈, KT시즌, 미디어지니, 지니뮤직 등 관련 계열사를 KT스튜디오지니 산하에 배치했다. 원천 지식재산권(IP) 확보부터 콘텐츠 기획 및 제작, 플랫폼, 유통으로 이어지는 자체 밸류체인을 강화해 사업을 전개하고 있다.

이후 KT시즌을 티빙과 합병시키고 CJ ENM을 KT스튜디오지니의 주주로 들이면서 대외적으로 미디어 동맹을 포섭했다. 아울러 지난해 10월 IPTV 서비스 '올레tv'를 전면 개편한 '지니TV'를 선보였다. OTT를 포함한 모든 콘텐츠를 한 플랫폼에서 제공하는 미디어 포털로 거듭나겠다는 구상이다.

다른 IPTV 사업자들도 좋은 성과를 냈다. SK브로드밴드와 LG유플러스는 작년 상반기 기준 17.35%, 14.91%의 M/S를 기록했다. 2017년 하반기와 비교해 양사는 각각 3.7%포인트, 4.02%포인트씩 상승했다. 같은 기간 KT의 M/S가 3.64%포인트 오른 걸 고려하면 성장세가 더 두드러진다.

SK브로드밴드는 지난해 고객이 서비스를 보다 쉽고 직관적으로 이해할 수 있도록 일부 IPTV 상품명을 변경하고 인터넷·이동전화와 결합상품 라인업을 추가했다. IPTV 최초로 유아·초등 영어교육 브랜드 선호도 1위인 '튼튼영어'와 독점 콘텐츠를 제공하고 미국의 최장수 어린이 프로그램 '세서미 스트리트' 브랜드 콘텐츠도 가장 많이 확보하며 키즈 브랜드 '잼(ZEM)'의 경쟁력도 키웠다.

작년 말부터 유영상 SK텔레콤 대표가 SK브로드밴드 CEO를 겸하면서 미디어 사업에 힘을 더 실을 것으로 전망된다. 실제 SK텔레콤은 T데이(day) 및 T다이렉트샵 ZEM 기획전을 통해 다양한 혜택을 제공하면서 지원사격에 나서고 있다.

LG유플러스도 지난해 IPTV 서비스 'U+tv'에 OTT를 비롯한 실시간 방송과 VOD까지 찾아볼 수 있는 OTT TV로 개편했다. 한 화면에서 다양한 콘텐츠를 통합 추천하고 급상승 인기순위를 제공한다. 또 넷플릭스처럼 프로필을 세분화해 개개인의 시청 패턴을 유지하고 최적의 콘텐츠를 추천하도록 했다.

◇SK·LG 0.05%p로 좁혀진 M/S 격차…IPTV 이익창출력 개선 한계치 임박

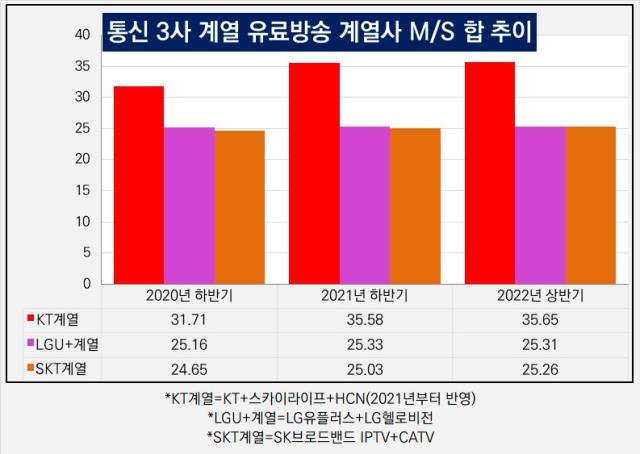

통신 3사 계열사들은 전체 유료방송 시장의 86.22%(2022년 상반기 기준)를 차지하고 있다. 2020년 하반기까지만 해도 81.52% 수준이었는데 해가 갈수록 쏠림현상이 심화하는 양상이다. 딜라이브, CMB 등 이동통신 계열이 아닌 MSO는 물론 개별 SO들이 설 자리가 좁아진다.

그룹별로 나눠보면 KT 계열이 줄곧 1위 지위를 수성하고 있다. 2021년 스카이라이프가 HCN을 인수하면서 입지는 더욱 공고해졌다. 작년 상반기 기준 KT 계열 유료방송 3사(KT+스카이라이프+HCN)의 M/S 합은 35.65%를 기록했다. 최근 KT는 딜라이브 인수를 안 하겠다는 공시를 냈는데 이미 2위인 LG유플러스 계열과 M/S 격차가 10%포인트 넘게 나는데다 케이블TV 업계가 저물고 있다는 점을 반영한 것으로 보인다.

LG유플러스는 MSO 1위 사업자 LG헬로비전을 산하에 거느리고 있다. 두 회사의 유료방송 M/S 합은 25.31%를 기록했다. 2021년 하반기 25.33%와 비교하면 주춤했다. 같은 기간 SK텔레콤 계열인 SK브로드밴드의 약진이 두드러진 것과 다른 양상이다.

SK브로드밴드의 IPTV 부문과 지금은 SK브로드밴드에 흡수합병된 옛 티브로드의 케이블TV 부문 M/S를 합치면 25.26%다. LG유플러스·LG헬로비전과 격차는 날로 줄어 작년 상반기 기준 0.05%포인트에 불과하다. 이같은 추세가 이어지면 작년 하반기에 이미 SK브로드밴드가 역전했을 가능성도 있다.

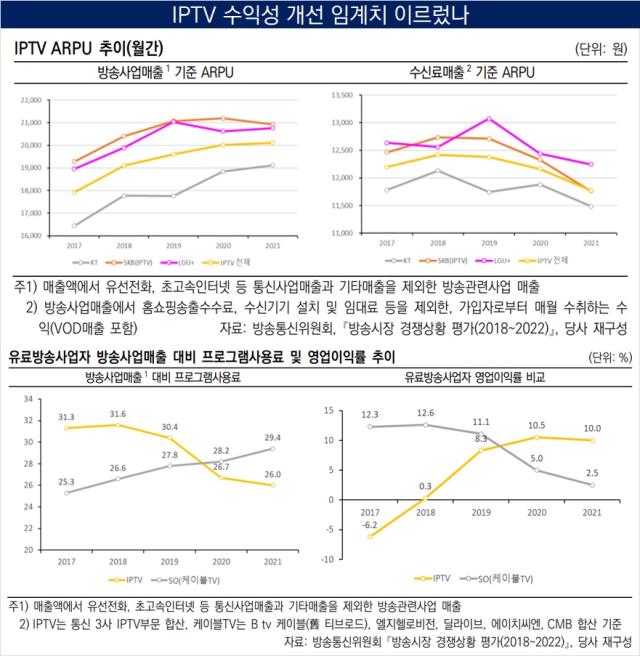

다만 IPTV 사업 자체의 이익창출력이 지속될지는 지켜볼 필요가 있다. 한국신용평가 리포트에 따르면 방송 수신료 가입자당 평균수익(ARPU)이 하락 추세에 접어들었다. 최근 IPTV 신규 가입자 대부분이 요금 할인율이 높은 복수 가입자인 데다 OTT 침투로 인해 VOD 매출이 감소하고 있기 때문이다.

해당 리포트에서는 주요 매출원 중 하나인 홈쇼핑채널 송출수수료 수익의 변동성이 커졌다는 점도 지적한다. 홈쇼핑사업자는 매년 계약을 맺고 매출 기여도에 따라 유료방송 플랫폼에 별도로 대가를 지급한다. 2017년 39.3%였던 국내 홈쇼핑사의 홈쇼핑방송사업 매출 대비 송출수수료 지급액 비율은 2021년 58.9%로 올랐다.

여기에 지난달 과학기술정보통신부는 업계 의견을 반영해 홈쇼핑 방송채널 사용계약 가이드라인 개정안을 발표했다. 홈쇼핑사업자의 교섭력을 높이는 방향으로 바뀌는 게 골자다.

유료방송 가입자도 점점 포화 상태에 이르고 있고 이익창출력의 상승도 임계치에 거의 다다른 것으로 분석된다. 이에 IPTV 사업자들은 물 들어올 때 최대한 노를 저어야 한다고 판단해 공격적인 확장 전략을 펼치는 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은