교보생명, 고유계정으로 미래에셋운용에 500억 쏜다 재간접 방식, 절대수익형 사모 롱숏펀드에 투자

양정우 기자공개 2023-05-25 08:27:46

이 기사는 2023년 05월 22일 15시08분 thebell에 표출된 기사입니다

교보생명이 재간접 절대수익형 위탁운용사로 미래에셋자산운용을 낙점했다. 미래에셋운용은 교보생명의 고유계정 자금을 일임받아 국내 롱숏(Long/Short) 헤지펀드(일반 사모펀드)에 출자하는 역할을 맡았다.22일 자산관리(WM)업계에 따르면 교보생명은 올들어 국내주식 재간접 절대수익형 GP로 미래에셋운용을 선정했다. 운용사를 선정하는 작업에 돌입할 당시 약 2000억원을 GP의 일임 계좌에 투입한다는 계획을 운용업계에 전달한 것으로 파악된다.

미래에셋운용이 GP 선정된 이후 실제 위탁을 받은 자금은 500억원 정도다. 현재 이 자금을 투입할 하우스로 트러스트자산운용, 안다자산운용 등 5곳이 최종 선정됐다. 결과적으로 교보생명의 고유계정 자금이 미래에셋운용의 일임 계좌를 거쳐 국내 운용사 5곳의 100억원 규모 헤지펀드에 각각 출자되는 구조다.

WM업계 관계자는 "교보생명은 일단 500억원 정도의 자금이 운용되는 성과를 지켜본다는 방침"이라며 "향후 수익률 추이에 만족한다면 추가로 1000억원 대 이상의 자금을 투입할 여력이 있는 셈"이라고 말했다. 이어 "국내 헤지펀드에 주목하고 있는 건 생명보험사 전반의 공통된 트렌드여서 다른 생보사도 유사한 방식으로 출자를 단행할 수 있다"고 덧붙였다.

교보생명이 궁극적으로 투자 타깃으로 삼았던 건 한국형 헤지펀드 시장의 롱숏 펀드인 것으로 파악된다. 롱숏 펀드는 롱 포지션과 숏 포지션(공매도)의 균형을 추구하는 만큼 변동성 관리 측면에서 유리한 구조다. 호황기에 세자릿수 수익률을 거두는 잭팟 상품은 아니지만 그만큼 불황기 폭락 추세가 거셀 때 비교적 방어가 수월하다.

이 때문에 근래 들어 국내외 주식시장의 불확실성이 고조되자 롱숏 펀드가 다시 주목받고 있기도 하다. 헤지펀드 시장에서 메이저 하우스로 꼽히는 DS자산운용의 경우 아예 롱숏 전략만을 다루는 신설 본부를 조직하기도 했다.

교보생명의 경우 고유계정 운용 파트가 목표 수익률과 변동성을 충족시킬 롱숏 펀드를 직접 선별하는 게 부담스러울 수밖에 없다. 아무래도 자산 운용이 본업인 종합자산운용사를 뽑아 상품 선정과 간접 운용을 맡기는 게 물적, 인적 재원의 투입을 최소화하는 방책이었던 것으로 여겨진다.

미래에셋운용이 최종 GP로 낙점을 받은 건 아무래도 국내 최초로 헤지펀드 재간접 상품(미래에셋 스마트헤지펀드셀렉션 혼합자산 펀드)을 선보였던 트렉레코드가 인정받은 결과로 관측된다. 다른 대형 종합자산운용사도 당시 트렌드 추이에 따라 유사 펀드를 내놨으나 미래에셋운용은 국내 헤지펀드의 잠재력을 높이 평가해 꾸준히 관심을 기울여왔다. 다른 생보사가 재간접 출자를 시도할 때도 트랙레코드 측면에서 유리한 고지에 서있는 셈이다.

롱숏 전략은 크게 펀더멘털 롱숏(Fundamental Long/Short)과 페어 트레이딩(Pairs Trading)으로 나뉜다. 펀더멘탈 롱숏은 향후 기업가치가 상승할 종목에 롱 포지션을 갖추고 역으로 기업가치가 하락할 종목에 숏 포지션을 취한다. 숏 포지션이 단순히 매수 익스포저의 하락에 대비하는 게 아니라 적극적 수익 실현의 카드로 활용된다.

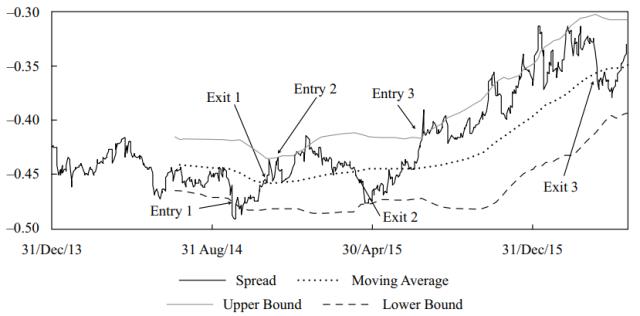

페어 트레이딩의 경우 종목 간 통계적 관계를 분석해 상대적으로 고평가된 종목은 숏 포지션, 저평가된 종목은 롱 포지션으로 대응하는 방식이다. 두 종목의 상관관계가 높아야 하는 만큼 동일한 섹터나 유사한 업종 내 주식을 선택하는 게 특징이다. 섹터의 상승 방향성뿐 아니라 평균 회귀(Mean-reversion)의 속성으로 수익을 이끌어 낸다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]인텔리안테크, HD현대와 무선통신기술 '맞손'

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까