[한화 M&A 성공신화]총자산 30조→147조, 한화 금융 '핵'된 한화생명⑥2002년 말 컨소시엄 인수 이후 작년 지주사 자회사로 배치

박기수 기자공개 2023-06-16 07:13:27

[편집자주]

기업의 인수가 '성공작'으로 남기 위한 조건은 다양하다. 인수할 기업이 그룹의 경영 방향성과 맞는지 판별하는 능력, 매물이 시장에 나왔을 때 경쟁자들을 이겨낼 수 있는 적극성, 기업을 인수하기 위한 재원 조달 능력, 인수해온 기업의 수익성 제고 등이다. 적시에, 적극적으로, 올바른 매물을 인수해오며 성장해온 대표 기업집단이 있다. 한화다. 태양광과 화학, 방산 등 '빅딜'을 성공적으로 매듭지었던 한화는 2023년 한화오션까지 손에 넣었다. THE CFO는 한화그룹의 M&A 성공역사와 더불어 M&A 과정에서 후방 조력했던 주요 재무 인사들을 살펴본다.

이 기사는 2023년 06월 12일 18:03 THE CFO에 표출된 기사입니다.

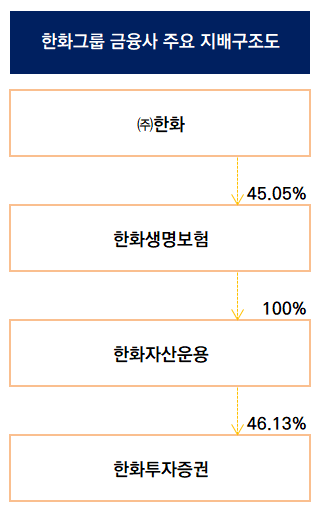

한화그룹을 '에너지'와 '방산' 두 축으로 나눌 수 있지만 이는 어디까지나 비금융사 범위에 한해서다. 한화오션 인수로 재계 5위권까지 노리게 된 한화그룹은 비금융사들 못지 않은 금융사들이 있다.그 중심에는 2002년 말 한화그룹이 인수한 한화생명보험이 있다. 2023년 3월 말 기준 한화그룹 최상위 회사인 ㈜한화가 한화생명보험의 지분 45.05%를 보유하고 있다. 한화생명보험은 한화자산운용의 지분 100%를, 한화자산운용은 한화투자증권의 지분 46.13%를 보유 중이다. 지주사 격 회사인 ㈜한화를 제외하면, 2002년 한화그룹의 금융업 역사를 다시 썼던 한화생명보험이 금융사 최상위 회사로 자리잡고 있다.

한화생명은 김대중 정부 시절 '금융산업의 구조 개선에 관한 법률'에 의거해 1999년 8월부터 예금보험공사가 지분 100%를 소유하고 있었던 기업이었다. 그러다 2002년 12월 12일 한화그룹과 일본 오릭스, 호주의 맥쿼리 라이프로 이뤄진 컨소시엄이 지분 51%를 1조6150억원에 사들였다.

인수 직후인 2003년 3월 말 기준 한화생명의 지분구도를 보면 현재와 달리 매우 복잡하다. 우선 한화그룹 계열사들만 △한화석유화학(현 한화솔루션) △한화종합화학(현 한화솔루션) △한화유통(현 한화갤러리아) △한화증권(현 한화투자증권) △한화국토개발(현 한화호텔앤드리조트) 등 5곳이었다. 한화그룹 5개사가 쥔 지분은 30.5%였다. 결과적으로 한화그룹이 한화생명 인수를 위해 초창기 태운 자금은 약 5000억원이다.

이외 일본 오릭스가 17%, 호주 맥쿼리가 3.5%로 컨소시엄이 총 51%의 지분을 쥐고, 예보가 잔여 지분인 49%를 보유하고 있게 됐다.

이후 한화그룹은 한화생명의 지분을 최상위 회사인 한화와 한화건설로 지분을 몰아줬다. 1년 뒤인 2004년 3월 말 기준 한화의 지분율은 26.3%, 한화건설의 지분율은 6.6%이 됐다. 한화석유화학의 지분율은 1%로 하락하고, 나머지 한화 계열사들의 지분율은 희석됐다.

2007년 9월에는 한화그룹이 일본 오릭스가 보유하고 있던 지분 17%를 6554억원에 인수한다. 이때 나선 기업이 한화건설이다. 이후 작년 11월 한화가 한화건설을 흡수합병하기 전까지 한화생명의 주요 주주는 한화와 한화건설이었다. 특히 오릭스 지분 인수 이후 적게는 24%대 후반, 많게는 31%대 지분율까지 보유했던 한화건설은 한화 흡수합병 전까지 한화생명의 최대주주였다.

현재 한화가 한화건설을 흡수합병한 상황에서 한화생명의 최대주주는 한화다. 이외 2013년 중 한화생명의 지분 1.75%를 취득했던 한화갤러리아타임월드가 여전히 주주 명부에 이름을 올리고 있다.

한화생명은 한화그룹 편입 이후 한화그룹 금융사 성장의 주역으로 거듭났을 만큼 외형이 크게 성장했다. 연결 총자산의 경우 2003년 3월 말 기준 30조4958억원에서 올해 1분기 말 146조9270억원으로 4.82배 성장했다. 2021년과 작년 각각 순이익으로 1조2492억원, 8165억원을 기록하는 등 수익성 측면에서도 합격점을 받고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진

박기수 기자의 다른 기사 보기

-

- [K-배터리 파이낸스 분석]삼아알미늄, 여전한 시장 관심에 PBR 4.5배

- [K-배터리 파이낸스 분석]배터리 3사 재무 한 눈에 보니, 성장의 SK·내실의 삼성

- [IR 리뷰]LG엔솔, 실적발표에 '진심'…스크립트 전문 공개도

- [K-배터리 파이낸스 분석]움츠렀던 삼성SDI, '캐즘' 찾아오자 투자 기지개

- [K-배터리 파이낸스 분석]LG에너지솔루션, 캐즘 버틸 재무 체력 '여유'

- [K-배터리 파이낸스 분석]LG에너지솔루션, 올해 조달 얼마나 할까

- [K-배터리 파이낸스 분석]매출 대비 원재료비 비중, LG엔솔 '60%대 유지'

- [K-배터리 파이낸스 분석]SK온, 원가 개선 좋았던 흐름…캐즘에 다시 발목

- [Financial Index/디스플레이]LGD, 원재료비 부담 심화…고정비 압박도

- [K-배터리 파이낸스 분석]SK이노, 올해도 자금 수혈할까…배당·자산매각 관건