[IB 수수료 점검]DB금투, 뷰티스킨 흥행에 덩달아 웃는다인수수수료 450bp 책정…상장 3개월 뒤 신주인수권 행사 가능

이정완 기자공개 2023-07-18 07:09:11

이 기사는 2023년 07월 14일 15시48분 thebell에 표출된 기사입니다

DB금융투자가 화장품 제조·유통 기업 뷰티스킨의 IPO(기업공개) 수요예측 흥행 덕에 덩달아 수혜를 입게 됐다. 희망공모가 밴드보다 높은 수준으로 공모가가 정해지면서 수수료 수익도 함께 늘어날 예정이다. 특히 뷰티스킨은 통상적인 IPO보다 더 높은 수수료율을 제시해 공모가 상승에 따른 메리트가 더 크다.DB금융투자는 수수료 수입 외에 투자 수익까지 기대하는 상황이다. 4년 전 지분 투자 외에도 신주인수권을 확보해두면서 수익처를 다각화했다. 이달 말 상장 후 주가 흐름에 관심이 쏠리는 이유다.

◇공모가 상단 '초과'에 성과수수료 기대

14일 투자은행(IB)업계에 따르면 뷰티스킨은 최근 실시한 기관투자자 수요예측에서 1820대 1의 경쟁률을 기록했다. 수요가 몰린 덕에 희망공모가 밴드 상단보다 높은 2만6000원으로 가격을 확정했다. 뷰티스킨이 제시한 희망공모가 밴드는 2만1000~2만4000원이었다.

IB업계 관계자는 "최근 중소형 공모주를 중심으로 IPO 시장이 살아날 조짐을 보이고 있어 뷰티스킨 또한 투자자의 관심을 받은 듯 하다"고 말했다. 뷰티스킨은 이 같은 시장 흐름에 올라타기 위해 지난달 1일 한국거래소로부터 상장예비심사 승인 결과를 받은 뒤 약 2주 만에 증권신고서를 속전속결로 제출했다.

수요예측이 좋은 성과를 거두면서 대표 주관사인 DB금융투자도 웃음꽃이 피었다. 희망공모가 밴드 하단을 기준으로 한 인수수수료는 4억2827만원이었는데 공모가 확정 후 5억3024만원까지 상승했다. 당초 예상보다 1억원 넘게 수수료가 올랐다.

이번 상장으로 주관사가 보장 받은 수수료는 총 발행금액의 450bp다. 통상적인 IPO 수수료가 300bp 내외라는 점을 감안하면 발행사 측에서 상대적으로 높은 수수료를 지급하기로 한 셈이다. 실제 DB금융투자가 연초 상장시킨 바이오인프라도 총 발행금액의 350bp를 수수료로 제시했다. 뷰티스킨은 두 번째 상장 도전인 만큼 주관사에 더욱 힘을 실어주기 위해 이 같은 결정을 내린 것으로 풀이된다.

뷰티스킨은 2020년 JS글로벌이란 사명으로 코스닥 상장을 추진했는데 자회사 원진더블유앤랩에 대한 지분 소유권을 두고 소송전을 펼친 탓에 예비심사 과정 중 상장 작업을 멈췄다. JS글로벌은 소송을 마무리 한 뒤 2021년 말 자회사였던 뷰티스킨과 합병했다.

수요예측이 성공적으로 끝나면서 성과수수료에 대한 기대감도 커지고 있다. 뷰티스킨은 DB금융투자의 성실도와 기여도를 고려해 총 발행금액의 150bp를 추과 성과수수료 지급할 수 있다고 밝히고 있다. 공모가를 기준으로 한 총발행금액의 150bp는 1억7675만원이다. 추과 성과수수료까지 받으면 DB금융투자의 수수료는 7억원 이상으로 높아진다.

◇4년 전 지분 투자, 시세 차익 거둘까

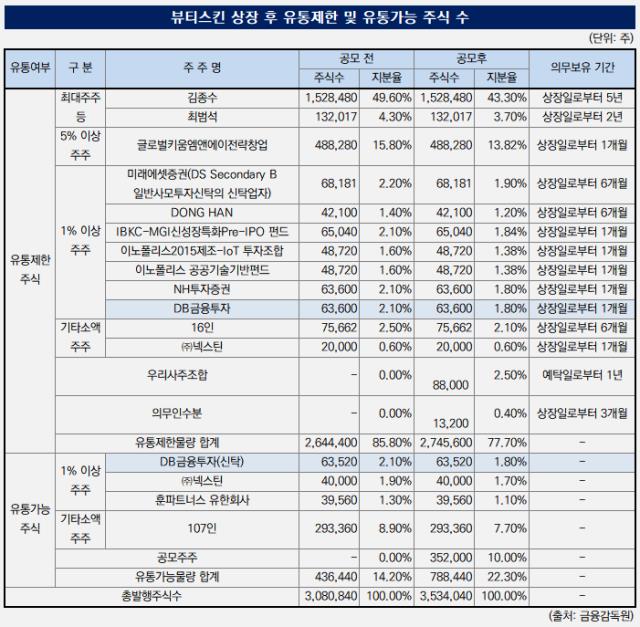

DB금융투자는 공모가 상승으로 인해 투자 성과도 점치고 있다. 2019년 JS글로벌 시절 과거 김종수 뷰티스킨 대표가 보유하던 구주를 사들인 바 있는데 뷰티스킨과 합병에 따라 보통주 6만3600주를 갖게 됐다. DB금융투자는 상장 1달 뒤부터 이를 시장에 매각할 수 있다.

DB금융투자는 신주인수권도 가지고 있다. 뷰티스킨은 주관사와 보통주 4만4000주에 대한 신주인수권 부여계약을 체결했다. 행사가격은 공모가인 2만6000원이다. DB금융투자는 상장 3개월 뒤부터 이를 행사할 수 있다.

DB금융투자는 JS글로벌이 발행한 신주인수권부사채 역시 가지고 있어 신주인수권 행사를 통해 최대 7만2343주까지 확보할 수 있다. JS글로벌 시절 투자한 신주인수권부사채는 상장 6개월 뒤 행사가 가능하다.

4년 전 지분 투자를 비롯 주관사 의무인수분, 신주인수권 행사 등을 모두 가정한다면 DB금융투자의 뷰티스킨 지분율은 최대 4%를 넘어서게 된다. 당초 계획보다 공모가가 높게 형성된 만큼 차익 실현을 위해선 상장 후 성장성 유지가 관건이다. 뷰티스킨은 14일까지 일반청약을 거쳐 오는 24일 코스닥 시장에 상장한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

- [모태 2025 2차 정시출자]에이벤처스, 'Co-GP' 몰린 스케일업서 승기 잡을까

- [모태 2025 2차 정시출자]'출자 감소' 사이버보안, 린벤처스 2연속 도전 눈길

- [모태 2025 2차 정시출자]'단독 출사표' 인피니툼, 스포츠산업 무혈입성할까

- [모태 2025 2차 정시출자]국토교통혁신 분야, '비하이인베' 주목받는 이유

- [모태 2025 2차 정시출자]스포츠프로젝트, 작년·올해 재수생 지원…각축전 예고

- [모태 2025 2차 정시출자]스포츠전략, 유관펀드 경험 AC 2곳 승기 잡을까

- [모태 2025 2차 정시출자]'AC 리그' 스포츠출발, AC패스파인더 2년 연속 GP?

- [모태 2025 2차 정시출자]공공기술사업화, 기술지주 각축장…티인베 참전 이목

- [모태 2025 2차 정시출자]'메타버스 자신감' 피앤아이인베, 올해도 GP 따낼까

이정완 기자의 다른 기사 보기

-

- [Korean Paper]한국물 발행 러시…해진공도 조달 나섰다

- [Korean Paper]5년만에 발행 나선 동양생명, 꾸준한 IR 통했다

- [Korean Paper]발행 미뤘던 하나증권, 조달 자신감 얻었다

- [부익부 증권사 리뷰]공격 투자 '부메랑'…팻테일 리스크 피하자

- [Korean Paper]등급전망 '긍정적' 동양생명, 5년만에 후순위채 복귀전

- [부익부 증권사 리뷰]오너십이 차별성?…하우스별 강점 천차만별

- 종투사 모험자본 '공염불' 피하려면

- [부익부 증권사 리뷰]은행지주 몸사릴때…공격 투자 나섰다

- [2025 캐피탈마켓 포럼]IPO 시장에 온기, AI·로봇 섹터 "주목하라"

- [Company & IB]미래에셋과 이별 앞둔 SKB, 주관 인연은 '지속'