[IB 풍향계]'뜨거운' 유상증자 시장, 하반기 '빅딜'에 순위 갈린다아직까진 KB증권 1위, 무섭게 치고 오는 '한국·NH·신한'

김슬기 기자공개 2023-09-08 07:02:43

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2023년 09월 06일 15시11분 thebell에 표출된 기사입니다

올해 하반기로 갈수록 유상증자(RO·Rights Offering) 시장이 뜨거워지고 있다. CJ CGV, SK이노베이션, 한화오션 등 주요 대기업 계열사들이 자금조달을 위해 줄줄이 유상증자를 택하면서 이를 담당하는 증권사 경쟁도 치열해질 것으로 보인다.현재 유상증자 시장 1위 하우스는 KB증권. 일반 회사채 등 부채자본시장(DCM)을 중심으로한 커버리지에 강점이 있는만큼 우수한 성과를 내고 있다. 다만 현재 상위권에 있는 하우스들의 실적차이는 크지 않은만큼 빅딜로 인해 순위가 변경될 가능성도 배제할 수 없다.

◇'지금까진' KB증권 1위, 대기업부터 중소·중견까지 커버리지 '탄탄'

6일 더벨플러스에 따르면 올해 유상증자 시장에서 가장 많은 주관실적을 기록한 곳은 KB증권이다. KB증권의 주관실적은 4823억원으로 전체 시장점유율 중 20.44%를 기록했다. 건수 기준으로도 8건을 기록, 가장 많은 딜을 수임했다.

KB증권이 유상증자에 강한 것은 물샐 틈 없는 커버리지 공략 덕이 크다. KB증권은 기존에 보유하고 있던 DCM 커버리지 강점을 살리면서도 중소중견기업(SME·Small & Medium Enterprise) 금융본부 등을 신설, 투트랙으로 시장 장악력을 키웠다. 대기업 뿐 아니라 중소·중견사의 유상증자에 골고루 들어간 이유기도 하다.

일단 KB증권은 연초 가장 큰 유상증자였던 롯데케미칼(1조2155억원)에도 공동 대표 주관사로 들어갔다. 당시 KB증권 외에도 삼성증권, 하나증권, 신한투자증권, NH투자증권, 미래에셋증권, 유안타증권 등이 공동 대표 주관사로 선정됐다.

KB증권은 상반기에 자비스(127억원), 대성창업투자(232억원), 셀바스헬스케어(210억원), 셀바스AI(571억원), 케이이씨(963억원) 등의 유상증자에 단독 주관사로 나서면서 실적을 쌓았다. 최근 뉴인텍의 유상증자(261억원)도 단독이었다.

올해 8월에 있었던 맥쿼리한국인프라투융자회사의 유상증자도 규모가 컸다. 총 규모는 3610억원이었고 NH투자증권, 한국투자증권, 삼성증권, 신한투자증권 등과 공동 대표 주관사를 맡았다. KB증권이 해당 유상증자에서 가져간 인수물량은 722억원이다.

◇한국증권, 'SK이노·한화오션·CJ CGV' 등 모두 주관사 포함…NH·신한도 박빙

KB증권을 비롯, 상위권 하우스의 주관실적은 큰 차이가 나지 않는다. 삼성증권이 3331억원으로 2위, 신한투자증권이 3202억원으로 3위, NH투자증권이 2915억원으로 4위, 한국투자증권이 2730억원으로 5위를 차지하고 있다. 2위와 5위의 실적차이도 1594억원 정도다.

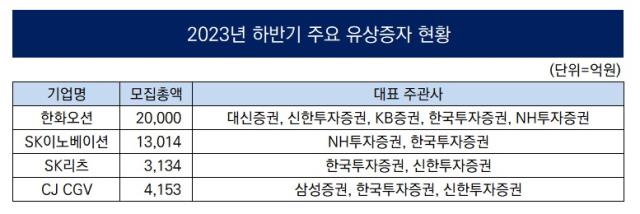

결국 하반기 대기업 유상증자 참여여부와 단독 주관사 선정 여부 등이 순위에 영향을 미칠 것으로 보인다. 현재 예고된 딜 중 규모가 가장 큰 것은 한화오션으로 2조원 규모의 유상증자가 진행될 예정이다. 오는 11월말에는 신주상장까지 마무리될 계획이다. 대표주관사는 대신증권, 신한투자증권, KB증권, 한국투자증권, NH투자증권 등이다.

SK이노베이션 유상증자도 규모가 크다. 총 1조3014억원이며 오는 10월에 일정이 마무리된다. 대표 주관사는 한국투자증권과 NH투자증권 두 곳이다. 최근 진행되는 CJ CGV 유상증자도 있다. 규모는 4153억원이며 대표주관사는 삼성증권, 한국투자증권, 신한투자증권 세 곳이다. SK리츠(3134억원) 역시 한국투자증권과 신한투자증권을 공동 대표 주관사로 선정했다.

현재로선 한국투자증권이 하반기 주요 유상증자에 모두 포함. 순위를 역전시킬 가능성이 크다. 단순 계산시 한국투자증권의 주관실적은 1조6200억원 정도다. NH투자증권 역시 1조3000억원 가량으로 집계된다. NH투자증권은 단독으로 루닛(2019억원) 유상증자를 진행하는만큼 1,2위 접전이 치열할 것으로 관측된다.

신한투자증권 역시 주요 딜 주관사 명단에 이름을 올리면서 상위권 경쟁이 가열될 것으로 보인다. 신한투자증권이 최근 몇 년간 닦아놓은 커버리지 확대 효과를 올해 톡톡히 보고 있다. 신한투자증권은 2021년 유상증자 실적 6333억원(7위), 2022년 2584억원(6위)을 기록한 바 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

김슬기 기자의 다른 기사 보기

-

- 우투 1Q 실적 존재감 '미미'…본인가 이후 사업 본격 '시동'

- [Company & IB]'CJ 커버리지 강화' KB증권, CGV 첫 단독 주관

- [소노인터내셔널 IPO]절묘했던 EB 활용, IPO 영향 최소화 '방점'

- 이름 바꾼 젝시믹스, 돋보이는 라인 확장 행보

- 카페24, 아모레퍼시픽 브랜드 공식몰 구축 '맞손'

- [2025 캐피탈마켓 포럼]기지개 켜는 IPO 시장, 제도 개선후 전망은

- [소노인터내셔널 IPO]코로나로 좌절…첫 상장 추진 때와 달라진 점은

- 우리투자증권의 이름값

- '홍콩 팝업 성공' 에이피알, 해외에서도 "통했다"

- [도우인시스 IPO]기업공개 성공 이끌 키맨은…나성대 CFO 역할에 '주목'