[기업집단 톺아보기]'지주회사' 동원산업, HMM 인수 자신감의 원천은②3조 차입해도 부채비율 200% 미만, 메자닌·스타키스트 활용 가능성도

박기수 기자공개 2023-09-22 15:45:49

[편집자주]

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

이 기사는 2023년 09월 19일 15:53 THE CFO에 표출된 기사입니다.

동원그룹은 HMM 인수에 과감히 도전장을 내밀었지만 풀어야 할 과제도 상당하다. 이번 딜에서 주된 역할을 할 것으로 보이는 동원산업은 공정거래법 상 지주회사로 HMM을 자회사로 품을때 관련 행위제한 요건을 모두 피해가야 한다. 인수 자금 마련을 포함한 '딜 구조 짜기'에 있어 동원그룹의 고민이 클 수밖에 없는 배경이다.다만 자신감의 근거가 없는 것은 아니다. 동원산업은 자회사 지분 등 보유한 자산이 상당하고 재무구조상 차입에 대한 부담도 적다. 동원산업에 대한 오너의 지분율도 높아서 메자닌 발행을 통한 자본확충도 가능하다. 또 지주회사 행위제한 요건을 피해갈 수 있는 해외 우량 자회사인 '스타키스트(StarKist)'를 활용할 수도 있다.

◇메인으로 나설 동원산업…어떤 행위제한 요건 적용?

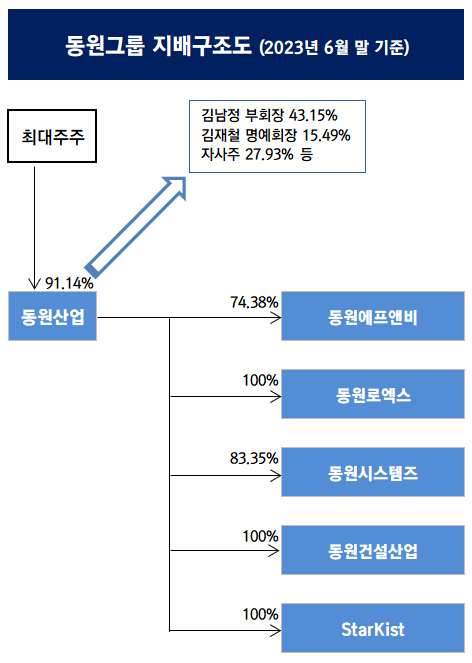

19일 금융감독원 전자공시시스템에 따르면 동원산업은 동원그룹의 지주회사다. 동원산업은 작년 말 기존 지주회사였던 동원엔터프라이즈와의 합병을 통해 사업형 지주회사로 탄생했다.

HMM 인수 과정에서 동원그룹에서 가장 큰 역할을 할 것으로 보이는 계열사는 동원산업이다. 그룹 지주사면서도 자산총계가 상반기 말 3조3135억원으로 그룹 단일 계열사 기준 가장 규모도 가장 크다. 차입이나 메자닌 투자자 유치 등에 있어서 가장 활용법이 많은 회사다.

만약 동원산업이 HMM 인수 주체로 나선다면 동원산업은 HMM의 지분을 최소한 30% 이상 취득해야 한다. 또 동원산업은 자회사 동원F&B나 동원시스템즈 등 국내 계열사와의 공동출자도 할 수 없다.

공정거래법에 따르면 지주회사는 상장 자회사의 지분을 최소 30% 이상 보유해야 한다. 또 지주회사는 자회사의 지분만을, 자회사는 손자회사의 지분만을 보유해야 한다. HMM이 동원산업 자회사로 편입될 경우 이미 동원산업의 자회사인 동원F&B 등은 HMM의 지분을 보유할 수 없다.

산업은행과 한국해양진흥공사(해진공)이 보유한 HMM의 지분(39.8%) 가치는 19일 기준 약 3조2000억원이다. 여기에 경영권 프리미엄까지 고려하면 입찰 대상의 가치는 5조원에서 최대 6조원까지 거론된다. 경영권 프리미엄이 '0원'이라고 가정하고 동원산업이 행위제한 요건을 충족시키기 위해 최소 30%의 지분만 취득한다고 해도 최소 2조4000~2조5000억원의 현금이 필요할 것으로 보인다.

◇차입 3조해도 부채비율 200% 미만, 스타키스트 활용 전례도

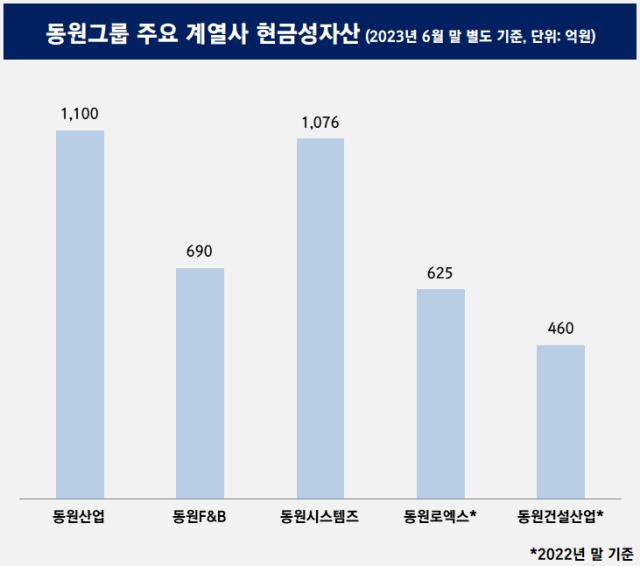

동원산업의 자금 현주소는 HMM을 인수하기에 충분한 상황이 아니다. 동원산업은 상반기 말 기준 현금성자산으로 1100억원만을 보유 중이다. 인수 자금을 마련하기 위해서는 자체 차입과 보유 자산 매각 등 여러 카드를 꺼내야 할 것으로 보인다.

여기서 또 적용되는 규제는 지주회사 부채비율 요건이다. 공정거래법 상 지주회사는 별도 기준 부채비율 200%를 넘어서는 안된다.

동원산업은 상반기 말 별도 기준 부채총계 1조1519억원, 자본총계 2조1617억원으로 부채비율로 53.3%를 기록 중이다. 상반기 말 지표에서 차입금 3조원이 추가된다고 해도 부채비율이 200%를 넘지 않는다.

활용할 수 있는 자회사 지분도 상당하다. 동원산업은 상장사인 동원에프앤비와 동원시스템즈의 지분을 74.38%, 83.35% 보유하고 있다. 비상장 자회사인 동원로엑스와 동원건설산업의 지분율은 100%다. 재무적 투자자(FI) 유치를 통한 프리IPO로 인수 자금을 마련할 수도 있다.

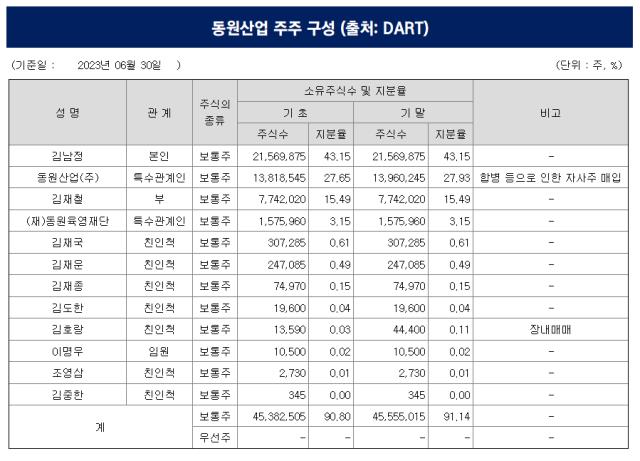

전환상환우선주(RCPS)나 전환사채(CB) 등 메자닌 발행을 통한 자본확충 시나리오도 가능하다. 동원산업은 김재철 명예회장과 김남정 부회장이 각각 지분 15.49%, 43.15%를 보유 중이다. 자사주도 전체 지분의 27.93%다. 특수관계인 지분까지 포함하면 최대주주측 지분율이 무려 91.14%다. 최대주주의 의지가 있다면 지분율 희석을 감수하고라도 자본 확충이 가능한 구조다.

미국 자회사 '스타키스트(StarKist)'를 활용할 가능성도 있다. 스타키스트는 미국내 참치 1위 브랜드사로 상반기 말 기준 약 1조원의 자산을 보유한 대형 자회사다. 부채비율도 상반기 말 기준 35.9%로 자체 재무부담도 적은 우량 자회사다.

해외 자회사는 앞서 언급된 지주회사 행위제한 요건에 적용을 받지 않는다. 예를 들어 HMM를 인수할 때 동원산업과 동원F&B가 공동 출자할 수는 없지만 동원산업과 스타키스트는 공동 출자할 수 있다.

실제 2014년 10월 동원그룹은 계열사 동원시스템즈가 '테크팩솔루션'을 인수할 때 스타키스트를 활용했던 역사가 있다. 당시 동원시스템즈의 자금 부담을 덜기 위해 스타키스트가 테크팩솔루션 지분 24%를 취득했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 시프트업 상장 예심 통과…공모구조 '신주 100%'

- '돈버는 바이오' 아이빔테크놀로지, 7개월만에 상장예심 통과

- 점점 느슨해지는 넷마블·하이브 '지분 동맹'

- 씨지피머트리얼즈, '세종캠퍼스 신공장 기공식' 개최

- 트루윈, '엣지파운드리'로 사명 변경 "AI 강화"

- '어닝 서프라이즈' 실리콘투, 중동·남미 확장 잰걸음

- 다이나믹디자인, 고부가 제품 덕 1분기 '흑자 전환'

- [정육각은 지금]'흑기사' 캡스톤·에이티넘의 지원, 급한 불 껐다

- [thebell interview/LLC형 VC 톺아보기]김중완 비하이인베 대표 "우보천리 철학 이어갈 것"

- [Red & Blue]톱티어 VC LB인베, UAE 10억달러 업고 주가 ‘훨훨’

박기수 기자의 다른 기사 보기

-

- [K-배터리 파이낸스 분석]LG에너지솔루션, 올해 조달 얼마나 할까

- [K-배터리 파이낸스 분석]매출 대비 원재료비 비중, LG엔솔 '60%대 유지'

- [K-배터리 파이낸스 분석]SK온, 원가 개선 좋았던 흐름…캐즘에 다시 발목

- [Financial Index/디스플레이]LGD, 원재료비 부담 심화…고정비 압박도

- [K-배터리 파이낸스 분석]SK이노, 올해도 자금 수혈할까…배당·자산매각 관건

- 하이브처럼 어도어 기업가치 평가해보니 '4400억'

- [K-배터리 파이낸스 분석]SK온, 올해 '9조' 조달 필요…현금흐름 역추적해보니

- [Financial Index/디스플레이]LGD는 유형 자산, 삼성D는 현금 비중 포트폴리오

- [K-배터리 파이낸스 분석]SK온의 묘수, '현금 많은 자회사와 합병설'…엔무브 외 후보는

- [K-배터리 파이낸스 분석]솔브레인홀딩스, 미국 법인에 전폭적 지원