'돈버는 바이오' 아이빔테크놀로지, 7개월만에 상장예심 통과 '생체현미경' 판매로 다진 매출 기반, 작년 45억 매출

임정요 기자공개 2024-05-10 17:07:44

이 기사는 2024년 05월 10일 08시23분 thebell에 표출된 기사입니다

생체현미경 기업 아이빔테크놀로지가 코스닥 상장을 위한 금융당국 문턱을 넘었다. 상장 후 기업가치는 공모밴드 상단 기준 1200억원~1300억원을 노리고 있다. 연내 상장이 목표다.한국거래소는 9일 아이빔테크놀로지의 상장 예비심사를 승인했다. 작년 9월 말 예비심사를 청구한지 7개월 17일만의 성과다. 상장예정주식은 1497만4020주, 이 가운데 16.7%인 251만4000주를 공모한다. 세부내용은 수요예측 진행에 따라 변동될 수 있다.

아이빔테크놀로지는 올해로 설립 8년차인 바이오소부장 기업이다. 생명과학 전임상 연구에 필요한 생체현미경을 개발해 판매하고 있다. 미국 하버드 의대 줄기세포연구소, 존스홉킨스 어린이병원, 매사추세츠대 메모리얼의료센터 등 유명 대형병원에 생체현미경을 납품했고 최근엔 프랑스 빅파마인 사노피에도 장비를 제공하게 됐다.

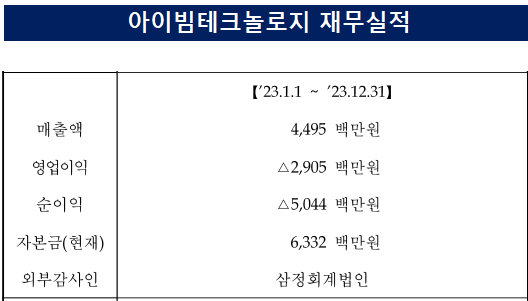

아이빔테크놀로지의 강점은 돈 버는 바이오라는 데 있다. 영업적자가 나고 있지만 매출은 꾸준히 내고 있다. 작년 매출은 45억원에 달한다. 영업적자는 30억원, 순손실은 50억원이다. 바이오업계서 쉽지 않은 '매출기반'를 안착시켰다.

아이빔테크놀로지는 2022년 시리즈 C 투자유치 후 포스트밸류가 750억원이었다. 당시 주당 약 14만8000원에 투자유치를 했다. 이후 2023년 9월 무상증자를 진행해 주식수가 늘어남에 따라 주당 단가에는 조정이 있었다.

아이빔테크놀로지는 2017년 설립 후 3개월만에 30억원 규모의 시리즈 A 투자유치를 달성했고 이어 2019년 80억원의 시리즈 B를 유치했다. 마지막 투자유치인 2022년 시리즈 C 투자금 150억원까지 포함하면 총 누적 투자금액은 260억원에 달한다. 프리밸류는 시리즈 단계마다 60억원→228억원→600억원으로 확대됐다. 주당 3만원에서 시작해 빠른 밸류업을 이뤘다. 이번 기업공개에선 최소 60%의 밸류업을 이루는 셈이다.

주요 재무적투자자는 LB인베스트먼트, BNH인베스트먼트, 에이티넘인베스트먼트, 타임폴리오자산운용, 미래에셋벤처투자, 프리미어파트너스다. 후기 시리즈 투자자들은 더 높은 밸류에 상장하지 못하는 점이 아쉬울 수 있다. 그러나 아이빔테크놀로지의 장기적 전망에 기대감을 품고 있다.

아이빔테크놀로지에 투자한 한 VC 관계자는 "상장 밸류에이션은 기대보다 많이 낮췄지만 회사의 기술력이 독보적이라 시장 진입 후 좋은 성적을 보일 것으로 기대한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은