[조달전략 분석]홍정국號 BGF리테일, 그룹 지탱하는 현금창출력②리스부채 제외 차입금 전무…CAPEX·배당금 부담에도 현금여력 충분

이민호 기자공개 2024-04-24 08:15:15

[편집자주]

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

이 기사는 2024년 04월 16일 15시31분 THE CFO에 표출된 기사입니다

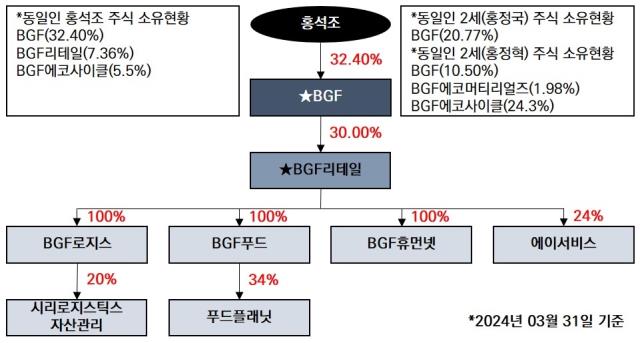

BGF리테일이 BGF그룹을 지탱할 수 있는 배경에는 우수한 현금창출력이 있다. 가맹사업(프랜차이즈사업)에 따른 임차료 성격의 리스부채를 제외하면 차입이 없는 데다 배당을 실시해도 현금이 남는 상황이다. 간편식품사업 강화를 위한 자회사 BGF푸드로의 출자를 포함해도 자회사에 대한 출자 부담마저 크지 않다.◇지주사 자금지원 불필요…리스부채 제외 차입금 전무

BGF 영업수익에 대한 BGF리테일의 기여도는 다른 계열사를 압도한다. 2022년 별도 기준 BGF 영업수익은 495억원이었는데 BGF리테일로부터 거둬들인 배당금수익(156억원), 상표권사용수익(151억원), 임대수익(18억원)을 합하면 65.6%에 이르렀다. 지난해의 경우에도 영업수익 604억원 중 BGF리테일로부터의 배당금수익만 213억원으로 비슷한 기여도를 보였다.

홍정국 부회장은 앞서 BGF 대표이사 사장을 맡으면서 BGF리테일에는 기타비상무이사로 경영에 참여하고 있었지만 부회장 승진과 동시에 BGF리테일 사내이사로도 선임됐다.

BGF리테일은 BGF(옛 BGF리테일)가 2017년 11월 순수지주사로 전환하면서 사업부문을 인적분할해 신설됐다. 대부분 부채는 사업 관련 목적으로 발생되므로 순수지주사로의 전환인 경우 사업회사로 옮겨가는 것이 일반적이다. 이 때문에 BGF리테일은 애초 부채를 비교적 많이 안고 출범했다. 지난해말 부채비율은 BGF가 3.3%인 반면 BGF리테일은 202.4%다.

BGF가 지주사 전환 이후 BGF리테일에 출자(현물출자 제외)하거나 대여한 사례가 없다. 지주사의 자금 지원이 필요하지 않다는 의미다. 이는 BGF가 무차입 기조를 유지할 수 있는 계기가 되기도 했다. 그럼에도 BGF리테일은 BGF와 동일하게 차입이 없다. 장·단기 차입금을 조달하지 않고 있으며 회사채도 발행하지 않고 있다.

◇그룹 지탱하는 현금창출력…자회사 자금지원 부담도 미미

무차입에도 BGF리테일의 부채비율이 200%를 넘는 이유는 차입금 성격의 리스부채 때문이다. 지난해말 BGF리테일의 부채총계가 2조916억원인데 리스부채(유동·비유동 합산)가 8555억원이다. 지난해 리스부채에서 발생하는 이자비용만 337억원이 발생했다.

BGF리테일 측에 따르면 리스부채는 가맹사업에서 발생하는 임차료다. 리스계약 형태인 점포임차는 본사(본부)가 점포를 임차하는 본부임차와 가맹점주가 점포를 임차하는 점주임차로 나뉜다. 본부임차는 점포 임차는 본사가, 운영은 가맹점주가 한다. 이 본부임차에서 발생하는 임차료가 리스부채로 잡힌다.

BGF리테일이 그룹을 떠받치는 힘은 우수한 현금창출력에서 나온다. 영업활동현금흐름이 2021년 5254억원, 2022년 6170억원에 이어 지난해 6302억원을 기록했다. BGF에 매년 배당금을 지급할 수 있는 이유도 이 때문이다. 매년 2000억원 안팎의 자본적지출(CAPEX)을 감안하더라도 배당을 2021년 415억원, 2022년 518억원, 지난해 708억원을 실시할 여력이 충분하며 자본적지출 소요와 배당금 지급에도 현금이 남는 상황이다.

BGF리테일은 자회사에 대한 출자와 대여 부담도 적다. BGF리테일이 출범 이후 눈에 띄는 자회사 출자나 대여 사례는 BGF푸드 정도다. BGF푸드는 BGF리테일의 100% 자회사로 편의점 '씨유(CU)' 등에 공급하는 간편식품을 제조하는 회사다. 편의점업계 간편식품 경쟁이 불붙은 영향이다. BGF리테일이 2018년부터 BGF푸드 유상증자로 투입한 자금은 2021년 30억원과 2022년 110억원 등 지난해까지 6년간 합산 320억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [thebell interview]황민영 부대표 “AI 검증 돕는 세계적 기업 되겠다”

- [thebell interview]"사제파트너스, 글로벌 파워 갖춘 K-커뮤니티 꿈꿔"

- [thebell interview]"클레이디스, AI로 3D 쉽게 생성…1분만에 뚝딱"

- 에트리홀딩스, 윤상경 대표 곧 임기만료…공모 돌입

- 산은 미국법인, 프라임마스에 70억 베팅

- ' VC협회장사' 퀀텀벤처스, 과기부 AI GP는 따낼까

- 한국벤처투자 신임 대표에 이대희…첫 '관 출신' 사례

- [thebell interview]황건필 대표 “미국에 햄버거 조리 로봇 도입할 것”

- 신스타프리젠츠, 30억 시리즈A 익스텐션 라운드 시동

- 어니스트벤처스, 과기부 SaaS 재도전 성공할까

이민호 기자의 다른 기사 보기

-

- [머니체인 리포트]CJ의 손자회사 CJ대한통운 활용법

- [Financial Index/SK그룹]HBM 업고 현금흐름 늘린 SK하이닉스, CAPEX도 '급증'

- [Financial Index/SK그룹] 영업익 전반적 부진속 SK하이닉스 '발군'

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- [Financial Index/SK그룹]절반 이상 PBR '1배 미만', 체면 살린 SK바이오팜

- [Financial Index/SK그룹]'미국 매출' 업은 SK바이오팜, 돋보인 ROE 개선

- [조선업 리포트]HD한국조선해양 이사회, '오너 대표이사' 권한 분산

- [조선업 리포트]신성장사업 투자 속도내는 HD한국조선해양

- [조선업 리포트]중간지주사 HD한국조선해양, 어떻게 현금을 쌓았나

- [머니체인 리포트]CJ제일제당, 자회사 출자 부담 상쇄한 유휴자산 매각