[IPO 모니터]코스피행 MNC솔루션, 공모주 '절반' 구주매출 배경은대주주 지분 전량 보유, 주식 분산요건+엑시트 '염두'…액면분할 3영업일만 '예심' 속도전

윤진현 기자공개 2024-08-28 07:34:27

이 기사는 2024년 08월 26일 15시56분 thebell에 표출된 기사입니다

MNC솔루션이 연내 코스피(유가증권시장) 입성을 위한 사전 준비 절차에 속도를 냈다. 최근까지도 보유 주식 수가 단 10만주에 불과해 유통 주식 수를 늘리는 작업이 필수요건에 해당했다. 결국 액면분할을 진행한 후 약 3영업일 만에 예비 심사를 청구했다.상장 예정 주식 수의 30%를 공모하는 구조를 제시했다. 공모주의 비중은 신주와 구주가 절반씩으로 구성된다. 대주주인 소시어스 프라이빗에쿼티(PE)와 웰투시인베스트먼트의 컨소시엄이 지분 전량을 소유하고 있는 점이 배경으로 꼽힌다. 코스피 상장을 위한 주식 분산 요건 충족은 물론, 엑시트를 위한 공모구조를 택했다.

◇구주매출 50%? '코스피 분산 요건 충족+엑시트'

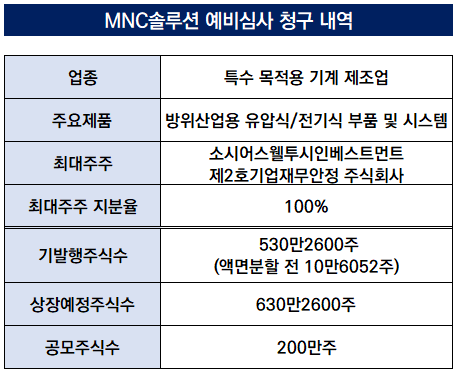

26일 투자은행(IB) 업계에 따르면 MNC솔루션이 최근 코스피 예비심사를 청구했다. 상장 예정 주식수는 총 630만2600주이며 이중 200만주를 공모할 계획이다. 사실상 30%가량을 공모하는 구조에 속한다.

코스피 상장 요건을 충족하기 위한 공모구조에 해당한다. 한국거래소는 유가증권시장의 상장 요건 중 하나로 주식 분산요건을 두고 있다. 일반주주 소유비율이 25% 이상이거나 500만주 이상일 것을 요구하고 있다.

MNC솔루션의 경우 최대주주인 소시어스웰투시인베스트먼트제2호기업재무안정 주식회사가 지분 전량(100%)을 보유 중이다. 이번 상장 과정에서 약 15%의 지분을 구주 매출해 일정 수준의 유통 주식을 확보하는 계획을 세웠다.

게다가 최대 주주의 투자금 회수(엑시트) 계획 역시 순항할 수 있는 구조다. 소시어스프라이빗에쿼티(PE)와 웰투시인베스트먼트 측이 컨소시엄을 만들어 MNC솔루션(옛 모트롤)을 인수한지 약 3년 만에 엑시트를 눈 앞에 뒀다.

당시 소시어스PE와 웰투시인베스트먼트는 모트롤 지분 100%를 4530억원에 인수했다. 현재 1조원을 상회하는 상장 밸류에이션이 거론되는 만큼 투자금 대비 평가차익은 약 3배를 상회할 것으로 전망된다.

IB 업계 관계자는 "최대주주가 지분 전량을 보유하고 있던 만큼 신주 발행은 물론이고 구주매출도 일부 필요했을 것으로 본다"면서 "최대주주가 사모펀드이기에 구주매출이 필수적인 구조라고 봤다"고 밝혔다.

◇1: 50 액면분할 3영업일만 '예심 청구'…연내 상장 위한 '속도전'

MNC솔루션은 연내 코스피 입성을 염두에 두고 준비 절차에 속도를 내왔다. 특히 액면 분할 절차로 유통 주식 수를 일정 부분 확보한지 약 3영업일 만에 예비심사를 청구하기도 했다.

MNC솔루션은 최근까지도 10만6052주의 다소 적은 주식수를 보유하고 있었다. 유통 주식 확보를 위해 액면 분할 작업이 필요했다. 이에 이달 20일 1:50 비율로 주식 분할에 나섰다. 액면금액이 5000원이던 주식이 100원으로 분할됐다.

그 결과 MNC솔루션의 현시점 기준 보유 주식수는 530만2600주로 분석된다. 이중 100만주를 구주매출하고, 100만주를 신주 발행해 상장 후 주식 수가 630만2600주로 계획될 수 있었다. 신주 교부일은 오는 29일이다.

연내 상장 목표를 위해 속도를 낸 것과도 같다. 코스피 상장의 경우 거래소는 45영업일을 기준으로 삼고 있다. 오는 9~10월 심사 결과를 받아들 수 있을 것으로 보인다. 이후 공모 절차를 곧바로 진행할 경우 올해 연말 코스피에 입성할 수 있다.

MNC솔루션은 올해 9번째 코스피 도전장을 낸 예비상장사에 속한다. 현재 더본코리아에 이어 케이뱅크, 씨케이솔루션, 서울보증보험 등이 코스피 예심을 받고 있다. 그럼에도 일정 지연 없이 빠르게 심사가 이뤄질 것이란 분석이 주를 이룬다.

IB 업계 관계자는 "올해 코스피 상장으로 선회하는 기업들이 많은 상황"이라며 "심사 과정에서의 특이점이 없는 이상 심사 지연 현상은 나타나지 않고 있기에 8월 말~9월 초순 상장 예비심사를 청구한 기업들의 경우 연내 입성이 가능할 것이란 전망이 우세하다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]모아데이타, 맞춤형 AI 정신건강 서비스 '마음' 출시

- [i-point]인텔리안테크, HD현대와 무선통신기술 '맞손'

- [AACR 2025]제이인츠 임상의가 본 JIN-A02 기술이전 전략 "타깃 구체화"

- [i-point]메타약품, 분기 기준 '역대 최대 실적' 달성

- [Company Watch]1년만에 IR 무대 선 세아메카닉스, ESS 부품 수주 예고

- 휴온스랩, 92억 투자 유치…반년만에 밸류 두배 껑충

- [HB그룹은 지금]알짜빌딩에 세종 신사옥까지, 그룹 안전판 '부동산'

- [코스닥 유망섹터 지도]'보냉재 강자' 동성화인텍, 시장확대 수혜 전망

- [Company Watch]한중엔시에스, 미국 생산거점 확보 나선다

- [VC 투자기업]달바글로벌 주주, 화장품 할인 받는다

윤진현 기자의 다른 기사 보기

-

- [롯데글로벌로지스 IPO]상장 관건 밴드내 수요 집결…'하방압력' 이겨낼까

- [IB 풍향계]대형스팩 허들 넘은 삼성증권, IPO 확장 '드라이브'

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [Korean Paper]외평채 주관사단 5곳 확정…'토종IB' KB증권 기용

- [Korean Paper]막오른 외평채 PT 경쟁…국내외 IB 초청장 수령

- [무신사 IPO]FI 요구 밸류 4조부터…미룰수록 눈높이 '고공행진'

- [Korean Paper]"은행채 잡자" 국민은행 외화채에 100억달러 운집

- [Korean Paper]철강 디스카운트 없었다…포스코홀딩스 달러채 흥행

- [기술평가 모델 점검]기관별 역량 격차 우려…거래소 '사전협의' 넓힌다

- [New Issuer]한국물 데뷔 도전 포스코홀딩스, '장기물' 베팅 전략