[IPO 모니터]몸값 낮춘 제이오, BNW인베·SK이노 '엇갈린' 희비BNW인베, 60% 이상 차익 기대...SK이노 매입가 주당 1만원, 공모가 밴드하단과 '비슷'

김슬기 기자공개 2023-02-01 07:06:01

이 기사는 2023년 01월 30일 15시09분 thebell에 표출된 기사입니다

2차전지 소재 업체인 제이오가 몸값을 낮춰 기업공개(IPO)에 재도전한다. 지난해 한 차례 IPO 철회를 결정한 이후 재도전인만큼 공모가 기준 시가총액을 3126억~4064억원까지 낮췄다.이는 종전보다 30% 이상 몸값을 줄인 것이다. 이에 따라 재무적 투자자(FI)와 전략적투자자(SI)의 희비가 교차할 것으로 보인다.

IPO가 성공적으로 진행될 경우 2020년에 전환상환우선주(RCPS)로 투자했던 BNW인베스트먼트는 60% 이상의 시세차익을 거둘 수 있을 것으로 보인다. 하지만 2021년 이후에 투자한 SK이노베이션 등은 큰 재미를 보진 못할 것으로 예상된다. 다만 SK이노베이션은 전략적 투자자(SI)인만큼 엑시트보다는 사업협력에 방점이 찍혀있다.

◇ 2020년 투자한 FI, 60% 이상 시세차익 기대

제이오는 오는 2월 1~2일 양일간에 거쳐 기관투자자 수요예측을 진행한 뒤 7~8일 청약을 거쳐 이후 코스닥 상장을 할 계획이다. 공모예정 주식수는 400만주이며 공모가액 밴드는 1만~1만3000원이다. 이를 기준으로 하면 상장 후 시가총액은 3126억~4064억원이다.

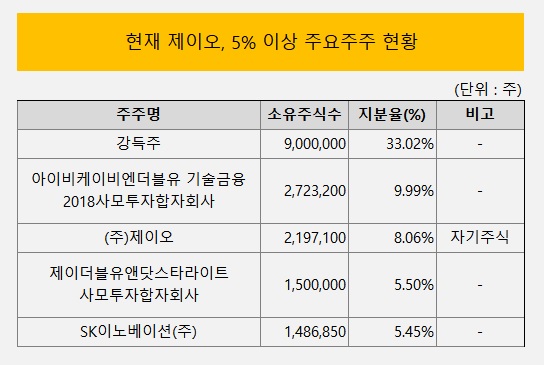

현재 제이오의 주요주주는 강득주 대표(33.02%) 외에 'IBK-BNW 기술금융 2018 사모투자합자회사', '제이더블유앤닷스타라이트 사모투자합자회사', SK이노베이션 등이 있다. 이들은 각각 9.99%, 5.50%, 5.45% 등의 지분을 가지고 있다.

제이오는 2020년과 2021년 두 차례에 걸쳐 외부투자를 유치했다. 2020년 6월 IBK-BNW사모펀드와 코오롱인베스트먼트 등이 RCPS 형태로 투자를 결정하면서 110억원을 조달했다. 주당 발행가액은 18만3606원이었다. 당시 제이오 지분 100%의 가치는 910억원선이었다.

제이오는 지난해 3월 주식액면분할(5000원→100원)을 진행했고 기존 RCPS 투자자들은 전액 보통주 전환을 마쳤다. 'IBK-BNW 기술금융 2018 사모투자합자회사', '코오롱 2019 유니콘 투자조합', '코오롱 2020 소재부품장비 투자조합' 등은 결과적으로 주당 3672원에 주식을 매입한 셈이다.

2020년에 제이오에 투자한 FI들은 공모가액이 밴드하단에서 결정되더라도 60%를 웃도는 투자 수익을 낼 수 있을 것으로 보인다. 'IBK-BNW 기술금융 2018 사모투자합자회사'는 적게는 170억원, 많게는 254억원의 시세차익을 볼 수 있다.

◇ SK이노베이션, 상장 후 사업시너지에 '집중'

2021년 12월에 투자한 곳들은 상황이 다소 다르다. 당시 투자자로 들어왔던 'IBK-BNW산업경쟁력성장지원사모투자합자회사'와 SK이노베이션이 각각 100억원, 150억원 등 총 250억원을 투자했다. 주당 50만원대에 투자를 진행했고 현재 액면분할 기준으로는 주당 1만원에 매입한 것이다. 기업가치는 2750억원 평가됐다.

2020년 투자유치 이후 제이오는 안산공장의 탄소나노튜브(CNT) 생산능력을 연 100톤에서 300톤으로 확대하면서 1년 반만에 기업가치가 2배 이상 뛴 것이다. 제이오는 2021년 투자유치를 바탕으로 안산공장의 생산능력을 연 1000톤까지 늘리면서 성장기반을 만들었다.

지난해 11월 제이오가 IPO를 추진하면서 FI 및 SI는 2021년 평가보다 몸값이 뛸 것으로 기대했다. 당시 공모가 밴드는 1만5000~1만8000원으로 책정했으나 기관투자자 수요예측에 실패하면서 공모를 철회한 바 있다. 올해 다시 IPO를 추진하면서 공모가 밴드를 1만~1만3000원으로 낮추면서 2020년 투자자와 2021년 투자자의 희비가 엇갈렸다.

다만 SK이노베이션은 FI가 아닌 SI로 들어간 것이기 때문에 시세차익보다는 사업적인 시너지에 더욱 주력할 것으로 보인다. 제이오는 2차 전지에 들어가는 양·음극재 CNT를 생산하는 곳으로 SK이노베이션과 연관이 있다. SK이노베이션은 배터리·소재 분야 사업을 확대하고 있을 뿐 아니라 자회사인 SK온이 배터리 사업을 진행 중이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- 스톤브릿지캐피탈, 플라스틱 컴파운드 '폴리피아' 품는다

- [키스트론 IPO]제2의 고려제강 노린다…오너 승계 목적은 "과도한 해석"

- '행동주의펀드 공세 직면' 스틱, 자사주 활용안 주목

- LB-KB PE, 조광페인트 자회사 '씨케이이엠솔루션' 투자 완료

- 체급 다른 롯데시네마-메가박스, 1대1 합병 추진 배경은

- 셀레니언자산운용, 플라스틱 컴파운드 '폴리피아' 판다

- [PE 포트폴리오 엿보기]이음PE 품 안긴 아이스올리, 단단해진 실적 '눈길'

- 앵커에쿼티, 변압기 제조 '국제전기' 인수 추진

- [Company & IB]하나증권 세일즈 호평, GS파워 회사채 주관 '재선임'

- [케이지에이 IPO]2차전지 디스카운트 극복, 대형스팩 통해 코스닥 입성

김슬기 기자의 다른 기사 보기

-

- [도우인시스 IPO]이사회로 본 '뉴파워프라즈마·삼성벤처' 동행, 유효기간은

- 미래에셋, 8.5%까지 끌어올린 ROE…목표 달성 가시화

- [도우인시스 IPO]삼성 의존도 '양날의 검'…시장 의구심 해소 필요

- [도우인시스 IPO]경쟁자 없는 UTG 강자…비교기업 산정에 '고심'

- [도우인시스 IPO]손바뀜 1년여만에 상장 결실, 2년 의무보유로 안전판

- '돋보인 해외성장' 에이피알, 1분기에도 역대 최대 실적

- 패스트파이브 '파이브스팟' 매출·이용자 모두 잡았다

- [도우인시스 IPO]코스닥 상장 본격 시동…상단 기준 3400억 목표

- [삼성SDI 2조 증자]유증 규모 1.7조로 축소, 고환율에 셈법도 복잡

- [DN솔루션즈 IPO]철회 배경에 '밸류에이션·구주매출' 영향 컸나