[레버리지&커버리지 분석]한솔케미칼, 수익성·유동성·조달 '황금 3중주'원활한 OCF 창출 기반, 차입금 '질' 다지며 재무구조 확립

박기수 기자공개 2023-03-13 07:30:01

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. 더벨은 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2023년 03월 07일 14시39분 THE CFO에 표출된 기사입니다

작년 범용 제품을 주력으로 생산하는 화학사들이 대부분 부진에 빠져있을 때 정밀화학 사업을 영위하는 한솔케미칼은 수익성을 굳건히 지켜냈다. 코스피 상장 화학사들 중 영업이익률은 물론 부채비율 등 부채 관련 지표들도 업계 내 부러움의 대상이 되고 있다. 뿐만 아니라 투자활동을 위한 유동성 대응력과 선제적 조달을 통한 부채의 '질' 관리도 우수하다는 평가를 받는다.◇매년 역대 최대 매출…작년 영업이익률 21%

한솔케미칼은 2010년대부터 현재까지 꾸준한 성장세를 이어오고 있다. 제지약품과 과산화수소 등 정밀화학 제품을 생산했던 한솔케미칼은 반도체 박막을 형성하는데 사용되는 프리커서(Precursor), 디스플레이 레진(Resin) 및 QD 등 전자재료를 비롯해 리튬이온 전지 소재인 음극바인더와 분리막바인더, 실리콘 음극재 등을 개발하고 생산하며 사업 영역을 늘려오고 있다.

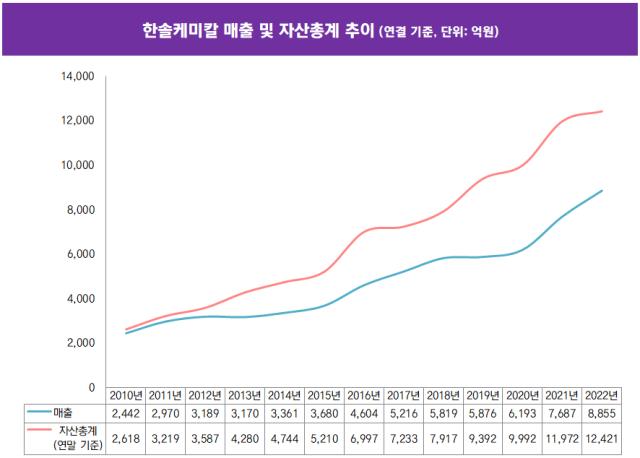

2010년대부터 한솔케미칼은 연결 기준 매출과 자산총계가 매년 꾸준히 늘어나고 있다. 작년 말 연결 기준 자산총계는 1조2421억원으로 2021년 말(1조1972억원)보다 3.75% 늘어났다. 매출은 8855억원으로 2021년 매출(7687억원)보다 15.3% 늘어났다.

매출과 자산총계 성장세가 더욱 의미 있는 이유는 뛰어난 수익성이 있기 때문이다. 2015년 이후 한솔케미칼은 연결 기준 영업이익률로 매년 두 자릿수를 기록하고 있다. 2021년 영업이익 1977억원으로 연간 최대 영업이익과 최고 영업이익률(25.7%)을 기록했다. 작년에는 2021년보다 영업이익이 소폭 줄어든 1862억원을 기록했으나 21%라는 견조한 영업이익률을 기록했다.

영업활동으로 창출하는 현금흐름을 토대로 신규시설투자 역시 무리없이 진행되고 있다. 한솔케미칼은 2018년 전주공장 내 과산화수소 생산능력 증설에 750억원, 2020년 전자재료 생산·연구동 투자에 530억원, 작년 이차전지용 실리콘 음극재 양산설비 구축에 850억원을 투입했다.

이자비용 등 금융비용 역시 영업이익으로 충분히 대응 가능한 수준이다. 작년 3분기 누적 기준 한솔케미칼의 연결 금융비용은 40억원이다. 3분기 누적 영업이익(1603억원)과 계산한 이자보상배율은 40배가 넘는다.

◇차입 기조 '필요한 만큼 퀄리티 있게'

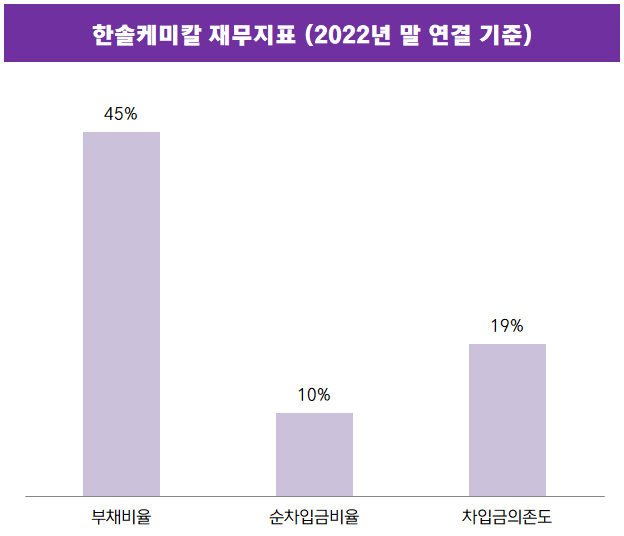

한솔케미칼은 다년간 쌓아온 순이익을 기반으로 작년 말 기준 8542억원의 자본총계를 확보했다. 부채총계는 3879억원으로 연결 부채비율은 45.4% 수준이다. 2021년 말(55.9%)보다 낮아진 수치다. 부채비율로만 본다면 동종업계 내 안정적인 재무구조를 갖추고 있는 셈이다.

금융감독원 전자공시시스템에 공시된 한솔케미칼의 2022년도 연결 재무상태표에 따르면 작년 말 연결 기준 리스부채를 제외한 총차입금은 2368억원으로 추정된다. 전체 자산총계 대비 차입금의존도는 19% 수준이다. 단기금융상품을 포함한 현금성자산은 1476억원으로 순차입금은 892억원 수준으로 추정된다. 자기자본 대비 순차입금비율은 10.4% 수준으로 낮은 편이다.

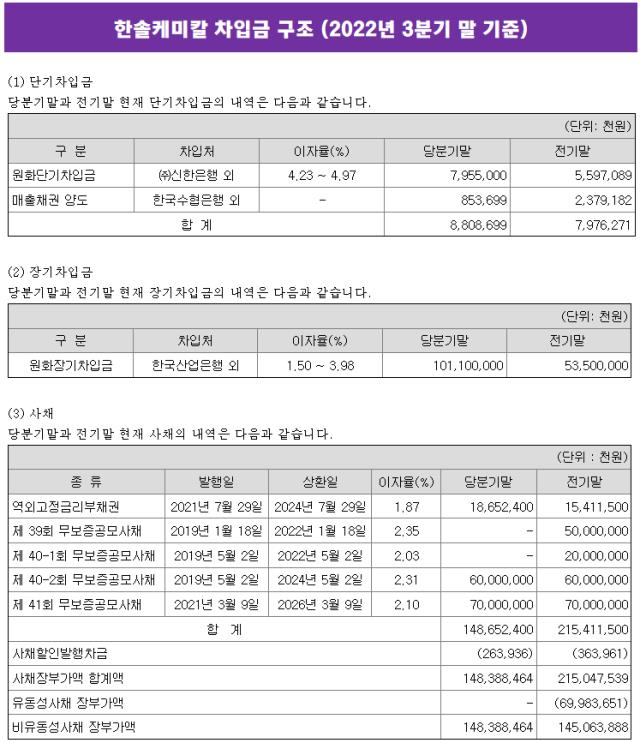

부채의 '질' 역시 건전한 수준이다. 작년 3분기 말 기준 사채를 제외한 단기차입금 잔액은 80억원, 장기차입금은 1011억원으로 전체 차입금 중 만기가 1년 이상 남은 장기차입의 비율이 약 93%다. 장기차입금의 차입처는 산업은행으로 이자율 역시 1.5~3.98% 수준이다. 단기차입금의 차입처는 신한은행으로 이자율은 4.23~4.97%이다.

회사채도 발행했다. 작년 한솔케미칼은 2019년에 두 차례 발행한 3년물 회사채 700억원 규모를 전량 상환했다. 남아있는 회사채는 2019년 5월에 발행한 600억원 규모의 5년물 회사채와 2021년 3월에 발행한 700억원 규모의 5년물 회사채, 같은 해 7월 발행한 역외고정금리부채권 3년물(187억원) 회사채다. 만기가 2024년과 2026년이라 올해 사채 차환이나 상환에 대한 이슈대응 필요성이 없다.

이자율도 최근 금리를 고려하면 낮은 편이다. 역외고정금리부채권의 이자율은 1.87%다. 2019년과 2021년 발행한 5년물 채권은 모두 금리가 2%대 초중반대다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]신테카바이오, 1분기 매출 9억 '턴어라운드'

- [i-point]케이쓰리아이, 로봇 시뮬레이션 개발 "피지컬 AI 시작"

- [i-point]메이크샵, 무료 쇼핑몰 제작 서비스 론칭

- 이에이트-아이엘, 전고체 배터리 공정 최적화 협력

- [KT 리빌딩]밀리의서재, 그룹사 시너지 기반 신사업 본격화

- [i-point]한컴, 행정안전부에 '한컴어시스턴트' 공급

- [i-point]'상장 준비 본격화' 채비, 지속 가능 성장 기반 강화

- [Company Watch]'실적 반등' 에이프로, 이차전지 업황 회복 '기대감'

- [밸류업 프로그램 리뷰]피에스케이그룹, '배당·자사주' 카드 전면 배치

- [i-point]큐브엔터 'i-dle', 글로벌 주요 차트 석권

박기수 기자의 다른 기사 보기

-

- [더본코리아 재무 분석]'2000억 현금 창고'는 어떻게 만들어졌나

- [조선업 리포트]한화엔진, HSD 시절보다 높아진 이사회 전문성

- [유동성 풍향계]'유심 해킹 사태' SK텔레콤, 재무 완충력은

- [조선업 리포트]한화엔진, 한화의 '한 수'…적중한 인수 의도

- [비용 모니터]원가 부담 덜어낸 삼성SDI, 실적 회복 추진력 얻었다

- [저평가 시그널: PBR 0.3]삼천리, 쌓이는 현금에도 0.1~0.2배 박스권

- [CFOs View]캐즘 저물어가나…배터리·양극재 업체들의 전망은

- [저평가 시그널: PBR 0.3]'자산 절반이 현금' 태광산업, 오너 부재 여파 컸다

- [저평가 시그널: PBR 0.3]롯데그룹, '양대 축' 유통·화학 저평가 타개책은

- 한화에어로스페이스가 소명해야 할 것