[조달전략 분석]'오너'까지 만족한 코스모신소재 전환사채③주가 상승세로 전환권 행사 투자자들 이익...허경수 회장 소유 기업도 참여해 지분율↑

양도웅 기자공개 2023-05-31 09:15:20

[편집자주]

조달은 최고재무책임자(CFO) 업무의 꽃이다. 주주의 지원(자본)이나 양질의 빚(차입)을 얼마나 잘 끌어오느냐에 따라 기업 성장속도가 달라질 수 있다. 특히 결과가 가시적으로 드러난다는 특징이 있다. 최적의 타이밍에 저렴한 비용으로 딜(Deal)을 성사시키는 것이 곧 실력이자 성과다. THE CFO는 우리 기업의 조달 전략과 성과, 이로 인한 사업·재무적 영향을 추적한다.

이 기사는 2023년 05월 25일 14시05분 THE CFO에 표출된 기사입니다

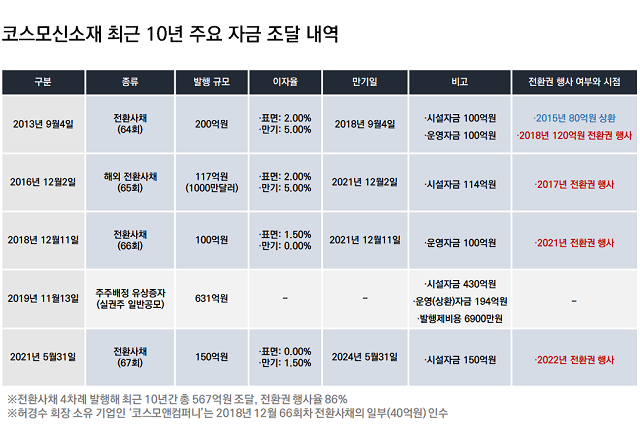

코스모신소재가 선호하는 외부 자금 조달 방식은 크게 두 가지다. 금융기관 대출과 대표적 메자닌 채권인 전환사채(CB) 발행이다. 금융기관 대출은 어느 기업이든 활용하는 방식이다. 그런 의미에서 전환사채에 시선이 모아진다. 최근 10년간 코스모신소재가 발행한 사채는 모두 전환사채였을 정도로 전환사채 의존도와 선호도가 높다.코스모신소재는 2013년 9월과 2016년 12월, 2018년 12월, 2021년 5월 등 최근 10년간 총 네 차례의 전환사채를 발행했다. 한 차례는 홍콩에서, 세 차례는 국내에서 발행했다. 이를 통해 총 567억원을 조달했다. 이 가운데 절반 넘는 367억원을 생산시설 구축에 활용했다. 나머지 200억원은 차입금 상환 등 운영자금으로 사용했다.

전환사채 발행은 오너인 발행사인 코스모신소재와 인수자인 투자자, 그리고 오너인 허경수 회장 등 모든 이해관계자에게 이익을 안긴 결정이었다는 평가다.

먼저 코스모신소재는 저렴하게 대규모 자금을 사용할 수 있었다. 최근 10년간 총 네 차례 발행한 전환사채의 평균 표면이자율(연간 이자 지급률)은 1.375%다. 평균 만기가 4년이다. 단순 계산으로 4년간 567억원을 연간 약 8억원의 이자비용만 지급하고 사용하는 셈이다.

코스모신소재가 일으킨 금융기관 대출 가운데 가장 낮은 이자율은 신한은행 대출로 3.84%다. 가장 높은 이자율은 KDB산업은행의 유전스(무역금융의 일종)로 5.35~6.00%다. 전환사채 발행으로 이자비용을 최소 3분의 1, 최대 4분의 1로 줄일 수 있었던 셈이다.

투자자들도 큰 이익을 거뒀다. 총 네 차례 발행한 전환사채 567억원에서 보통주로 전환된 규모는 487억원이다. 비중으로는 86%에 달한다. 2013년 200억원 규모로 발행한 전환사채 중 80억원이 상환됐을 뿐, 나머지 487억원에 대해선 투자자들이 모두 주식으로 바꿨다.

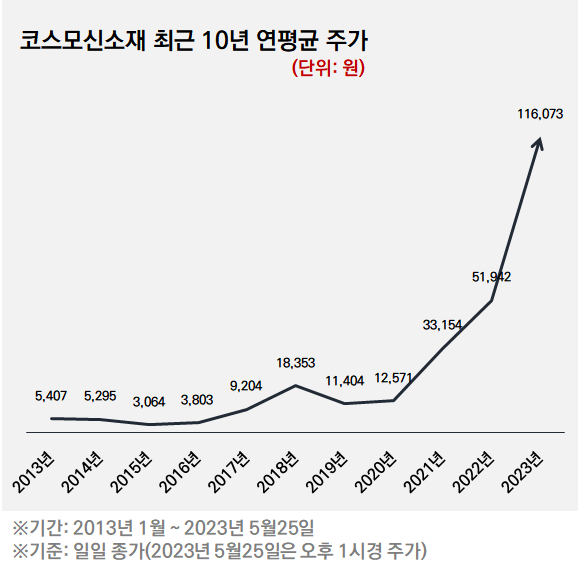

주식 전환 시기는 2017년과 2018년, 2021년, 2022년이다. 현재 18만원이 넘는 코스모신소재 주가가 우상향을 그리기 시작한 시점이 2017년 상반기다. 주식으로 전환한 이후 언제 매각했는지, 현재까지 보유하고 있는지 등에 따라 수익 규모는 다를 수 있다. 하지만 투자자들은 보통주 전환으로 큰 수익을 낼 수 있는 기회를 얻었다.

일례로 2021년 150억원 규모의 전환사채를 인수한 KB증권과 스톤브릿지캐피탈은 지난해 주당 2만6602원에 주식으로 전환했다. 지난해 1년간 코스모신소재는 3만1950원에서 6만9200원 사이를 오르내렸다. 어느 시기에 보통주로 전환해 매각했든 적지 않은 수익을 얻었을 것으로 풀이된다.

투자자들의 주식 전환은 코스모신소재에도 이로웠다. 부채(전환사채)가 자본(주식)으로 바뀌는 것이기 때문에 고스란히 자본 증가로 이어졌다. 이는 2017년부터 2022년까지 매년 설비투자금이 부족해 외부에서 돈을 끌어온 코스모신소재의 재무구조를 안정화시키는 효과를 냈다. 올해 3월 말 코스모신소재 차입금의존도는 24%로 준수한 편이다.

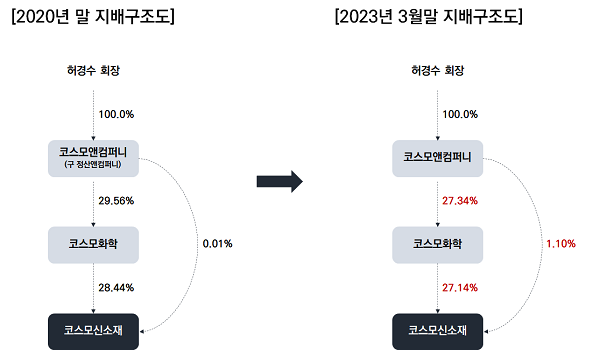

더불어 오너인 허경수 코스모그룹 회장도 쏠쏠한 이익을 거뒀다. 외부에서 대규모 투자를 지속해서 받을 때 오너는 지배력이 약해질까 고민할 수밖에 없다. 하지만 허 회장이 지분 100%를 보유한 코스모앤컴퍼니는 2018년 100억원 규모로 발행된 코스모신소재 전환사채를 일부 인수해 2021년 전환권을 행사했다.

이에 따라 코스모앤컴퍼니가 보유한 코스모신소재 지분은 2020년 말 0.01%(3000주)에서 2021년 말 1.13%(33만8570주)로 증가했다. 올해 3월 말 코스모화학에 이어 2대주주 자리를 지키고 있다. 잦은 전환사채 발행과 주식 전환에도 코스모신소재가 큰 변동 없는 지배구조를 유지하는 배경엔 이러한 성공적인 전환사채 발행 덕분으로 풀이된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]'자가면역질환 신약' 이노보테라퓨틱스, 미국 임상 1상 '성공적'

- [i-point]폴라리스오피스, 엔비디아 ‘커넥트’ 공식 파트너 선정

- [i-point]신성이엔지, 한국종합기술·다스코와 연료전지 발전사업 협약

- [i-point]신테카바이오, 'PEGS 보스턴 2025' 참가

- [AACR 2025]첫 구두발표 진씨커, 경쟁사 넘보는 '유전자가위 액체생검'

- [AACR 2025]이뮨온시아 'CD47' 안전성 굳히기 "경쟁약과 다르다"

- [AACR 2025]항암 신약 항체 대신 '페라틴', 셀레메디 플랫폼 데뷔전

- [AACR 2025]근거 쌓는 '루닛 스코프' 빅파마 공동연구 쇼케이스

- [변곡점 선 콜마비앤에이치]변화의 마지막 카드, 경영진 교체 '강수' 두나

- [변곡점 선 콜마비앤에이치]속절없는 주가 하락 '트리거', 주가 부양 의지 없었나