[유동성 풍향계]LG엔솔 새 현금 파이프라인, 'IRA 보조금 권리' 매각얼티엄셀즈, 지난해 LG엔솔-GM에 3947억 배당…올해 규모 커질 듯

정명섭 기자공개 2024-04-04 07:38:45

이 기사는 2024년 04월 02일 16:44 THE CFO에 표출된 기사입니다.

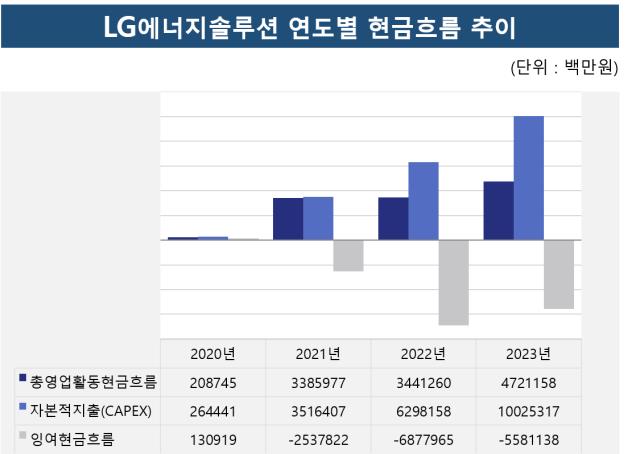

국내 배터리 기업들의 현황을 보여주는 키워드는 재무부담이다. 미국 배터리 공장 신설에 막대한 자금을 투입하면서 잉여현금흐름이 수년째 적자를 기록하고 있다. 배터리 3사 중 보수적인 투자 기조를 유해 온 삼성SDI마저 잉여현금흐름이 마이너스(-) 2조원을 넘어설 정도(2023년 말 기준)다. 배터리 기업들은 내년까지 조 단위 설비 투자를 앞둔 상황에서 전기차 시장의 침체라는 악재를 만났다.LG에너지솔루션은 새로운 현금창출 루트 확보로 활로를 모색하고 있다. 업계 최초로 미국 인플레이션감축법(IRA)상 세제혜택을 받을 권리를 제3자에 매각하는 방식으로 조기 현금화에 나섰다.

◇GM 합작 '얼티엄셀즈', IRA 권리 매각 후 LG엔솔-GM에 배당

LG에너지솔루션의 2023년도 사업보고서에 따르면 LG에너지솔루션-제너럴모터스(GM) 합작사(JV) 얼티엄셀즈는 지난해 비지배지분에 배당금 1973억5500만원을 지급했다. 비지배지분은 GM의 보유 지분 50%를 의미한다. 얼티엄셀즈는 2019년 말 LG에너지솔루션과 GM이 1조원씩 출자해 설립한 회사라 양사 지분이 같다.

다만 지배력은 LG에너지솔루션 측에 있어 GM 지분은 비지배지분으로 표현됐다. LG에너지솔루션은 얼티엄셀즈 의사결정 과정에서 과반수의 의결권을 행사할 수 있고 얼티엄셀즈의 배터리 생산과 원가 관리 등도 관리하고 있기 때문이다.

얼티엄셀즈 지분구조에 따라 LG에너지솔루션도 GM과 같은 1973억5500만원을 배당금으로 수령했을 것으로 추정된다.

얼티엄셀즈가 배당에 나선 건 2019년 말 법인 설립 이후 처음이다. 얼티엄셀즈는 IRA 첨단제조생산세액공제(AMPC) 권리를 금융권 등에 매각해 확보한 현금을 LG에너지솔루션과 GM에 분배했다. LG에너지솔루션 관계자는 "AMPC 권리 일부를 매각한 게 맞다"고 설명했다.

AMPC는 미국이 역내에서 생산하는 배터리 셀과 모듈 등에 지급하는 보조금이다. 배터리 기업은 셀 1kWh 생산 시 35달러를 받는다. 모듈까지 생산하면 45달러다. 기업은 세액 공제 또는 현금 수령 중 어떤 방식으로 혜택을 받을지 고를 수 있다.

그러나 AMPC가 실제 현금으로 유입되기까지 1년가량 걸린다. 배터리 셀 생산량 집계, 관련 서류 제출 등의 과정을 거쳐야한다. LG에너지솔루션이 AMPC 권리 매각에 나선 건 이와 연관이 있다.

◇얼티엄셀즈 2공장 가동으로 올해 AMPC 2배↑...현금화 규모 더 커질 듯

LG에너지솔루션 입장에서 AMPC 권리 매각은 든든한 현금확보 수단으로 자리를 잡을 것으로 예상된다. 지난해 LG에너지솔루션이 IRA AMPC로만 거둔 영업이익은 6770억원이다. 이 중 58%인 3947억원(LG에너지솔루션-GM 배당 합산)만 현금화했다. 추가로 현금을 확보할 수 있는 여지가 있다는 얘기다.

LG에너지솔루션의 올해 CAPEX 가이던스는 작년 수준과 유사한 약 10조원이다. 작년 말 기준 회사가 보유한 현금성자산은 5조원이다. 영업활동 현금흐름과 차입 등으로 부족분을 메워야 하는 상황이다.

LG에너지솔루션이 올해도 AMPC 권리 매각 방식으로 현금 확보에 나선다면 작년보다 더 많은 현금을 손에 쥘 것으로 보인다. 이달부터 얼티엄셀즈 2공장이 가동하기 시작하면서 올해 AMPC 규모가 2023년보다 두 배가량 증가한 1조~1조5000억원(배터리 생산량 45~50GWh)을 기록할 것으로 예상된다.

2025년 이후에는 △얼티엄셀즈 3공장 △스텔란티스 JV △혼다 JV △현대차 북미 JV △미시간 공장 △애리조나 원통형·ESS 등이 순차적으로 가동을 시작해 2026년에 AMPC로 인한 세제혜택은 최대 10조원에 달할 것으로 추정된다.

SK온도 현재 IRA 보조금 권리를 매각하는 방안을 검토하고 있는 것으로 알려졌다. 삼성SDI는 아직 북미 지역에 배터리 생산공장이 없어 IRA 수혜 대상이 아니다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- '화웨이 대체자' 삼성전자, 유럽 오픈랜 시장 선점 속도

- [Company Watch]'재매각' 엑스플러스, 증자 추진 '사업기반 리셋'

정명섭 기자의 다른 기사 보기

-

- [미래 기다리는 SK이노베이션]배터리 전환 '딥체인지', 위기와 기회 갈림길

- 이익률 업계 톱인데 저평가 여전…소통 강화하는 OCI

- 대외 첫 메시지 낸 최창원 의장의 속내는

- [캐시플로 모니터]현금창출력 저하 SK케미칼, 3년째 '순현금' 유지 배경은

- SK 오너가 3세 최성환의 '승부수'

- [캐시플로 모니터]포스코인터 '조단위 투자' 거뜬한 현금창출력

- 유럽서 '풀 밸류체인' 위용 과시하는 에코프로

- [이사회 분석]AI에 진심인 SK네트웍스 최성환, 엔코아 이사회 합류

- [SK네트웍스 3.0]TSR 플러스 전환...AI 투자성과→주주환원 선순환 관건

- SK-캐나다 정책금융기관 CEO 회동...배터리 자금 물꼬 트나