[삼익제약 IPO]제약사 스팩상장 5년만, 몸값 낮춰도 불확실성 제거 방점안정적 증시 데뷔 목적, 수요예측 등 변수 없지만 밸류에이션 가치 축소 불가피

김성아 기자공개 2025-05-19 08:13:46

이 기사는 2025년 05월 16일 08시24분 thebell에 표출된 기사입니다

한방 어린이 영양제 '키디'로 잘 알려진 제약사 삼익제약이 우회상장을 통해 코스닥 시장 데뷔에 나선다. 대표적인 우회상장 루트인 '스팩(SPAC)합병'이다. 같은 시기 상장 절차를 밟는 제약사들이 일반상장을 택한 것과 다른 행보다.스팩합병은 그다지 시장 조명을 받지 못해 밸류에이션을 상대적으로 적게 받을 우려가 있다. 매출 기반이 없는 기업들의 상장 창구로도 알려져 있다.

하지만 삼익제약은 제네릭과 일반의약품을 기반으로 꾸준한 매출 성장세를 보이고 있다. 업계는 삼익제약이 스팩합병을 택한 이유를 최근 커지고 있는 IPO 불확실성 제거에 뒀다는 평가를 내놓는다.

◇명인·마더스 일반상장 택했는데…IPO 자체가 '목적'

기업의 상장 루트는 크게 △일반상장 △특례상장 △스팩합병이 있다. 통상 기술력을 앞세운 바이오텍은 기술특례상장을, 매출을 기반이 있는 제약바이오 기업은 일반상장을 택한다.

최근 코스피 입성에 도전한 명인제약 역시 일반상장 루트를 택했다. 하반기 코스닥 데뷔를 준비 중인 마더스제약도 일반상장을 위한 지정감사를 받고 있다. 반면 삼익제약은 2020년 국전약품 이후 5년 만에 처음으로 전통 제약사 스팩합병 상장에 도전한다.

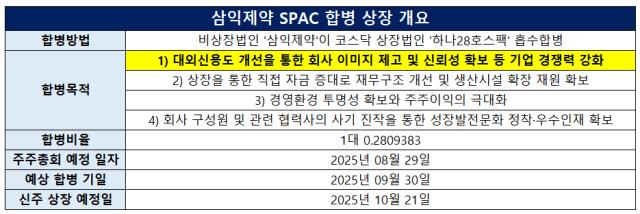

삼익제약이 스팩상장을 택한 이유는 상장 목적에서 추정할 수 있다. 삼익제약은 하나28호스팩과의 합병목적 1번을 '대외신용도 개선을 통한 회사 이미지 제고'로 뒀다. 명인제약, 마더스제약과 달리 증시 입성 자체가 목적이라는 의미다.

명인제약은 높은 상속세를 피하기 위해 시장에 직접 가치 평가를 받기 위해 일반상장에 나섰다. 순손익과 순자산이 높은 상태에서 비상장주식 가치를 평가하면 상속세 직격탄을 맞을 수 있기 때문에 자체적으로 보수적 밸류에이션을 제시했다. 스팩상장은 절대 가치를 기반으로 합병가액을 결정하기 때문에 자체 밸류에이션 조절이 어렵다.

마더스제약은 투자자 엑시트가 상장의 주요 목적이다. 캐파 확장을 위해 유상증자를 거듭하면서 외부 투자자들과 상장을 약속했다. 투자자들의 원활한 자금 회수를 위해서는 일반상장을 택할 수 밖에 없다.

삼익제약의 경우 이미 오너2세 이충환 대표에 대한 승계를 마친 상태다. 외부 투자자 비율도 16.95%로 낮은 편이다. 자금조달이 급한 상황도 아니다.

최근 5년간 꾸준히 외형 성장을 이뤘고 영업이익도 늘어나는 추세다. 지난해에는 매출 545억원으로 창사 이래 최대 실적을 기록했다. 영업이익은 35억원으로 전년 대비 22% 증가했다. 현금성자산도 117억원으로 전년 대비 44% 늘어났다.

삼익제약에 정통한 한 업계 관계자는 "최근 삼익제약은 바이오의약품 개발 등 체질 개선을 진행 중"이라며 "오픈이노베이션 등 원활한 사업 활동을 위해 기업을 알리는 것이 주요 상장 목적 중 하나"라고 말했다.

◇변동성 커진 증시 "스팩합병, 불확실성 낮추는 데 제격"

삼익제약이 스팩합병 상장을 택한 또 다른 이유는 리스크 관리 측면에서도 찾아볼 수 있다. 최근 국내 증시는 미국 트럼프 정부의 관세 정책, 조기 대선 등 대내외 지정학적 리스크와 널뛰는 환율로 변동성이 대폭 커졌다.

주관사인 하나증권 관계자는 "최근 증시 변동성이 커지면서 상장 철회 등 IPO 시장에서도 불확실성이 커졌다"며 "회사와 협의를 통해 스팩합병 상장을 결정했다"고 말했다.

스팩합병 상장은 일반·특례상장과 달리 기업가치 평가에 있어 시장 상황에 큰 영향을 받지 않는다. 따라서 높은 밸류에이션으로 평가받기 어려운 측면이 있다. 상대적으로 시장의 관심을 덜 받기도 한다.

일반·특례상장은 희망 공모밴드 제시 후 기관투자가 수요예측을 통해 공모가액을 결정한다. 스팩합병 상장은 자산, 수익 등 절대 가치를 기반으로 합병가액을 미리 결정한다. 합병을 위한 주주총회에서 스팩 주주와 합병법인 주주의 눈높이만 맞추면 돼 전체 시장을 대상으로 하는 수요예측보다 비교적 허들이 낮다.

5년 전 코스닥에 입성한 국전약품 역시 이러한 이유로 스팩합병 상장을 선택했다. 국전약품 관계자는 "2020년도 팬데믹 등으로 증시 변동성이 컸던 상황"이라며 "비교적 안정적으로 기업가치를 인정받을 수 있는 스팩합병 상장이 당시로서 최적의 방안이었다"고 설명했다.

삼익제약은 지난 13일 한국거래소에 코스닥 스팩합병 상장을 위한 예비심사 청구서를 제출했다. 하나금융제28호스팩과 흡수합병을 통해 상장한다. 합병비율은 1대 0.2809383, 합병기일은 9월 30일, 신주 상장 예정일은 10월 21일이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]신테카바이오, 중기부 ‘산학연 Collabo R&D’ 사업 선정

- 디지털 자격증명, 일상 속으로…전환 초읽기

- [i-point]스카이인텔리전스, 엔비디아 인셉션 회원사 선정

- IPO 포석 깐 세아윈드, RCPS 지속 발행 배경은

- [KAI 밸류업 점검]지배구조 준수율 70% '재진입' 목표, 중점개선 항목 '주주'

- [SK이노 에너지 전초기지 베트남]글로벌 재생에너지 파이프라인 2030년까지 '2배 이상' 확대

- [SK이노 에너지 전초기지 베트남]“바람만으로 20만가구 전력공급”...SK E&S 최초·최대

- [이해진의 복귀, 네이버의 큰 그림]AI 기술 내재화, 반도체까지 키운 '꿈'

- [Company Watch]일진전기, 재무 체력 키우고 신사업 ‘질주’

- 카카오, 10년만 중국법인 청산 '대륙 진출 중단'

김성아 기자의 다른 기사 보기

-

- [마이크로바이옴 각양각색 전략]'치료제 한계' 갑론을박, 생존 위한 '신약 원툴' 탈피 총력

- [삼익제약 IPO]제약사 스팩상장 5년만, 몸값 낮춰도 불확실성 제거 방점

- 보령도 신약을, PTCL 타깃 물질 2상 '조기허가' 전략

- 엔솔바이오, 시장성 큰 항암제 확장 'C1K' 내성 극복 확인

- 강스템, 프리모리스 합병 철회 "다른 방안 찾는다"

- [한미약품그룹 리빌딩]지주사 투톱조직 '이노·전략', 유한맨 김한곤 변호사 영입

- [Sanction Radar]PBM 제한 본격화, '셀트리온·삼성에피스' 시밀러 수혜 기대

- 바이오니아, 적자탈출 키 '탈모 화장품'…전열 재정비

- '美 공백 메워라' 중국 우시, 'ADC 붐' 한국서 확장 노린다

- [Sanction Radar]의약품 장벽 높인 트럼프, 셀트리온·알테오젠 복잡한 셈법