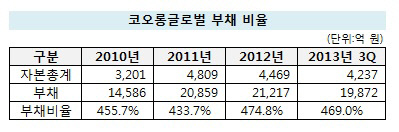

코오롱글로벌, RCPS로 보릿고개 넘을까 부채비율 469%→369% 축소…개발사업 부실 후유증 변수

길진홍 기자공개 2014-03-07 08:44:00

이 기사는 2014년 03월 06일 14:27 thebell 에 표출된 기사입니다.

코오롱글로벌이 무상감자에 이어 전환상환우선주(RCPS) 발행을 추진한다. 실적부진에 따른 손실 누적과 현금유출 등 재무적인 충격을 완화하기 위한 포석이다.RCPS가 발행되면 자본이 불어나 부채비율이 대폭 개선될 전망이다. 유동성 축적으로 차입금 상환 부담도 덜게 됐다. 다만 건설부문 적자로 악화된 현금흐름을 단기간 내 개선하기는 쉽지 않을 것으로 예상된다. 기초체력을 회복하지 않을 경우 자본확충이 단기 미봉책에 그칠 수 있다는 지적도 나온다.

금융권에 따르면 코오롱글로벌은 이르면 이달 중 3자 배정방식의 RCPS를 발행할 예정이다. 발행 규모는 1000억 원이다. 금융주관사인 산업은행과 발행 구조와 시기 등을 놓고 협의를 진행 중이다.

구조는 두산건설이 조달한 RCPS와 흡사하다. 특수목적법인(SPC)을 세워 RCPS를 넘기고, 이를 기초자산으로 자산유동화증권을 발행하는 방안이 검토 중이다. 지주사인 코오롱이 신용을 보강하고, 산업은행이 RCPS를 매입하는 구조다. 산업은행 계열인 대우증권이 유동화증권의 매입약정을 저울질하고 있다.

RCPS의 만기는 3년이며 금리는 대략 7% 선에서 논의 중이다. SPC에 대한 배당금은 감자차익으로 충당한다.

|

RCPS 발행 후 코오롱글로벌의 자본금은 5188억 원으로 불어난다. 부채비율은 469%에서 369%로 떨어진다. 차입금 상환부담도 덜게 된다. 2013년 말 기준 총 차입금은 5440억 원으로 이 가운데 연내 900억 원의 만기가 예정돼 있다. 현금 확보로 당분간 자금운용의 숨통이 트일 전망이다.

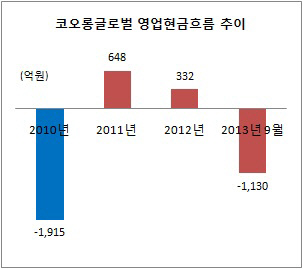

하지만 업황부진 여파로 둔화된 현금 창출 능력은 해결해야 할 과제로 남았다. 특히 주력사업인 건설부문 적자로 영업이익을 잠식당했다. 지난 2011년 코오롱건설과 무역부문, 유통부문을 합병해 매출이 불었으나 재무구조는 더욱 악화됐다. 부채비율이 치솟았고, 현금흐름은 마이너스(-)로 돌아섰다.

합병 이듬해인 2012년 건설부문에서 유일하게 적자가 발행했다. 당시 영업손실 규모가 778억 원에 달했다. 미분양 아파트 할인 판매에 따른 충당금 설정과 공공부문 원가율 상승이 영향을 미쳤다.

지난해에도 송도와 청라 PF 등의 현장에서 일부 손실을 봤다. 주택을 벗어나 발전플랜트와 상하수도를 전문 기업으로 전환을 모색하고 있으나 아직 가시적인 성과를 내지 못하고 있다. 무역과 유통 부문 선전에도 불구 합병 전 과도한 개발사업 부실에 발목을 잡혀 있다.

코오롱글로벌은 올해가 실적개선의 전환점이 될 것으로 보고 있다. 주택부문 손실 처리와 맞물려 아산 성문발전, 김천 열병합발전 등에서 본격적으로 매출이 발생한다. BMW 판매사업을 하는 유통부문 성장에도 기대를 걸고 있다.

코오롱글로벌 관계자는 "지난해 실적 부진은 국세청이 추징한 법인세 납부 영향이 컸다"며 "올해부터는 대형 프로젝트 매출인식이 본격화되면서 수익성이 개선될 것"이라고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진