하나대투·미즈호, 현대로지스틱스 인수금융 주선 2890억 규모 신디케이트론 조성… 이달 말까지 대주단 구성 완료 예정

정호창 기자공개 2014-08-28 09:16:52

이 기사는 2014년 08월 22일 12:53 thebell 에 표출된 기사입니다.

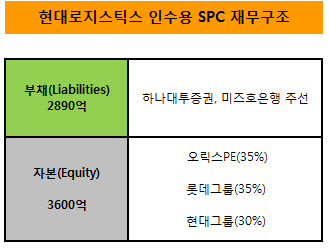

하나대투증권이 일본 미즈호은행과 함께 오릭스PE의 현대로지스틱스 인수금융(Loan)을 공동 주선한다. 한일 금융시장에서 대주단을 모집해 2890억 원 규모의 신디케이트론을 조성, 오릭스PE를 지원할 예정이다.22일 투자은행(IB)업계에 따르면 하나대투증권은 최근 국내 금융권에 현대로지스틱스 인수금융 투자안내서(IM)를 발송하는 등 대주단 모집 절차에 착수한 것으로 확인됐다. 이르면 이달 말 대주단 구성을 완료할 계획인 것으로 알려졌다.

하나대투증권과 함께 일본 미즈호은행도 이번 인수금융의 공동 주선사로 나섰다. 현대로지스틱스 인수주체인 오릭스PE가 인수금융의 금리 인하를 유도하기 위해 오릭스 그룹의 주채권은행인 미즈호은행을 주선사로 끌어 들였다는 후문이다.

한때 하나대투증권과 공동 주선을 검토했던 현대증권은 계열사 지분 거래에 나서는 것이 적절치 않다고 판단, 결국 딜 참여 의사를 접었다.

하나대투증권과 미즈호은행이 주선할 이번 인수금융 규모는 차입 원금인 텀론(Term Loan) 2890억 원, 신디케이트론 이자 비용 지급을 위한 한도대출(RCF) 500억 원 등 총 3390억 원으로 결정됐다.

하나대투증권과 미즈호은행은 텀론의 경우 각각 절반씩 주선하고, 한도대출은 미즈호은행이 전액 설정키로 합의했다. 미즈호은행은 할당된 텀론 1445억 원을 셀다운 하지 않고 모두 직접 대출할 것으로 알려졌다. 따라서 국내 대주단에 할당된 몫은 하나대투증권이 주선을 맡은 1445억 원이다.

이번 인수금융의 대출 금리는 4% 후반대로 결정됐다. 변동금리로 3개월 양도성 예금증서(CD) 금리에 연동된다. 국내보다 금리가 낮은 일본 금융시장에서 활동하는 미즈호은행이 주선을 맡은 탓에 통상 5%대인 국내 인수금융 금리보다 낮게 설정됐다는 평가다.

이 때문에 금융권 일각에서 하나대투증권이 대주단을 모집하기 쉽지 않을 것이란 우려가 고개를 들고 있다. 하지만 우려와 달리 실제 대주단 모집은 순조로운 편이다. 새마을금고 등 연기금과 보험사들이 높은 관심을 보이고 있는 것으로 알려졌다.

IB업계 관계자는 "4% 후반대 금리가 인수금융 금리로는 낮게 보일 수 있지만, 일반 기업대출 금리와 비교하면 여전히 투자매력이 높은 편"이라며 "게다가 이번 인수금융은 변동금리라 향후 미국발 금리 인상과 같은 변동성에 즉각 대응할 수 있는 장점이 있다"고 투자자들이 몰리는 이유를 분석했다.

그는 이어 "이번 딜에 롯데그룹이 참여할 것으로 알려져 PEF 주도의 딜보다 안전성이 높아진데다, 일본 대형은행인 미즈호가 참여할 만큼 리스크가 적다는 점 역시 투자자들에게 어필하고 있다"며 "하나대투증권이 별 어려움 없이 대주단 모집에 성공할 것"이라고 전망했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진