CJ CGV도 1%대 회사채 발행 수요예측에 공모액 3배 몰려..역대 일반기업 두 번째 사례

김시목 기자공개 2015-04-09 09:24:02

이 기사는 2015년 04월 08일 19:21 thebell 에 표출된 기사입니다.

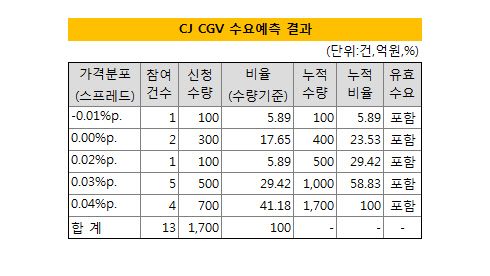

CJ CGV(AA-, 안정적)가 역대 일반기업 두 번째로 1%대 금리의 회사채를 발행한다.8일 투자은행(IB) 업계에 따르면 CJ CGV는 전날 대표주관사인 하나대투증권과 함께 3년물 500억 원 어치 회사채 수요예측을 실시했다. 수요예측 결과 1700억 원 가량의 기관 자금이 참여, 공모액의 3배에 육박하는 수요가 몰린 것으로 집계됐다. 납입일은 이달 14일이다.

CJ CGV는 당초 희망금리를 개별 민평금리에 -16~4bp를 가산한 수준으로 제시했다. 희망금리를 신고서에 기재한 지난 2일부터 1%대 금리의 회사채 발행이 점쳐졌다. 민평금리보다는 다소 높은 수준(밴드상단)이긴 했지만 그만큼 AA급 물량의 금리가 낮아진 탓이다.

실제 기관 수요는 희망금리 내로 몰리며 모두 유효수요로 포함됐다. 특히 -1~2bp 사이에서 공모금액을 모두 채웠다. 밴드하단인 -16~-2bp에는 기관 수요가 단 한 건도 없었던 반면 밴드 상단인 3bp와 4bp에도 각각 500억 원, 700억 원이 몰렸다.

결국 CJ CGV와 하나대투증권은 3년물 회사채를 1.903%의 금리에 발행하기로 확정했다. 개별 민평금리가 청약일 전날까지 1.98%까지 상승하지 않는다면 1%대 발행금리에 조달에 성공하게 된다. KIS채권평가에 따르면 7일 기준 CJ CGV의 3년물 개별 민평금리는 1.90%이다.

시장 관계자는 "국고채 금리 하락 여파로 AA급 회사채의 민평금리가 더욱 낮아지고 있는 추세가 반영된 것으로 보인다"며 "회사채 수급 상황이 수요 과잉 상황에 있다보니 낮은 금리에도 기관 수요가 몰리고 있어 앞으로도 1%대 발행금리는 계속 나올 것"이라고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감