AP시스템, 지주사 전환 최대과제 '지분율 규제' [지배구조 분석]제니스월드·넥스턴 등 1000억 주식 인수, 행위제한 해소 부담

이경주 기자공개 2016-12-29 09:44:51

이 기사는 2016년 12월 27일 15:19 thebell 에 표출된 기사입니다.

AP시스템이 지주사 체제로 전환하기 위해 넘어야 할 최대 걸림돌은 '지분율 규제'다.AP시스템은 지주사 전환을 위해 투자회사 APS홀딩스(가칭)와 사업회사 新AP시스템(가칭)으로 나뉘는데, 지주사가 상장 자회사 지분 20% 이상을 확보해야 하는 지분율 규제를 해소하기 위해 APS홀딩스가 900억 원 규모의 新AP시스템 주식을 확보해야 한다. 이밖에도 지분 40% 이상을 확보해야 하는 비상장 자회사도 2개사가 있고 수십억 원의 자금소요가 예측된다.

27일 전자업계에 따르면 AP시스템은 독점규제 및 공정거래에 관한 법률(공정거래법)이 요구하는 주요 지주회사 성립요건 중 유일하게 지분율 규제를 충족하지 못하고 있는 상황으로 파악되고 있다. AP시스템은 관련 보고서를 최근 증권신고서 공시를 통해 공개했다.

|

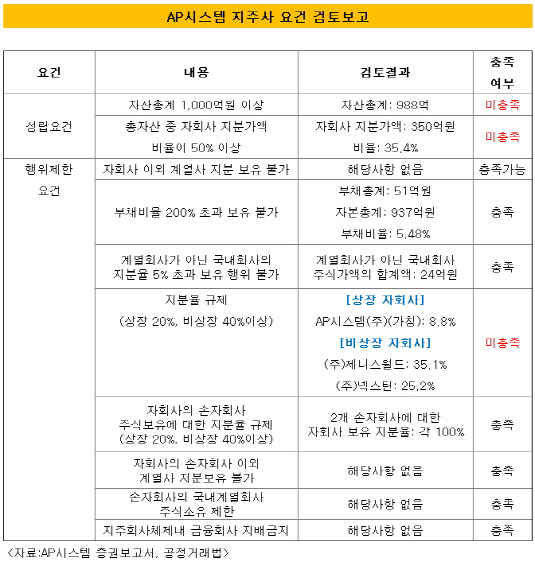

이 보고서에 따르면 APS홀딩스는 △자산총계 1000억 원 이상 △총자산 중 자회사 지분가액 비율이 50% 이상 등의 '성립요건'과 지주사가 상장 자회사 지분 20%, 비상장 자회사 40% 이상을 확보해야 한다는 '행위제한 요건'을 충족시키지 못하고 있다.

다만 성립요건은 이 보고서가 근거로 활용한 재무제표 기준일(6월 30일) 이후 AP시스틈이 200억 원 규모의 APS에이엠디 지분을 인수했기 때문에 현재는 충족되는 상황이다. APS에이엠디 지분 인수로 APS홀딩스 자산총계는 작성 기준일 988억 원에서 현재 1188억 원으로, 자회사 지분가액은 350억 원에서 550억 원으로 늘어난 것으로 추정된다. 때문에 지분율 규제를 해소하는 게 유일한 과제로 남아있다.

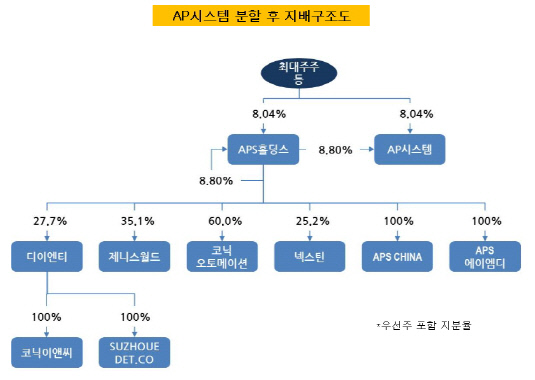

지주사로 전환한게 되면 AP시스템은 인적분할을 통해 투자회사인 APS홀딩스와 사업회사 新AP시스템로 나뉘게 된다. 동시에 현 AP시스템의 6개 자회사는 APS홀딩스 자회사로 편입된다. APS홀딩스가 新AP시스템를 포함해 7개 자회사를 지배하는 구조다.

|

문제는 이 과정에서 APS홀딩스는 新AP시스템과 제니스월드, 넥스틴 등 3개 자회사에 대한 지배력이 지분율(상장 20%, 비상장 40%) 요건을 충족하지 못한다는 점이다.

분할작업을 거치면 APS홀딩스는 新AP시스템에 대한 지분율이 8.8% 그친다. 新AP시스템은 신규상장을 할 예정이기 때문에 APS홀딩스는 규제 충족을 위해 11.2%를 추가 취득해 20%를 넘겨야 한다. 비상장사인 제니스월드 지분은 35.1%, 넥스틴은 25.2%가 된다. 역시 각각 4.9%, 14.8%를 추가 취득해 40%를 넘겨야 하는 상황이다.

APS홀딩스는 공정거래법에 따라 新AP시스템이 신규 상장하는 시점으로부터 2년 안에 지분율 규제를 해소해야 한다. 실패하면 공정위로부터 과징금과 함께 시정조치를 받게된다.

다만 新AP시스템 지분 11.2%가 AP시스템 26일 종가 기준 919억 원(2만8700원)에 달해 취득하는데 부담이 적지 않다. 때문에 APS홀딩스는 新AP시스템과 지분스왑(교환)을 통해 이 문제를 해소하는 방안이 유력시 되고 있다. APS홀딩스가 보유하고 있는 자사주 8.8%를 新AP시스템 주식과 맞교환 하는 방식이다. 자사주가 부족하면 신주를 발행해 교환물량을 추가로 마련할 수도 있다.

다만 주식스왑을 통해서도 20% 이상 확보가 어려울 수 있다. 현재 주식스왑 참여가 확실시 되는 주주는 AP시스템 최대주주인 정기로 대표다. 정 대표는 AP시스템 전체 발행주식(우선주 포함)의 8.04%를 들고 있다. APS홀딩스와 新AP시스템이 1:1비율로 주식을 교환하고 정 대표 단독으로 참여한다고 가정할 경우 APS홀딩스의 新AP시스템 지분율은 16% 수준에 그쳐 4%가 부족하다.

당초 APS홀딩스가 취득해야 할 新AP시스템 주식이 11.2%에서 4%(약 300억 원)로 축소되지만 여전히 부담스럽다. 때문에 정 대표 외에 일반주주들이 주식스왑에 참여해야만 APS홀딩스 부담이 줄어든다.

지주사로서의 APS홀딩스 매력도에 따라 일반주주들의 참여가 좌우될 것으로 전망된다. APS홀딩스는 자회사 배당금과 브랜드 사용료 등이 주요 수익이다. 때문에 APS홀딩스 7개 자회사의 사업현황과 향후 브랜드 사용료 규모 책정을 점검할 필요가 있다.

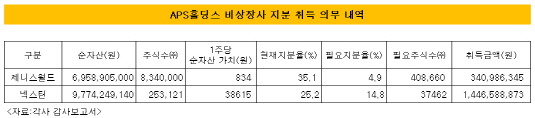

제니스월드와 넥스틴 등 비상장 자회사 추가 지분 취득은 자금소요가 크지 않아 수월할 전망이다. 지난해 말 기준 제니스월드의 1주당 순자산가치는 834원으로 APS홀딩스가 지분 4.9%를 추가 취득하는데 필요한 자금 3억4000만 원 수준이다. 넥스틴의 1주당 순자산가치는 3만8615원으로 14.8% 취득에 약 14억 원이 소요된다.

한 회계전문가는 "결국 APS홀딩스와 新AP시스템 주식스왑에 일반 주주가 얼마나 참여하느냐가 전환작업의 핵심이 될 가능성이 크다"고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 4년만에 대표직 내려온 송영숙 '침묵'…임주현 "안타깝다"

- "준비·설득 다 부족했다"...이우현 회장의 바이오 M&A 성찰

- [Company Watch]'군수공백' 아이쓰리시스템, 민수 '상쇄'

- [Company Watch]'흑자전환' 신성이엔지, 실적 턴어라운드 성공

- [Company Watch]'800억 수주잔고' 엔시스, 1분기 실적 '선방'

- 미래산업, 신규 수주 확대 흑자전환

- [Company Watch]라온시큐어, 옴니원 NFT 필두 '사업 다각화 속도전'

- 한미통합 결렬에도 '확장본능' OCI, 해외 제약사 인수 검토

- [돌아온 임종윤 넥스트 한미약품]모친 해임한 임종훈 대표 첫 일성 "단독체제로 경영속도"

- 3인 각자 대표 체제로 재편한 KG모빌리티