삼성카드, 외형 늘었지만...수익성 주춤 [여전사경영분석]판관비 절감 등 수익 개선 안간힘…카드론 급증, 연체율·NPL 다시 증가세

고설봉 기자공개 2020-05-20 14:34:14

이 기사는 2020년 05월 18일 10시40분 thebell에 표출된 기사입니다

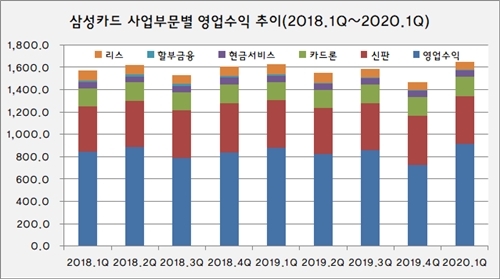

삼성카드가 올 1분기 영업수익을 늘리며 외형 성장세를 이어갔다. 인건비와 사업비를 낮추며 비용 절감에서도 의미 있는 성과를 도출했다. 하지만 이러한 노력이 수익성 극대화로 이어지지는 못했다. 예년보다 '수익의 질'이 저하된 것으로 평가된다.삼성카드는 올 1분기 영업수익 9126억원을 기록했다. 지난해 1분기 8810억원 대비 3.83% 증가한 수치다. 신용카드사업이 6577억원의 매출을 올리며 영업수익 상승세를 견인했다. 다만 할부리스사업에서는 오히려 지난해 1분기 대비 25.38% 감소한 실적을 보였다.

세부적으로 그동안 신용카드사업의 중심이었던 신용판매 수익은 제자리걸음 했다. 올 1분기 4270억원으로 지난해 동기 대비 0.1% 감소했다. 지난해 3월 시행된 가맹점수수료율 인하와 지난해 5월 코스트코 제휴 종료 등 영향이 이어진 것으로 보인다. 더불어 코로나19 영향으로 올 1분기 소비심리가 위축된 것도 신용판매 감소의 원인으로 보인다.

신용판매 감소를 메우고 영업수익 증대를 주도한 것은 카드론이다. 올 1분기 1782억원의 영업수익을 기록했다. 지난해 1분기 대비 10.16% 증가한 수치다. 카드론은 신용카드 회원들을 대상으로 하는 장기카드대출이다.

이외 현금서비스(단기카드대출)와 할부금융, 리스 등은 지난해 1분기 대비 모두 수익이 감소했다. 소비 심리가 위축되면서 할부금융, 리스 등 수익이 감소한 것으로 풀이된다. 삼성카드 할부금융은 자동차, 가전제품 등 판매량과 밀접한 관련을 맺는다. 리스는 자동차 판매량과 산업용 설비 판매 등의 영향을 받는다.

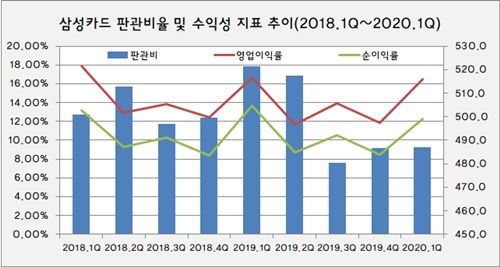

카드론에 힘입어 외형은 성장했지만 수익의 질은 예전만 못하다. 삼성카드는 올 1분기 각종 비용 축소 노력을 이어갔다. 올 1분기 영업비용 6657억원으로 지난해 1분기 대비 2.81%의 비용을 절감했다. 특히 판관비 축소가 대폭 이뤄졌다. 지난해 1분기 5216억원이던 판관비를 올 1분기 4869억원으로 6.66% 줄였다. 같은 기간 판관비율은 59.2%에서 53.35%로 낮아졌다.

이에 따라 영업이익은 지난해 1분기 1467억원에서 올 1분기 1505억원으로 2.57% 증가했다. 다만 영업이익률은 16.65%에서 16.49%로 0.16% 포인트 하락했다. 각종 비용을 통제하며 '불황형 흑자'를 달성했지만 수익성 자체를 끌어올리지는 못했다.

순이익은 지난해 1분기 1203억원에서 올 1분기 1122억원으로 6.78% 감소했다. 순이익률 역시 지난해 1분기 13.66%에서 올 1분기 12.29%로 1.37% 포인트 낮아졌다.

카드론 주도의 실적 상승에 대한 우려도 있다. 코로나19가 장기화 될 경우 연체율 상승과 고정이하여신(NPL) 증가 등 연쇄적으로 리스크가 커질 수 있다는 지적이다. 카드론의 경우 생활비 명목의 장기대출이 주를 이루기 때문에 경기 상황에 민감할 수 밖에 없다.

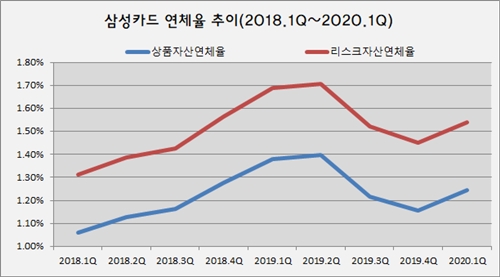

실제 지난해 3분기를 기점으로 하락세를 거듭하던 삼성카드의 연체율과 NLP비율 등 자산건전성은 올 1분기 다시 악화하기 시작했다. 삼성카드는 지난해 꾸준히 상각과 매각을 진행하면서 NPL 자산 규모를 줄였다. 이에 따라 자연스럽게 연체율도 하락했다.

지난해 1분기 총상품자산 중 30일 이상 연체자산은 2867억원으로 집계됐다. 지난해 3분기 상각·매각 등을 통해 2448억원까지 규모가 줄었다. 4분기에도 2373억원으로 감소세를 이어갔다. 총상품자산 대비 연체율은 지난해 1분기 1.38%에서 지난해 말 1.16%로 하락했다.

하지만 올 1분기 총상품자산 중 30일 이상 연체자산은 다시 증가세를 보였다. 연체자산은 올 1분기 2450억원으로 집계됐다. 연체율은 1.24%로 상승했다.

연체자산에 대환론을 합산해 산출하는 리스크자산도 올 1분기 증가했다. 이 자산은 지난해 1분기 3504억원에서 지난해 4분기 2974억원까지 줄었다. 같은 기간 연체율은 1.69%에서 1.45%까지 하락했다. 하지만 올 1분기 리스크자산 규모는 3032억원으로 불어났고, 리스크자산 연체율은 1.54%로 상승했다.

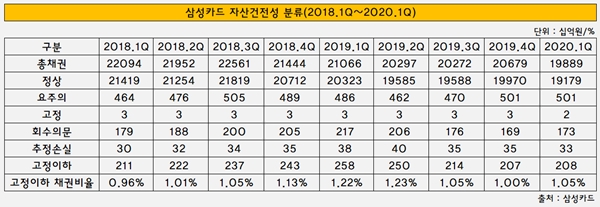

NPL 자산 규모도 증가세로 돌아섰다. 지난해 1분기 총채권 규모는 21조665억원을 기록했다. 이 가운데 NPL 규모는 2577억원이었다. 이 금액은 지난해 4분기 2074억원까지 감소했다. 그러나 올 1분기 NPL 자산은 다시 증가세를 보이며 2085억원까지 불어났다. 같은 기간 NPL비율은 1.22%에서 1%를 거쳐 1.05%로 변했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

고설봉 기자의 다른 기사 보기

-

- [GM·르노·KGM 생존기]수익성 바로미터 '공장 가동률' 전망은

- [thebell desk]두산그룹, 뚝심이 이긴다

- [GM·르노·KGM 생존기]르노코리아, '완전 무차입 경영' 이어간다

- [감액배당 리포트]'통합 진에어' 앞두고 자본금 회수 나선 대한항공

- 현대차, 1분기 미국서 반짝 성장…본게임은 2분기부터

- 현대차, 주주환원 의지 재확인…속도는 '조절'

- 현대차, 미국 관세리스크 대응 '총력전'

- [감액배당 리포트]한일홀딩스, 자본잉여금 100% 활용 ‘비과세 배당’ 올인

- [GM·르노·KGM 생존기]르노코리아, '그랑 콜레오스 출시 효과' 실적 개선세

- [GM·르노·KGM 생존기]추가물량 배정받은 한국GM, 흑자행진 이어간다