SFA, 자사주 매각으로 '일석삼조' 노렸다 1000억대 현금 유입…대주주 디와이홀딩스 지분 33→40%대로 '껑충'

김슬기 기자공개 2020-09-29 08:01:39

이 기사는 2020년 09월 28일 08시18분 thebell에 표출된 기사입니다

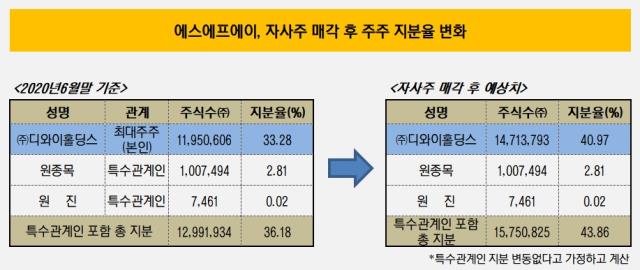

국내 대표 장비업체인 에스에프에이(SFA)가 그동안 매입해왔던 자기주식을 대주주인 디와이홀딩스에 매각하기로 했다. 이번 거래를 통해 SFA는 1000억원대의 현금을 쥘 수 있고 대주주는 지분율을 높여 지배력을 높이는 등 여러 효과를 가져올 수 있다.SFA는 지난 25일 이사회 의결을 통해 보유하고 있던 자사주 275만여주를 전량 매각하기로 결정했다. 이는 전체 발행주식수 중 7.67%에 해당한다. 전일 종가인 3만6650원 기준으로 처분 대상 주식가격은 총 1009억원이다. SFA는 이를 대주주인 디와이홀딩스에 처분하기로 했다. 처분예정기간은 9월 26일부터 12월 25일까지다. 처분방식은 시간외대량매매(블록딜)다.

이번 자사주 매각은 일석삼조의 효과를 낼 수 있다. 회사 입장에서는 현금을 쥘 수 있고, 대주주 입장에서는 지분율을 높일 수 있다. 또 대주주 주식이 늘어나면서 사실상 유통주식수가 줄어 주가부양에도 일정부분 도움이 될 수 있다.

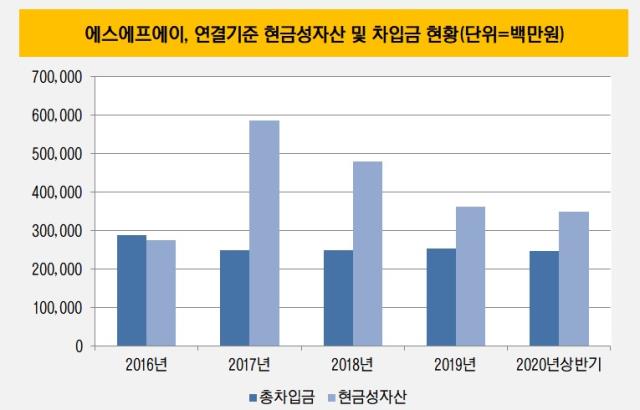

SFA는 코로나19 확산과 미·중 무역분쟁 등에 따라 확대되는 글로벌 금융시장 불확실성에 대비하기 위해 자사주를 처분하겠다고 밝혔다. 상반기 기준으로 연결 현금성자산은 3498억원, 차입금을 뺀 순차입금은 마이너스(-) 1036억원이다. 별도 기준으로 현금성자산은 2071억원, 총차입금은 74억원이다. 이번 매각으로 대략 1000억원 가량의 현금이 유입되기 때문에 보다 안정적인 재무구조를 가져가게 된다.

SFA의 재무기조는 보수적인 것으로 유명하다. 1998년 옛 삼성항공(한화에어로스페이스) 분사로 설립된 후 무차입경영 기조를 이어가고 있다. SFA반도체(옛 STS반도체) 인수로 재무부담이 가중됐던 2015년(843억원), 2016년(111억원)을 제외하면 순차입금은 설립 후 마이너스였다.

그럼에도 하반기 경영상황을 고려했을 때 현금이 필요하다고 판단한 것이다. 최근 몇 년간 SFA는 주요 고객사인 삼성디스플레이의 발주물량이 줄면서 해외 고객사로 보폭을 넓혔다. 선급금을 받은 뒤 생산을 했던 과거와 달리 중국 디스플레이업체의 경우 자금을 선투입해야 하는 비중이 늘어났다. 또 최근 스마트팩토리 사업 및 2차 전지 장비사업을 본격화하면서 연구개발(R&D) 비용도 늘어나고 있다.

대주주인 디와이홀딩스의 지분율도 30%대에서 40%대로 높아진다. 지난 9월 중순에 디와이홀딩스는 장내매매를 통해 1만95주를 매입했다. 지분율은 기존 33.28%에서 33.31%로 소폭 높아졌다. 여기에 SFA의 자사주까지 매입하면 지분율은 최종적으로 40.98%까지 높아진다. 만약 자사주를 소각했다면 지분율은 36.07%였을 것으로 추정된다.

주가부양에도 일정부분 도움이 될 것으로 보인다. SFA는 2017년 무상증자 이후 주가부양을 위해 꾸준히 자사주를 매입했고 지난 8월에도 자사주 신탁 계약을 연장하는 등 주가부양에 신경써왔다. 대주주가 보유한 주식은 유통되지 않는 주식이어서 시장에서는 주식수를 줄이는 효과를 낼 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [김화진칼럼]영국 RBS

- '환경 변화 고려' CJ제일제당, 그린바이오사업 계속 키운다

- [DN솔루션즈 IPO]고심끝 상장 철회…비우호적 시장 환경에 '결단'

- [i-point]신테카바이오, ‘2025 글로벌 IP 스타기업’ 선정

- [i-point]채비, 서울시 전기버스 충전 인프라 확대 사업자 선정

- [영상/Red & Blue]현대엘리베이터 '주주환원, 리포트, 실적' 삼박자

- 기지개 켜는 인성정보의 '헬스케어'

- [i-point]인텔리안테크, 정부 저궤도 위성통신망 구축 '핵심'

- [NHN 리빌딩]'아픈 손가락' 콘텐츠, 더디지만 잠재력 확신

- [영상]‘메타가 탐낸’ 퓨리오사AI의 백준호 대표에게 들었다…회사의 향후 계획은

김슬기 기자의 다른 기사 보기

-

- 우투 1Q 실적 존재감 '미미'…본인가 이후 사업 본격 '시동'

- [Company & IB]'CJ 커버리지 강화' KB증권, CGV 첫 단독 주관

- [소노인터내셔널 IPO]절묘했던 EB 활용, IPO 영향 최소화 '방점'

- 이름 바꾼 젝시믹스, 돋보이는 라인 확장 행보

- 카페24, 아모레퍼시픽 브랜드 공식몰 구축 '맞손'

- [2025 캐피탈마켓 포럼]기지개 켜는 IPO 시장, 제도 개선후 전망은

- [소노인터내셔널 IPO]코로나로 좌절…첫 상장 추진 때와 달라진 점은

- 우리투자증권의 이름값

- '홍콩 팝업 성공' 에이피알, 해외에서도 "통했다"

- [도우인시스 IPO]기업공개 성공 이끌 키맨은…나성대 CFO 역할에 '주목'