[격변하는 KP 시장]'임박한' 미국금리 인상, 더욱 치열해진 '윈도우 경쟁'③발행사들 최우선 목적 '선제적 자금 조달'

박기수 기자공개 2022-02-18 13:30:22

[편집자주]

한국물(Korean Paper) 시장이 차가워졌다. 국내 발행사가 발행만 하면 주워 담기 바빴던 투자자들이 1년 만에 태도가 돌변했다. 미국의 금리 인상 기조가 강해지고 지정학적 리스크가 불거지면서 시장의 무게추가 투자자로 옮겨갔기 때문이다. 단기간에 벌어진 시장 변화에 적응하고 조달 전략을 수정해야 하는 쪽은 발행사들의 몫이다. 더벨은 임인년 초 급변하고 있는 KP 시장을 조명해본다.

이 기사는 2022년 02월 17일 07:20 thebell 에 표출된 기사입니다.

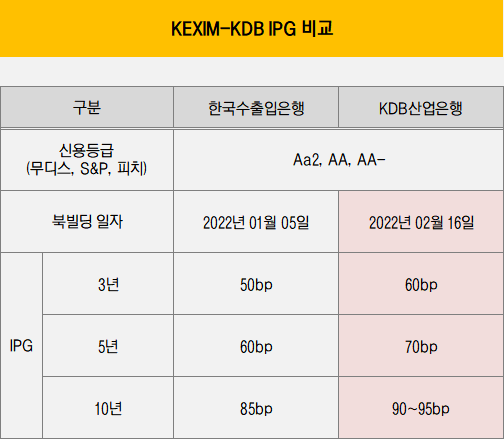

#한국수출입은행과 KDB산업은행은 글로벌 신용등급이 동일하다. 무디스와 S&P, 피치가 각각 Aa2, AA, AA- 등급을 부여하고 있다. 정부가 최대주주인 국책은행이라는 점도 같다. 이론상으로는 두 은행에서 발행하는 채권 금리는 동일해야한다.다만 올해 한국물(Korean Paper) 시장에서 두 은행의 조달 금리는 확연한 차이를 보였다. '시기' 때문이다. 수출입은행은 1월 초에, 산업은행은 이달 16일에 발행에 나섰다. 최초 제시 금리(IPG)로 비교하면 만기 별로 10bp가 차이난다. 예컨대 3년물의 경우 수출입은행은 50bp를, 산업은행은 60bp를 제시했다. 금리를 가른 것이 '크레딧'이 아닌 '시기'였던 셈이다. 그 시기도 고작 한 달 차이였다.

#이달 10일 KB국민은행은 7억달러의 지속가능채권 발행을 결정했다. '135일 룰'에 따르면 이 날은 작년 3분기 실적과 재무 상태를 기반으로 발행할 수 있는 올 초의 마지막 날이었다. 보통 발행사들은 135일 룰에 걸리는 마지막 날에 발행하는 것을 꺼린다. 이날 시장 상황이 예기치 않게 악화해 발행이 무산될 경우 또 시간과 비용을 들여 추후 발행을 준비해야 하기 때문이다.

KB국민은행은 사실 이날 발행을 준비하려고 했던 것이 아니었다. IB업계 관계자에 따르면 KB국민은행은 원래 올해 중순에 달러채 조달을 목표했다. 그러다 뒤늦게 기획재정부에 윈도우를 요청하면서 발행일자를 앞당겼다. 이날이 올 초 발행할 수 있는 마지막 윈도우라는 점을 인지하고도 급박하게 일정을 앞당긴 셈이었다.

국민은행이 서두를 수밖에 없었던 이유는 미국 금리 인상 시기가 예상보다 앞당겨질 것이라는 관측이 짙어졌기 때문이었다. 마찬가지로 산업은행이 수출입은행과 동급임에도 더 높은 수치의 IPG를 제시한 이유도 금리 인상의 압박이 시간이 갈수록 강해졌기 때문이다. 기준금리가 인상되면 그만큼 발행사 측 부담이 커지기 마련이다.

다시 말해 최근 한국물 시장에서 발행사들의 최대 이슈는 '최대한 빠른 조달'이 됐다. 기준금리 인상이 3월부터 시작될 것이라는 게 기정 사실화했고 올라가는 속도도 예상보다 빨라질 것이라는 관측이 짙어지면서다.

미국 금리 인상을 결정하는 연방공개시장위원회(FOMC)는 올해 7번 남아있다. 상반기에는 3·5·6월에, 하반기에는 7·9·11·12월에 계획돼있다. 외국 주요 투자은행들은 올해 수 차례 금리 인상이 이뤄질 것으로 내다보고 있다.

실제 골드만삭스와 뱅크오브아메리카(BoA)증권 등 해외 주요 투자은행들은 올해 남은 FOMC에서 매 회 금리를 올릴 것으로 내다보고 있다. IB업계 관계자는 "미국 소비자물가지수(CPI)가 40년 만에 최대 폭으로 오르면서 금리를 한 번에 50bp 이상 올려야 한다는 의견도 커지고 있다"고 말했다.

산업은행을 끝으로 발행사들은 작년 말 회계 결과를 기준으로 발행할 수 있는 시기인 4~5월까지 발행을 잠시 쉬어갈 전망이다. 다만 IB업계에 따르면 기재부로부터 받을 수 있는 윈도우는 이미 가득찼다고 전해진다.

업계 관계자는 "금리가 올해 계단식으로 상승할 것이라는 분석이 짙어지면서 5월 첫째 주 윈도우까지 이미 가득 찬 상태"라면서 "올해 1/4분기 실적을 기반으로 발행할 수 있는 6~7월 윈도우를 따내기 위한 발행사들의 경쟁도 심해졌다"고 말했다. 발행사들의 윈도우 경쟁과 눈치 싸움이 그만큼 치열해졌다는 의미다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진

박기수 기자의 다른 기사 보기

-

- [K-배터리 파이낸스 분석]삼아알미늄, 여전한 시장 관심에 PBR 4.5배

- [K-배터리 파이낸스 분석]배터리 3사 재무 한 눈에 보니, 성장의 SK·내실의 삼성

- [IR 리뷰]LG엔솔, 실적발표에 '진심'…스크립트 전문 공개도

- [K-배터리 파이낸스 분석]움츠렀던 삼성SDI, '캐즘' 찾아오자 투자 기지개

- [K-배터리 파이낸스 분석]LG에너지솔루션, 캐즘 버틸 재무 체력 '여유'

- [K-배터리 파이낸스 분석]LG에너지솔루션, 올해 조달 얼마나 할까

- [K-배터리 파이낸스 분석]매출 대비 원재료비 비중, LG엔솔 '60%대 유지'

- [K-배터리 파이낸스 분석]SK온, 원가 개선 좋았던 흐름…캐즘에 다시 발목

- [Financial Index/디스플레이]LGD, 원재료비 부담 심화…고정비 압박도

- [K-배터리 파이낸스 분석]SK이노, 올해도 자금 수혈할까…배당·자산매각 관건