[코스닥 막차 CB 점검] 스맥 주가, 오르면 지배력 '불안'…내리면 유동성 '부담'⑫전환권·풋옵션 갈림길, 대주주 지배력 14%대…콜옵션 활용 불가피

황선중 기자공개 2022-12-27 10:35:50

[편집자주]

지난해 하반기 코스닥기업의 전환사채(CB) 발행이 잇따랐다. 메자닌 규제 강화를 골자로 하는 '증권의 발행 및 공시 등에 관한 규정' 개정이 적용되기 이전에 CB를 발행하려는 기업의 수요가 넘쳐났다. 다수 상장사들은 유동성 확보부터 지배력 강화, 개인자산 증식과 같은 과실을 누리기 위해 저마다 CB를 찍었다. 더벨은 약 1년 전 CB 막차를 탔던 기업들의 현 상황을 점검해본다.

이 기사는 2022년 12월 22일 15시19분 thebell에 표출된 기사입니다

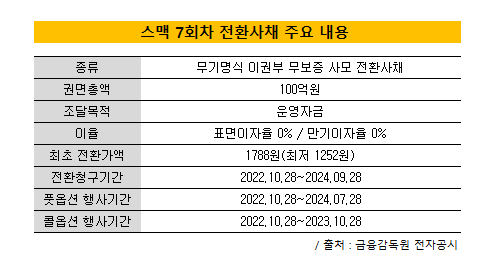

코스닥 상장사 '스맥'이 주가를 예의주시하고 있다. 주가가 전환사채(CB) 운명을 좌우하기 때문이다. 주가가 상승하면 전환권 행사 가능성이, 반대로 주가가 하락하면 풋옵션(조기상환청구권) 행사 가능성이 커진다. 주가 향배에 따라 지배구조 리스크 혹은 유동성 리스크가 발생할 수도 있다는 의미다.22일 금융감독원 전자공시에 따르면 스맥의 7회차 CB는 현재 전환권 및 풋옵션 행사기간이 모두 도래한 상태다. 7회차 CB 투자자는 자신이 보유한 CB를 스맥 주식으로 바꿀 수도 있고, 스맥에 투자원금을 되돌려달라고 요구할 수도 있다. 전환권 행사기간은 지난 10월부터 2024년 9월까지, 풋옵션 행사기간은 지난 10월부터 2024년 7월까지다.

CB의 운명을 결정짓는 요인은 주가다. 주가가 오르는 경우에는 투자자는 CB 전환가액과 주가 사이 시세차익을 노리고 전환권을 행사할 가능성이 크다. 반대로 주가가 내리는 경우에는 CB를 통해 투자수익을 거두기 어려운 만큼 투자원금을 회수할 확률이 높다. 7회차 CB는 표면·만기이자율이 모두 0%여서 이자수익을 기대하기도 어렵다.

스맥 입장에서는 두 가지 리스크를 모두 대비해야 한다. 먼저 전환권 행사가 이뤄진다면 지배구조 측면에서 부담이 커진다. 최대주주 지배력은 올 3분기 기준 14.37%(특수관계인 포함)에 그친다. 실질적 지배주주인 전은진 회장이 1.87%를 보유하고 있고, 두 딸인 이지운, 이다원 씨가 각각 5.06%씩 가지고 있다.

만약 7회차 CB 물량이 모두 주식으로 전환된다면 신주 598만8023주(전환가액 1670원 기준)가 시장에 출회된다. 이때 최대주주 지배력은 14.37%에서 12.17%까지 감소할 것으로 관측된다. 만약 주가가 하락해 7회차 CB 전환가액이 최저 조정가액인 1252원까지 낮아진다면 최대주주 지분율은 최저 11.57%까지 하락할 수 있다.

반대로 풋옵션 행사가 이뤄진다면 유동성 측면에서 부담이 커진다. 스맥의 현금 사정이 여유로운 편은 아니기 때문이다. 3분기 말 연결 기준 현금성자산(단기금융상품 포함) 규모는 58억원에 그쳤다. 자산총계의 2.9% 수준이다. 반면 1년 이내 상환해야 하는 단기차입금은 607억원에 달했다. 자산총계의 30.6% 수준이다.

만약 현재 시점에서 7회차 CB 투자자들이 풋옵션을 전부 행사한다고 가정하면, 스맥은 투자원금을 돌려주기 위해 자산을 처분하거나 외부에서 추가적으로 자금을 조달해야 하는 상황에 봉착할 수도 있다. 현재 7회차 CB 잔액은 95억원이다. 발행 당시 권면총액은 100억원이었지만, 최근 전환권이 일부 행사되면서 잔액이 소폭 줄었다.

그나마 다행인 부분은 7회차 CB에 콜옵션(매도청구권)이 붙어있다는 점이다. 스맥은 콜옵션을 통해 투자자로부터 최대 30억원어치 CB를 되사올 수 있다. 스맥이 콜옵션을 최대한 활용한다면 최대주주 지분율은 되려 17%대까지 높아질 수 있다. 동시에 CB 잔액이 70억원까지 감소하는 만큼 조기상환에 대한 부담도 일부 떨칠 수 있다.

이는 스맥이 메자닌 규제를 강화한 '증권의 발행 및 공시 등에 관한 규정' 개정안이 시행되기 전에 7회차 CB를 발행한 덕분이다. 현행 규정은 콜옵션 행사한도를 발행 당시 최대주주 지분율까지로 제한하고 있다. 하지만 스맥은 개정안 시행 전에 CB를 찍은 만큼 콜옵션 행사한도 규제에 얽매이지 않아도 된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [밸류업 프로그램 리뷰]피에스케이그룹, '배당·자사주' 카드 전면 배치

- [i-point]큐브엔터 'i-dle', 글로벌 주요 차트 석권

- [i-point]'베트남 타깃' 포커스에이아이, 알리엑스와 MOU 체결

- [i-point]대동, 업계 최초 농기계 품질 보증 연장 상품 출시

- [이해진의 복귀, 네이버의 큰 그림]'꿈의 현실화' 사우디로 보여준 AI 수출…목표는 확장

- VIP운용 조창현, '올스타밸류' 두마리 토끼 잡았다

- [로보어드바이저 릴레이 인터뷰]"B2B로 동력 확보…업계 최초 연금 일임 출시"

- 신한은행 WM 실험, '백화점 VIP' 세미나도 도입

- 한투운용, 연금 공략 가속화…위즈덤트리와 맞손

- "자산배분 시장 정조준…시뮬레이션 플랫폼 '케플러' 출격"

황선중 기자의 다른 기사 보기

-

- '호실적' 넷마블, 증권가 목표주가도 '줄상향'

- 김병관 전 웹젠 의장, 기대작 출시 앞두고 '저점 매수'

- 롯데시네마·메가박스 합병, '규모의 경제' 해법 통할까

- 위메이드, 닥사와 2차전…법원 판단 달라질까

- '흑자전환' 넥써쓰, 장현국 대표 약속 현실화될까

- [IR Briefing]넷마블, 5년 전 투자한 IP로 수익성 13배 개선

- 카카오게임즈, 1분기 실적 부진 '본게임은 2분기부터'

- [IR Briefing]카카오게임즈, 대형 신작 '삼총사'에 달린 명운

- 넵튠 파는 카카오게임즈, '비욘드 게임' 마침표

- 엔씨소프트, '클러스터' 전략으로 족쇄 푸나