[핵심감사사항(KAM) 분석]포스코홀딩스의 '손실 예측력'은 얼마나 정확할까투자지분 손상차손 5년 연속 핵심감사사항...전체 자산 87%가 투자지분 '압도적'

양도웅 기자공개 2023-08-07 07:25:23

[편집자주]

2017년 12월 금융감독원은 기업들이 매분기 작성해 공시하는 감사보고서에 핵심감사사항(Key Audit Matter, KAM)을 기술하도록 '핵심감사제도'를 도입했다. KAM은 감사를 맡은 회계법인이 중점적으로 검토한 사안이다. 투자자들은 기업을 정확히 이해하기 위해 꼼꼼히 봐야 할 재무 정보가 무엇인지 KAM을 통해 알 수 있다. 2020년 코넥스를 제외한 전체 상장사로 핵심감사제도가 확산됐지만 여전히 관심 밖에 있다. THE CFO가 각 기업별 KAM과 선정 배경을 살펴본다.

이 기사는 2023년 08월 01일 15:15 THE CFO에 표출된 기사입니다.

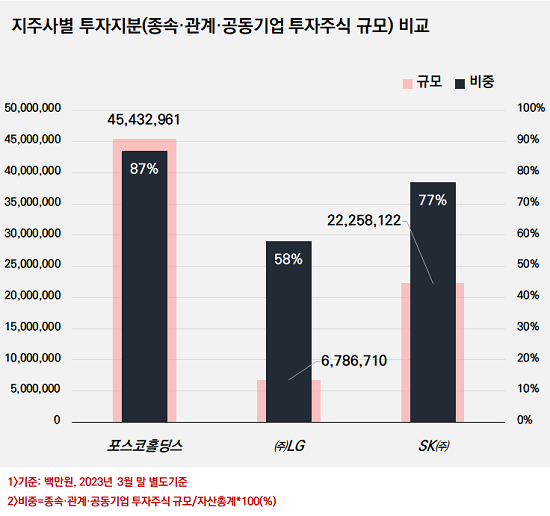

지주사 전체 자산에서 높은 비중을 차지하는 건 '투자지분 가치(투자지분 장부금액)'다. 특정 기업의 주식을 매입해 직·간접적으로 경영에 참여하는 게 주된 설립 목적이기 때문이다. 투자지분 가치를 풀어서 말하면 종속·관계·공동기업 지분 가치다. 지주사가 해당 기업에 갖는 지배력 정도에 따라 종속, 관계, 공동기업으로 구분한다.별도 사업을 하는 사업형 지주사라면 공장과 토지 등 유형자산이 차지하는 비중도 무시할 수 없다. 하지만 별도 사업을 하지 않는 순수 지주사라면 투자지분 가치가 곧 전체 자산이나 다름없다.

지난해 3월 철강사업 부문을 떼어내고 지주사로 변신한 포스코홀딩스는 순수 지주사에 가깝다. 별도기준으로 전체 자산(52조원)에서 투자지분 가치(45조원)가 차지하는 비중이 올해 3월 말 87%가 넘는다. 같은 시기 또 다른 순수 지주사인 ㈜LG의 투자지분 가치 비중이 58%인 점을 고려하면 무척 높은 편이다. 스스로 투자형 지주사라고 밝히는 SK㈜의 투자지분 가치 비중도 77%로 포스코홀딩스가 더 크다.

◇'팔면 얼마나 될까' 투자지분 회수가능액 측정의 어려움

지난 3년간 포스코홀딩스 감사인인 삼정회계법인은 포스코홀딩스의 투자지분 가치를 핵심감사사항(KAM)으로 꼽았다. 구체적으로 투자지분 가치에 대한 '손상평가' 결과를 믿을 만한지 중점적으로 살폈다.

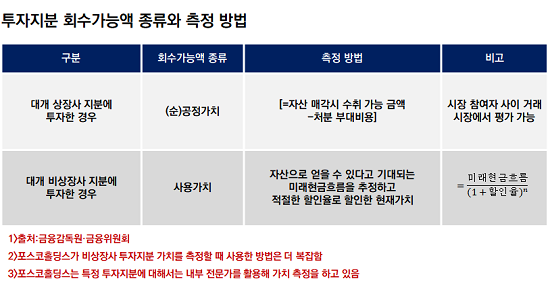

기업은 사업보고서를 작성할 때마다 투자지분 가치를 새롭게 측정한다. 과정은 이렇다. 해당 투자지분을 매각하거나 사용해 거둬들이는 '회수가능액'이 앞서 작성한 사업보고서에 기재한 '장부금액(옛 회수가능액)'보다 작으면, 기존 장부금액 숫자를 회수가능액으로 바꿔 보고한다. 그 감소분은 '손상차손'으로 처리한 뒤 당기손익을 구할 때 합산한다.

여기서 핵심은 회수가능액이다. 추정 방법은 크게 두 가지다. 포스코홀딩스가 투자한 기업이 상장사 주식이라면 현재 주가를 기준으로 회수가능액을 계산하면 된다. 회사와 감사인이 아닌 제3자인 시장(코스피와 코스닥 등)이 매긴 값을 기준으로 계산하기 때문에, 회사와 감사인 모두 상장기업 투자지분의 손상차손에 대해선 딱히 문제제기하지 않는다.

반면 투자한 기업이 비상장사 주식이라면 이야기가 달라진다. 제3의 평가 기관이 없는 비상장사 주식은 '미래현금흐름'과 '할인율'을 활용해 가치를 평가한다. 아주 단순화해보면, 한 비상장사 주식이 10년 뒤에 1조원의 가치가 있고 비상장사가 속한 산업의 연간 성장률이 5%라면, 현재가치는 6139억원이다. 회수가능액이 6139억원이라는 뜻이다.

문제는 미래현금흐름과 할인율은 어디까지나 미래를 예측한 '가정'이라는 점이다. 미래현금흐름과 할인율을 가정하는 방식도 다양하다. 미래현금흐름과 할인율을 자의적으로 조정해 회수가능액을 장부금액 이상으로 도출하고 손상차손 규모를 줄여 궁극적으로 당기손익 감소를 방어하는 선택을 할 여지가 있는 셈이다.

◇지주사 첫해, 투자지분 손상차손 2632억 보고

더욱이 포스코홀딩스에 투자지분 가치 규모와 비중은 재계 지주사 가운데서도 크고 높은 편이다. 철강 제조에 필요한 해외 광산 개발 기업에 대한 투자 규모도 작지 않다. 해외 광산 개발 사업은 불확실성이 높은 사업 중 하나다. 그만큼 미래현금흐름 예측이 어렵다.

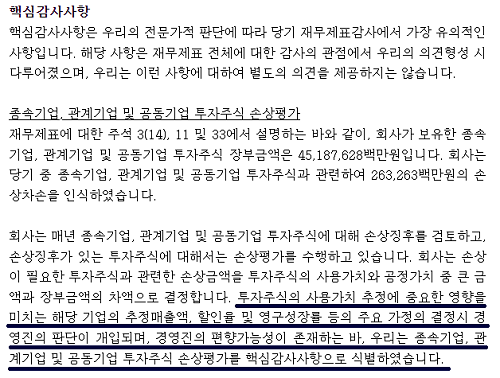

따라서 포스코홀딩스가 미래현금흐름과 할인율을 실적에 유리하게 가정할 경우 그 효과는 클 수밖에 없다. 삼정회계법인이 지난 5년간 한 해도 빠지지 않고 종속·관계·공동기업 투자주식의 손상평가가 제대로 이뤄졌는지, 바꿔 말해 포스코홀딩스의 미래 예측 결과가 합리적인지 검토한 이유다.

올해 3월 발표한 포스코홀딩스 감사보고서에서 삼정회계법인 측은 "투자주식의 가치 추정에 중요한 영향을 미치는 해당 기업의 추정 매출액, 할인율, 영구성장률 등의 가정을 결정할 시 경영진의 판단이 개입되며 경영진의 편향 가능성이 존재하는 바, 우리는 종속·관계·공동기업 투자주식 손상평가를 핵심감사사항으로 식별했다"고 설명했다.

삼정회계법인은 5년 연속 핵심감사사항으로 투자지분 가치의 손상평가를 꼽았으나 평가 과정과 결과를 신뢰할 수 있다고 판단했다. 회계법인 측은 "(포스코홀딩스는) 일부 투자주식에 대해선 내부의 가치평가 전문가를 활용한다"고 전했다.

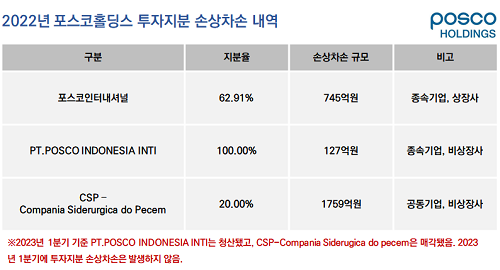

지주사 설립 첫해인 지난해 포스코홀딩스는 △포스코인터내셔널(745억원) △ PT.POSCO INDONESIA INTI(127억원) △ CSP - Compania Siderurgica do Pecem(1759억원)에서 총 2632억원의 지분가치 감소(손상차손)가 발생했다고 보고했다. 현재 포스코인터내셔널을 제외한 나머지 두 기업의 보유지분은 청산과 매각됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 폴라리스오피스, 클라이원트와 AI 문서 자동화 협업

- '텐스토렌트 맞손' 코아시아, 자회사 400억 투자 유치

- [Red & Blue]'변압기 관련주' 바이오스마트, 자회사 효과 '톡톡'

- [코스닥 자사주 점검]'양날의 검' 자사주, 변화의 바람 불까

- [thebell interview]"XR 서비스 3종 출시, B2C 플랫폼 구축 원년"

- SL에너지, 바이오중유 제조인허가 취득

- [동아-일동 'R&D 협업' 승부수]동아에스티, 일동 아이디언스에 250억 베팅 '2대주주' 등극

- [Company Watch]LG유플러스, 매출 대비 R&D 비율 첫 1%↑ 'AI 공략 강화'

- SC엔지니어링, M&A 매물 출회 가능성은

- 5월 기준금리 동결 유력…4분기로 밀리는 인하 시점

양도웅 기자의 다른 기사 보기

-

- [건설사 파이낸셜 뷰]'경인지역'에 달린 금호건설 현금창출력 회복

- [건설사 파이낸셜 뷰]계룡건설, 현금창출력 급감했지만 부채비율 방어

- 한온시스템 M&A가 쏜 작은공…'의무공개매수제' 힘받나

- 방시혁·민희진 '나도 너도 너무 몰랐다'

- [비상장사 재무분석]H그린파워, LG엔솔과 결별 후 '인력 12배' 증가

- [비상장사 재무분석]H그린파워, 현대모비스로부터 3년 연속 '자본 수혈'

- [비상장사 재무분석]한국지엠, 5년간 모회사에 지급한 로열티 '1.6조'

- [비상장사 재무분석]한국지엠, 현금보유량 10배 늘었다…9000억 육박

- [비상장사 재무분석]한국지엠, 매출 13조 돌파…'북미' 수출이 효자

- [Board Index/BSM분석]'정의선·일론 머스크·메리 바라'의 보유 역량 차이는