[코스닥 CB 프리즘]블리츠웨이, 콜옵션 힘 빼도 지배구조 '안정적'② 3회차 CB에만 콜옵션 30% 설정, 최대주주 측 지분율 과반 이상

정유현 기자공개 2023-10-30 08:16:18

[편집자주]

전환사채(CB)는 야누스와 같다. 주식과 채권의 특징을 모두 갖고 있기 때문이다. 따라서 기업의 지배구조와 재무구조에 동시에 영향을 미칠 수 있다. CB 발행 기업들이 시장에서 많은 관심과 주목을 받고 이유다. 주가가 급변하는 상황에서는 더 큰 경영 변수가 된다. 롤러코스터 장세 속에서 변화에 직면한 기업들을 살펴보고, 그 파급 효과와 후폭풍을 면밀히 살펴보고자 한다.

이 기사는 2023년 10월 26일 07시35분 THE CFO에 표출된 기사입니다

하이엔드(High-end) 피규어 제작사 블리츠웨이가 2,3회차 전환사채(CB)를 발행하며 전반적으로 콜옵션(매도청구권)에는 힘을 뺀 모습이다. 대주주의 단일 지분율은 높은 편은 아니지만 우호지분을 발판 삼아 안정적인 지배력을 구축한 영향으로 풀이된다.블리츠웨이는 에이치앤드엔터테인먼트 인수 후 합병을 추진하기 위해 총 50억원 규모 2회차(30억원), 3회차(20억원) CB 발행을 추진하고 있다. 2회차 CB의 경우 에이치앤드엔터테인먼트 이해관계자들이 투자에 참여한다. 3회차 CB는 수성자산운용, 히스토리투자자문이 CB를 인수하기로 했다. 투자자측과 논의를 통해 3회차 CB에만 콜옵션을 거는 것으로 결정했다.

20억원 규모로 발행하는 3회차 CB에 블리츠웨이는 30%의 콜옵션을 설정했다. 회사가 지정한 매수인 측이 최대 6억원까지 콜옵션을 행사해 CB를 사올 수 있는 것이다. 콜옵션으로 확보 가능한 주식은 전환가액 2101원 기준 28만5578주다. 시가 하락에 따른 리픽싱 조항을 넣지 않고 발행을 진행하기 때문에 전환 가능한 주식 수는 고정이다. 이를 취득할 경우 블리츠웨이의 지분율 0.67%를 확보가 가능하다.

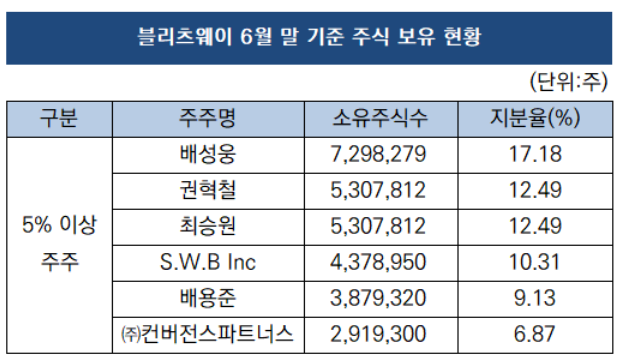

6월 말 기준 블리츠웨이의 대주주는 주식 729만8279주(17.18%)를 보유한 배성웅 대표다. 최승원 CFO(12.49%), 권혁철 CTO(12.49%), S.W.B Inc(10.31%) 등을 보유하고 있다. 최대주주 및 특수관계인 포함 지분율은 52.74%다.

콜옵션은 발행 당시 기준 지분율로 행사할 수 있기 때문에 배 대표는 17% 수준에서만 콜옵션을 확보할 수 있다. 나머지 13%에 대해서는 임원 등 최대주주 측 관계자가 행사하거나 제3자가 취득할 수 있는 상황이다.

블리츠웨이는 2010년 최승원 CFO와 권혁철 CTO가 공동으로 설립한 피규어 제작사로 출발했다. 최 이사는 오리엔탈레코드 대표 출신이고, 권 이사는 키이스트의 전신인 'BOF' 초창기 멤버다. 2018년 연예 기획사 키이스트 대표 출신인 배성웅 대표가 합류하며 현재의 지배구조의 기틀을 마련하기 시작했다.

배 대표는 합류 당시 최대주주로서 23.24%를 확보했다. 여기에 배 대표가 이사로 재직 중인 S.W.B Inc는 13.94%를 확보했다. 이를 합치면 사실상 배 대표가 37.18%를 보유한 것으로 볼 수 있다. 6월 말 기준으로는 27.49%다.

코스닥 상장 후 블리츠웨이는 다수의 증자를 통한 자금 확충을 통해 성장 기반을 마련했다. 대주주 측의 지분율은 희석됐지만 각 분야의 전문가와 파트너십을 구축하는 전략을 펼치며 블리츠웨이 사단을 구축한 것으로 보인다. 특히 블리츠웨이스튜디오와 스티키몬스터랩, 에이치앤드엔터테인먼트의 CB 인수 등의 방식으로 M&A를 진행하며 콘텐츠 제작에 도전했다. 이후 지분 관계를 맺으며 협력 관계를 단단하게 했고 지배구조도 더 공고해졌다는 평가다.

블리츠웨이 사단에 소속된 김지우 블리츠웨이스튜디오 대표, 홍민기 에이치앤드엔터테인먼트 대표 등은 2022년 7월 블리츠웨이가 진행한 30억원 규모 3자배정 유상증자에 참여해 주식을 확보했다. 이때 김지우 대표가 11만4722주를 확보하며 0.27%의 지분율로 블리츠웨이의 주주 목록에 이름을 올리고 있다.

이번에 인수 합병을 추진하고 있는 에이치앤드엔터테인먼트의 홍민기 대표도 이 과정에서 7만6482주를 배정받은 이력이 있다. 이번에 블리츠웨이가 에이치앤드엔터테인먼트를 인수 후 합병을 추진하는 것은 갑작스러운 사안이 아니다. 이미 지난해 에이치앤드엔터테인먼트가 발행한 1회차 CB를 일부 확보하며 지분 관계를 걸어둔 상태였다. 이번에 CB발행을 통해 확보한 자금으로 유의미한 지분을 확보해 합병을 추진하며 한 회사로 거듭나는 것이다. 드라마 사업 시너지를 통해 외형 확장을 도모하는 것으로 풀이된다.

블리츠웨이는 든든한 우호 지분도 확보하고 있다. 특히 배우 배용준 씨가 387만9320주(지분율 9.13%)를 보유하고 있다. 배 대표와 키이스트 인연이 이어진 것으로 보인다. 이 외에 컨버전스 파트너스도 291만9300주(6.87%)를 보유하고 있다. 우호지분 등을 포함해 과반 이상의 지분율을 보유하고 있기 때문에 CB 발행에 있어 지배력 약화에 대한 우려는 없는 상황이다.

블리츠웨이 관계자는 "콜옵션 조건은 투자자 측과 논의를 통해서 정해진 조건이다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

정유현 기자의 다른 기사 보기

-

- [CAPEX 톺아보기]㈜신세계, 현금창출력 초과한 투자 집행…'성장' 방점

- [고운세상코스메틱은 지금]로레알그룹 편입, 지분가치 최소 8배 점프 근거는

- [고운세상코스메틱은 지금]확장과 맞물린 현금흐름 둔화, 재무 체력은 '양호'

- [고운세상코스메틱은 지금]'닥터지'로 그려낸 성장 곡선, 3000억 시대 향한다

- [ROE 분석]코스맥스, 순이익으로 쌓은 자본효율성…20% '목전'

- [Red & Blue]'기관 픽' 선진뷰티사이언스, ODM 사업 경쟁력 '부각'

- [지평주조는 지금]확고한 김기환 1인 대표 체제, 배당 정책 변화 감지

- [지평주조는 지금]외형 확장 그늘 재무 부담, 건전성 회복 '과제'

- [지평주조는 지금]규제의 틈에서 갖춘 자생력, 준비된 플레이어 부각

- [Red & Blue]테마 바람 탄 아이스크림에듀, 사업 경쟁력 '재조명'