[운용사 실적 분석]KB운용 2년 연속 역성장…자문 계약고 급감순익, 전년대비 7.9% 감소…배당성향도 하향조정

이돈섭 기자공개 2024-03-08 08:01:22

이 기사는 2024년 03월 05일 16:07 thebell 에 표출된 기사입니다.

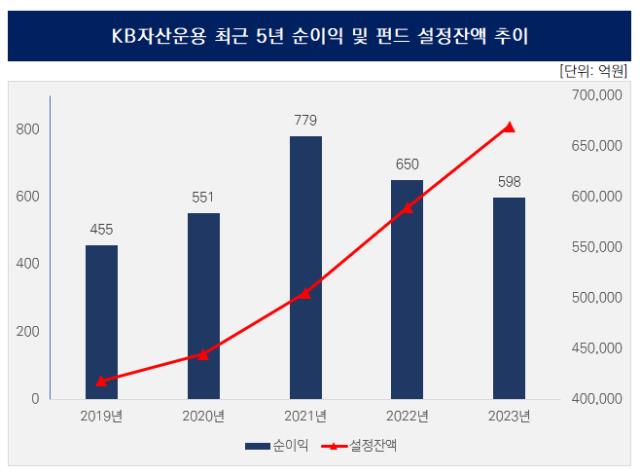

KB자산운용 실적이 2년 연속 후퇴했다. 펀드와 일임, 고유재산 투자 등 대부분의 영역이 견고한 흐름을 유지했지만 자문 계약고 감소와 고유재산 투자 축소에 따른 배당금 수익 감소 충격이 상당했다. 올초 김영성 대표 체제에 진입한 KB운용은 불확실한 시장 속 성장세 유지를 위해 성과체계 등을 개편하고 있다.5일 금융투자업계에 따르면 KB운용의 2023사업연도 당기순이익은 전년도 대비 약 8% 가까이 감소한 598억원으로 집계됐다. 2021년 사상 최대 규모 순이익(779억원)을 달성한 이후 2년 연속 감소세를 기록했다. 같은 기간 영업수익은 3.4% 줄어든 1817억원, 영업이익도 9.5% 감소한 817억 원으로 나타났다.

실적 감소는 배당 축소로 이어졌다. KB운용은 연말 배당금으로 보통주 한 주당 5217원씩 총 400억원을 책정, 배당성향 67%를 기록했다. 이는 1년 전 배당금 600억원(92%)과 비교할 때 크게 감소한 수치다. KB운용은 거의 매 사업연도 모회사인 KB금융지주를 대상으로 배당을 실시하고 있다.

펀드과 일임 관련 수익은 비교적 견조했지만 작년 한해 자문 계약고와 분배금 수익이 급감한 영향이 컸다. 지난해 말 KB운용의 펀드 설정잔액은 66조9680억원. 1년 전 58조9393억원에서 8조287억원(13.6%) 증가했다. 타깃데이트펀드(TDF)와 상장지수펀드(ETF) 등을 중심으로 퇴직연금 적립금 등의 자금 유입세가 꾸준히 이어져온 결과다.

여기에 지난해 하반기 서울시 송파구 소재 삼성SDS타워 매입을 위한 8500억원 규모 사모펀드를 설정하는 등 대체투자 영역 성과도 눈에 띄었다. KB운용의 부동산 펀드 설정액은 지난해 말 5조7612억원을 기록, 1년 전과 비교해 17.1% 확대했다. 작년 한해 전체 펀드 운용보수 수익은 1259억원으로 1년 전 1146억원에서 9.9% 성장했다.

투자일임 계약고도 꾸준히 60조원대를 유지하면서 작년 한해 372억원의 관련 수익을 계상했다. 하지만 자문 계약고가 302억원에서 102억원으로 작년 한해 200억원(66.2%) 급감, 수수료 수익도 41억원에서 5400만원으로 쪼그라들었다. 한해동안 자문계약 고객수와 계약 건수는 변함 없었지만, 계약금액 규모가 작아진 영향이라는 설명이다.

고유재산을 주식과 펀드에 투자한 성과도 돋보였다. KB운용이 증권평가 및 처분이익으로 상계한 금액은 87억원으로 1년 전 12억원에서 7배 이상 증가했다. KB운용은 지난해 KB미국대표성장주를 시작으로 KB올에셋AI솔루션EMP 등에 투자한 고유재산을 회수했다. KB미국대표성장주(H)의 경우 회수 시점 수익률은 33% 안팎 수준이었다.

기타 영업수익은 절반 이상으로 작아졌다. 각종 상품에 투자해 거두는 분배금 수익 규모가 작아지면서 전체 기타 영업수익이 100억원에서 46억원으로 53.6% 감소했다. 작년 한해 부동산 부실 PF 우려가 커지면서 이 분야 투자 규모를 줄인 것이 분배금 수익 축소로 이어졌고 결과적으로 전체 영업수익을 끌어내리는 데 셈이 됐다.

영업비용은 1000억원으로 전년도 979억원에서 2.2% 증가했다. 고유재산 투자 손실은 전년도의 절반 수준으로 줄였지만, 각종 이자와 판관비 증가로 전체 비용이 증가하는 결과로 이어졌다. 영업수익은 작아졌지만 영업비용은 커지면서 영업이익은 예년 수준을 충족하지 못하게 됐고 결과적으로 당기순이익 감소로 이어진 모습이었다.

KB운용은 올초 김영성 대표를 새로운 사령탑으로 맞아 조직 효율화에 박차를 가하고 있다. 운용업계 관계자는 "최근 2년여 간 기준금리 인상 영향 등으로 국내외 시장이 부진을 겪은 결과가 지난해 성과에 대폭 반영됐다"며 "지금과 같은 시장 상황 속에서 성장세를 기록하기 위해선 모두가 허리띠를 졸라매야 하는 상황"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- ICTK, 일반청약 경쟁률 1108대1 '증거금 5.4조'

- [Company Watch]인적분할 나선 서진시스템, 신설법인에 ESS사업 배정

- 골리앗에 맞선 이오플로우, '인슐렛' 소송전 청신호

- [Red & Blue]지투파워, 한수원 체코 원전 수주시 납품 기대감

- 공모 시총 3000억 육박한 ICTK, 기관투자가 '웃음꽃'

- [CVC 톺아보기]'카카오' 계열 편입 '기폭제', 그룹 지원 속 폭풍 성장

- 두산건설, '반도체 메가 클러스터' 수혜 단지 분양

- [코스닥 리빌딩 리포트]1000억 CB 공수표 날린 퀀타피아, 공개매각 추진

- 올리패스 잠재 대주주 사내이사로…수익성 확보 총력

- '대유타워 매각' 대유위니아, 새 원매자 찾기 시동

이돈섭 기자의 다른 기사 보기

-

- [기업 DB운용 엿보기]방산업체 풍산, ETF부터 OCIO까지 '공격 투자'

- IBK운용, 올해 첫 목표전환 펀드 70억 펀딩 성공

- [스튜어드십코드 모니터]쿼드운용, 행동주의 펀드 화력 '집중'

- 목표달성형 성과…라이프운용-KB증권 '대동단결'

- [스튜어드십코드 모니터]키움운용, SK텔레콤 유영상 대표 3연임에 '반기'

- [thebell interview]"퇴직연금 후발 신영증권, 역전 드라마 보여주겠다"

- '원펀드 하우스' 샘운용, 3년만에 코스닥벤처 출시

- [스튜어드십코드 모니터]KB운용, 경영진 이사 선임 안건에 무더기 반대표

- 캡티브 잡자…퇴직연금 사업자-계열사간 인력 교류

- [스튜어드십코드 모니터]삼성물산 액티비즘 안다운용, 타 행동주의엔 '신중'