새주인 맞는 팬오션, '우량기업' 탈바꿈하나 하림그룹 인수로 부채비율 200% 아래 감소… 업계 상위권 재무구조 갖춰

정호창 기자/ 김경태 기자공개 2015-01-13 09:22:00

이 기사는 2015년 01월 12일 07:41 thebell 에 표출된 기사입니다.

기업회생절차(법정관리)를 밟고 있는 팬오션이 하림그룹을 새 주인으로 맞이하면서 재무구조가 크게 개선돼 우량기업으로 변신할 전망이다. 현재 450%가 넘는 부채비율이 200% 이하로 뚝 떨어져 해운업계 정상권의 재무건전성을 갖게 될 것으로 예상된다.12일 해운업계와 인수합병(M&A)업계에 따르면 팬오션 법정관리를 맡고 있는 서울중앙지방법원은 지난달 말 팬오션 경영권 매각을 위한 우선협상대상자로 하림그룹-JKL파트너스 컨소시엄을 선정하고 양해각서(MOU)를 체결했다.

하림그룹-JKL파트너스 컨소시엄은 각각 유상증자 8500억 원, 회사채 인수 2100억 원 등 총 1조 600억 원을 팬오션에 투자하기로 제안해 우선협상권을 따냈다. 하림그룹 측은 확인실사와 주식매매계약체결(SPA), 기업결합신고 등의 절차를 거쳐 올 상반기안에 팬오션 인수 작업을 완료할 예정이다. 거래가 종결되면 하림 컨소시엄은 팬오션 지분 58% 가량을 손에 넣게 된다.

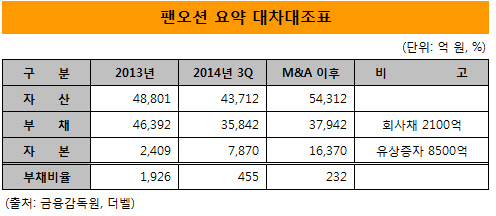

팬오션은 지난해 9월 말 기준 부채 3조 5842억 원, 자본 7870억 원 등 총 4조3712억 원의 자산을 갖고 있다. 부채비율은 455%에 달한다. 법정관리를 통한 채무조정이 이뤄지기 전에는 부채비율이 무려 2000%에 육박했다.

하림 컨소시엄이 M&A를 통해 팬오션에 1조 600억 원의 자금을 신규 수혈하면 자산 규모는 5조 4312억 원으로 불어나고, 부채비율은 232%까지 하락한다. 팬오션이 지난해 1분기부터 연속 흑자행진을 이어오고 있는 점을 감안하면 M&A 절차가 종결되는 올 상반기 말에는 부채비율이 100%대로 낮아질 가능성이 높다. 하림그룹은 팬오션의 부채비율이 올해 안에 110% 수준까지 떨어질 것으로 전망하고 있다.

|

하림그룹의 예상대로 부채비율이 100%대에 진입할 경우 팬오션은 해운업계에서 손꼽힐 정도로 우량한 재무구조를 갖추게 된다. 해운사들은 선박 발주에 따른 차입금 부담이 높아 통상 일반 기업에 비해 높은 부채비율을 갖는 특성이 있다.

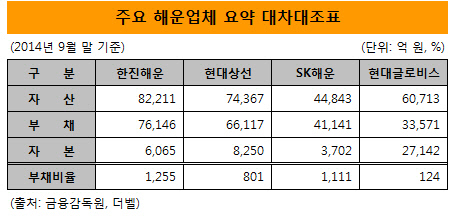

이는 해운업계 상위 기업의 재무제표를 살펴보면 바로 확인된다. 업계 1·2위로 꼽히는 한진해운과 현대상선은 지난해 3분기 말 기준 각각 1255%, 801%의 부채비율을 기록했다. 업계 4위권인 SK해운 역시 1111%의 높은 부채비율을 갖고 있다.

자산 규모 4조 원 이상의 국내 대형 해운사 중 100%대의 우량한 부채비율을 갖고 있는 기업은 현대자동차그룹 계열의 현대글로비스 정도에 불과하다. 현대글로비스는 지난해 9월 말 기준 124%의 부채비율을 기록하고 있다.

따라서 관련업계에서는 팬오션이 M&A 이후 안정적 재무구조를 바탕으로 경영 정상화에 한층 속도를 낼 것으로 전망하고 있다. 해운업계 관계자는 "팬오션의 자본 규모가 올해 말까지 2조 원 수준까지 증가할 것으로 예상된다"며 "튼튼한 기초체력을 쌓은 만큼 경영 정상화에도 한층 탄력이 붙을 가능성이 높다"고 진단했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [라인야후 탈네이버 논란]주인 바뀐 라인넥스트, 블록체인 사업 추진 '오히려 좋아'

- [보험사 지급여력 돋보기]DB손보, 줄어든 '보험위험'에 버퍼 확보

- AI 외치는 삼성, 자신감·위기감 '공존'

- 시큐센, 1분기 매출 41억·영업손실 13억

- 콤텍시스템, 1분기 적자폭 감소 "AI 공격 투자"

- '어닝서프라이즈' 파워넷 "성장 모멘텀 계속"

- '이 어려운 시기에'...KB증권, 동문건설 '본PF' 성공

- '청산 수순' 빗썸메타, 마무리 투수 '최대열 대표' 등판

- '금 견인' 아이티센, 역대 1분기 최대 매출 달성

- '탈모사업 선전' 메타랩스, 1분기 매출 115%↑