신한은행 코코본드, 우수한 신용도 통했다 코코본드 투자심리도 회복 추세…약 6배 투자수요 모집

정아람 기자공개 2016-03-21 14:06:02

이 기사는 2016년 03월 18일 16:54 thebell 에 표출된 기사입니다.

신한은행이 달러화 신종자본증권 투자자 모집에서 발행 예정 목표 금액의 6배가 넘는 투자수요를 이끌어내는 데 성공했다. 올해 초 도이치은행 사태로 한때 코코본드 투자자 모집에 대한 우려가 고개를 들기도 했지만 사태가 진정세로 접어들었고, 국내 기관의 코코본드 발행 조건이 전 세계에서 가장 투자자에게 유리한 수준이라는 점, 신한은행의 우수한 신용도 등이 투자자 모집에 유리한 요소로 작용한 것으로 보인다.18일 새벽 신한은행은 총 5억 달러 규모의 후순위(Tier-2) 신종자본증권 프라이싱을 마쳤다. 최종 발행 금리는 미국 10년 만기 국채 금리(10T)에 205bp를 가산한 수준에서 결정됐다. 전날 오전 프라이싱 착수 당시 제시한 최초 제시 금리(이니셜 가이던스) 대비 25bp를 낮춘 수준으로, 일드(Yield)는 3.953%, 쿠폰 금리는 3.875%로 결정됐다.

총 228개 기관에서 30억 달러를 넘기는 투자주문이 접수됐다. 이번 채권의 만기는 10년이며 글로벌본드(RegS)형태로 발행됐다.

올해 초 도이치은행이 코코본드 이자지급능력을 상실하면서 한때 국제금융시장에서는 신종자본증권에 대한 투자심리가 위축될 수 있다는 우려가 제기됐다. 그러나 이후 유럽중앙은행(ECB)이 추가 통화 완화 정책을 통해 은행계 채권에 대한 투자수요를 계속 유지하기로 결정하고, 미국 역시 3월 연방준비위원회(FOMC)에서 기준금리 동결 입장을 밝히면서 안전자산인 은행계 채권에 대한 투자심리가 되살아나는 모습을 보였다. 실제 이달 UBS은행이 15억 달러 규모의 신종자본증권을 발행할 당시에는 총 80억 달러 규모의 투자수요가 유입되기도 했다.

한국계 기관의 신종자본증권 상각요건이 다른 국가에 비해 엄격한 점, 신한은행이 최근 약 2년간 달러화채권 발행에 나서지 않았던 점도 투자수요를 넉넉히 확보할 수 있었던 원인으로 지목됐다. 업계 관계자는 "한국 금융당국이 제시하는 상각요건은 유럽계 국가에 비해 매우 까다로워 투자자에게 친화적이고, 로드쇼 당시에도 이같은 점을 집중적으로 설명했다"며 "또한 해외 투자자들은 신한은행이 국내 시중은행 중에서 가장 수익성과 신용도가 우수한 곳이라는 점을 잘 알고 있다"고 말했다.

국제신용평가회사 무디스는 이날 신한은행이 발행한 달러화 후순위채에 대해 선순위채(Aa3) 대비 한 노치 낮은 Baa1등급을 부여했는데, 이는 통상적으로 신용평가사들이 약 두 노치 안팎의 격차를 두고 있는 점과 비교된다는 설명이다.

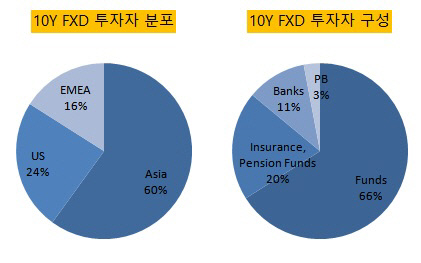

업계 관계자는 "그간 한국계 기관의 장기물 발행이 드물었던 투자수요를 확보하는 데 유리하게 작용한 것으로 보인다"고 말했다. 특히 일드(Yield) 수익률에 투자하는 보험사들이 전체 주문량의 약 20% 정도를 가져간 것으로 나타났다. 펀드가 전체의 66% 가량을 차지했으며, 은행(11%)과 PB(3%) 부문에서도 고르게 투자수요가 유입됐다.

이번에 조달한 자금은 신한은행의 자본비율 확충 목적으로 사용된다. 발행 주관사로는 BOA메릴린치, HSBC, BNP파리바, JP모간, 모간스탠리, 미즈호증권이 참여했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진