삼보모터스의 프라코, 예상 IPO 밸류는 3년간 연순익 150억 내외…10~25% 할인율 적용시 1800억 가능

민경문 기자공개 2016-07-25 14:14:32

이 기사는 2016년 07월 22일 13:48 thebell 에 표출된 기사입니다.

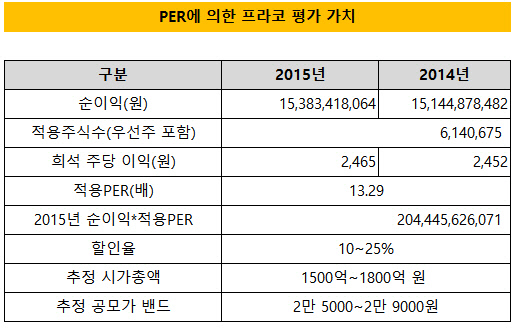

연내 거래소 상장을 추진중인 프라코의 기업가치는 어느 정도일까. 연 150억 원 내외의 순익을 내는 자동차 부품회사로서 역시 상장을 추진중인 두올과 함께 투자자들의 관심을 모으고 있다. 비교업종 주가수익비율(PER)과 두올의 할인율을 적용할 경우 상장 후 시가총액은 1700억 원 내외로 추정되고 있다.지난 1989년 설립된 프라코는 자동차용 범퍼, 패널 등의 플라스틱 제품 및 금형 생산업체다. 최대주주인 삼보모터스(61.88%)는 2013년 재무적 투자자(FI)인 하나대투증권PE와 함께 일본 금형업체 아크(ARKK)로부터 프라코 지분 100%을 사들였다. 올해 6월 중순 거래소 상장을 위한 예비 심사에 통과하기도 했다. 주관사는 NH투자증권이다.

현대차, 쌍용차, 닛산 등 국내 대형 완성차 업체 또는 부품업체에 제품을 판매하고 있다. 현대·기아차 판매 비중은 41.6%다. 자회사로는 ㈜나전(지분율 56.84%)과 체코의 모스노프 산업단지에서 해외 생산공장을 운영중인 프라코체코(Plakor Czech)가 있다. 프라코의 경쟁사로는 2013년 인수전에 참여했던 에코플라스틱을 필두로 LG하우시스, 캠스, 아이아, 현대모비스 등이 거론된다.

|

프라코의 가장 최근 사업연도 순이익(154억 원)에 해당 PER(13.29)를 곱하면 약 2044억 원의 시가총액이 계산된다. 여기에 두올의 공모가 할인율(10.6~25.5%)을 적용하면 최종 밸류는 1500억~1800억 원 수준에서 추정 가능하다. 프라코 발행주식수는 기존 주식수(545만 2400주)에 우선주(68만 8275주)를 더한 614만 675주. 예상 시총을 주식 수로 나누면 공모가 밴드는 2만 5000원~2만 9000원 선에서 결정될 전망이다.

지난해 프라코는 우리사주조합을 대상으로 약 53억 원 규모의 3자배정 유상증자를 실시한 바 있다. 발행 주식수는 28만 9668주로 주당 가격은 1만 8159원이었다. 예정 공모가 밴드 범위 내로 주가가 형성될 경우 상당한 차익이 예상된다. 2014년 하나대투증권PE가 우선주 증자에 참여 당시 단가는 1만 6000원이었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '벼랑 끝 격돌' 대유위니아 vs 홍원식, 전부 걸었다

- [ICTK road to IPO]경쟁자 없는 '차세대 보안칩', 2000억 후반 밸류 '정조준'

- CG인바이츠, 화일약품 지원 축소 11년 동행 '선긋기'

- [K-바이오 클러스터 기행|대전]대전 바이오 구심점, 20년 역사 바이오헬스케어협회

- 코인원, 이용규 CPO 영입…신규 서비스 출시 속도

- [코스닥 코스메틱 리뉴얼]마스크팩 잘나가던 지피클럽, 색조화장 '코디 인수'

- [K-배터리 밸류업 리포트]'오너 경영체제' 원준, 승계작업 '언제쯤'

- [thebell note]제약바이오는 다이어트 중

- [바이오텍 유증·메자닌 승부수]브릿지바이오, 유무상증자에 '대표 지분 블록딜' 왜?

- [제일약품의 온코닉테라퓨틱스 첫 '신약']성장성·사업성 갖춘 IPO 기대주 '밸류업' 이유 더 있다