영업적자 2000억 기업, 9조 몸값 비결은 [삼성바이오로직스 IPO]PER 대신 생산능력·매출 성장률 내세워…바이오 업종 특수성 반영

민경문 기자공개 2016-10-07 10:35:37

이 기사는 2016년 10월 04일 17:09 thebell 에 표출된 기사입니다.

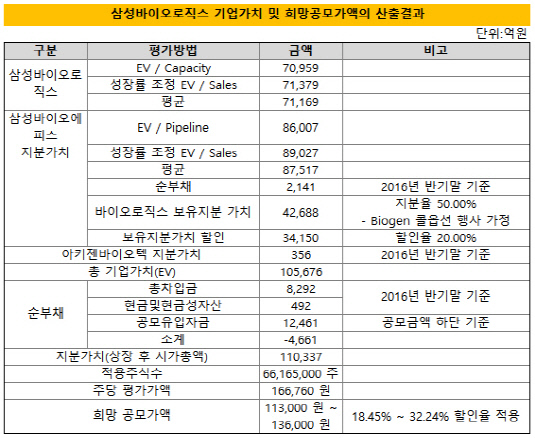

연내 상장을 추진중인 삼성바이오로직스의 몸값이 최대 9조 원으로 제시된 가운데 밸류에이션 산정 방법에 업계의 관심이 쏠리고 있다.시장에서 일반적으로 통용되는 주가순이익비율(PER) 대신 EV/Capacity 비교법과 성장률 조정(Growth-adjusted) 방식 등을 활용해 투자자에 어필하려는 모습이다. 매년 대규모 영업적자를 기록하고 있지만 역대급 IPO 딜로서 조명을 받고 있는 이유이기도 하다.

삼성바이오로직스는 4일 증권신고서를 제출하고 1654만 1302주를 공모할 계획이라고 밝혔다. 1102만 7558주를 신주 발행하고, 삼성전자가 551만 3744주를 처분하는 구조다. 희망 공모가는 11만 3000∼13만 6000원이다. 이를 적용한 공모 규모는 1조 8691억 원에서 2조 2496억 원 수준이다. 최대 9조 원의 몸값을 시장에 제시한 셈이다.

공모가는 바이오의약품 위탁생산 사업(CMO)을 영위하는 삼성바이오로직스의 기업가치에다 바이오시밀러 개발업체인 삼성바이오에피스의 지분가치(91.2%)를 더한 형태였다. PER 방식이었다면 작년 2000억 원 이상의 영업적자를 기록했던 회사의 밸류에이션을 계산하기란 쉽지 않았을 것으로 보인다.

지난해 1조 9049억 원의 순이익을 기록한 것 역시 종속기업인 삼성바이오에피스를 관계기업으로 정리한 데 따른 결과다.

|

삼성바이오에피스의 경우 EV/Capacity 대신 EV/Pipeline 방식이 도입됐다. 현재 개발중인 제품 파이프라인의 시장규모와 진행단계 및 성공가능성 등이 회사 기업가치에 어느 정도 기여하고 있는지를 파악하기 위해서다. 이 과정에서 셀트리온과 미국 코헤루스(Coherus)사가 비교기업으로 선정됐다. 여기에 EV/Sales 배수로 산정한 기업가치와의 평균값과 향후 지분율까지 고려해 최종 3조 4150억 원의 지분가치를 도출했다.

이를 합산한 삼성바이오로직스의 총 기업가치(EV)는 10조 5676억 원이었다. 마이너스 4661억 원의 순부채를 차감하면 상장 후 시가총액은 11조 원으로 산정된다. 할인율(18.45~32.24%)까지 적용할 경우 공모가 밴드 상단 기준 시가총액은 무려 8조 9984억 원이었다.

주관사 관계자는 "삼성그룹의 기본적인 방침은 투자자도 이익을 볼 수 있는 IPO 구조를 만드는 것"이라며 "무리해서 공모가를 끌어올리지 않는 데 주력했다"고 말했다. 삼성바이오로직스의 수요예측일은 이달 26~27일 예정돼 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감