한국타이어, 매출 증가에도 웃지 못했다 [Company Watch]테네시공장, 초기비용 부담…원재료가격 상승, 수익성 '휘청'

고설봉 기자공개 2017-11-09 08:30:36

이 기사는 2017년 11월 08일 07시02분 thebell에 표출된 기사입니다

한국타이어가 판매량 증가에 힘입어 매출 성장세를 이어갔다. 올 3분기 주요 시장인 중국과 유럽, 북미에서 매출이 불어나며 성장을 견인했다. 고성능 타이어의 판매량 증가도 매출 증대를 거들었다.그러나 수익성 면에서는 아쉬움이 남는다. 지난해 대비 전체적으로 영업이익률이 떨어진 모습이다. 원재료가격 상승으로 매출원가율이 불어났다. 북미시장 생산 거점인 테네시공장 준공에 따른 초기 비용 지출로 매출원가 외에 판관비도 증가했다.

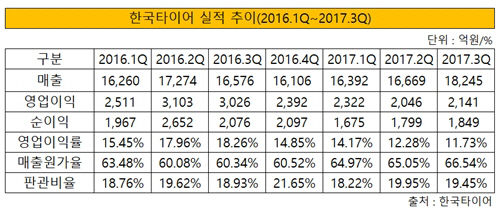

한국타이어는 올 3분기 연결 기준 매출 1조 8245억 원, 영업이익 2141억 원, 순이익 1849억 원을 각각 기록했다. 매출은 지난해 동기 대비 10.07% 늘었다. 영업이익과 순이익은 각각 29.45%와 10.93% 줄었다.

|

판매량 증가와 판매가 인상에 따른 효과로 올 3분기 매출은 크게 늘었다. 전체적으로 타이어 판매량이 증가했다. 지난해 9900만 개의 타이어를 팔았지만 올해는 약 1억 400만 개를 팔 것으로 예상된다.

더불어 가격 인상에 따른 매출 증대 효과도 톡톡히 봤다. 한국타이어는 올해 들어 국내에서 한 차례, 해외에서 두 차례에 걸쳐 판매가를 인상했다. 판매량 증가에 더해 개당 매출단가가 상승하면서 전체적으로 매출은 크게 증가했다.

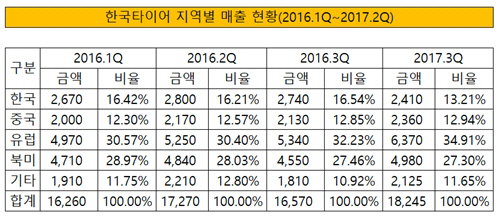

세부적으로 국내를 제외한 중국과 유럽, 북미 시장에서는 판매량이 크게 증가했다. 한국타이어는 올 3월 국내에서 2410억 원의 매출을 올렸다. 지난해 동기 대비 약 330억 원 정도 줄어든 금액이다. 전체 매출에서 차지하는 비중도 지난해 3분기 16.54%에서 올 3분기 13.21%로 줄었다.

반면 해외에서는 판매량이 증가했다. 성장세가 가장 뚜렷한 곳은 유럽시장이다. 올 3분기 매출 6370억 원을 기록했다. 지난해 동기 대비 19.29% 증가했다. 매출 비중도 기존 32.23%에서 34.91%로 늘었다.

뒤를 이어 성장세가 큰 곳은 중국 시장이다. 사드보복 악재에도 불구하고 올 3분기 2360억 원의 매출을 달성했다. 지난해 동기 대비 10.80% 증가했다. 전체 매출에서 차지하는 비중도 같은 기간 12.85%에서 12.94%로 소폭 증가했다.

북미시장에서는 올 3분기 4980억 원의 매출을 기록했다. 지난해 동기 대비 2.89% 불어났다. 전체 매출에서 차지하는 비중은 27.3%를 기록, 지난해 동기보다 소폭 감소했다. 기타시장의 매출은 2125억 원으로 지난해 동기와 비슷한 수준을 유지했다.

고성능 타이어 판매량도 증가했다. 1개당 판매단가가 높은 만큼 매출 증대에 효자 노릇을 했다. 시장별로 매출 비중은 국내 29.05%, 중국 49.15%, 유럽 37.0%, 북미 34.14%가 공성능 타이어 매출로 채워졌다.

|

판매량 증가와는 별도로 수익성은 주춤했다. 원재료가격 상승에 따른 원가부담이 직격탄이었다. 타이어의 주재료인 천연고무와 합성고무 시세는 올해 2월 정점을 찍었다. 천연고무의 경우 1t당 2200달러, 합성고무는 1t당 3300달러까지 치솟았다. 지난해 동기와 비교해 천연고무는 90%, 합성고무는 185% 가격이 뛰었다.

이후 4월 천연고무는 1t당 1644달러, 합성고무는 1t당 2244달러로 가격이 내렸다. 그러나 여전히 지난해 동기 대비 천연고무는 1t당 24.64%, 합성고무는 51.31% 정도 비싼 값이다. 통상 3개월 정도 시차를 두고 원재료가격이 매출원가에 반영되는 만큼 올 3분기 매출원가에 반영된 원재료 가격은 올 4월~6월까지의 가격이다.

이에 따라 올 3분기 매출원가율은 66.54%로 치솟았다. 지난해 동기 대비 약 5.2% 포인트 상승했다. 더불어 테네시공장 초기 가동에 따른 비용 일부가 매출원가와 판관비에 계상됐다. 이에 따라 판관비 부담을 증가시켰다. 같은 기간 판관비율은 19.45%를 기록했다.

올 3분기 한국타이어의 영업이익률은 11.73%로 집계됐다. 지난해 동기 대비 약 6.53% 포인트 하락한 수치이다. 순이익도 지난해 동기 대비 12.28% 감소했다.

한국타이어 관계자는 "원자재가격 상승과 미국 테네시공장 신규 가동 등의 영향으로 비용 부담이늘었다"며 "새 공장을 가동하고, 이에 따른 판로를 확보하는 과정에서 초기 원가율 상승은 피할 수 없다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

고설봉 기자의 다른 기사 보기

-

- [감액배당 리포트]제주항공, 신속한 885억 감액…배당은 못했다

- [GM·르노·KGM 생존기]부활 신호탄 쏜 KGM, 환율효과로 버텼다

- [GM·르노·KGM 생존기]수익성 바로미터 '공장 가동률' 전망은

- [thebell desk]두산그룹, 뚝심이 이긴다

- [GM·르노·KGM 생존기]르노코리아, '완전 무차입 경영' 이어간다

- [감액배당 리포트]'통합 진에어' 앞두고 자본금 회수 나선 대한항공

- 현대차, 1분기 미국서 반짝 성장…본게임은 2분기부터

- 현대차, 주주환원 의지 재확인…속도는 '조절'

- 현대차, 미국 관세리스크 대응 '총력전'

- [감액배당 리포트]한일홀딩스, 자본잉여금 100% 활용 ‘비과세 배당’ 올인