[IPO 모니터]태림페이퍼, 시장친화전략 '구주' 낮추고 '배당' 높이고구주매출, 66.6%→40% 대폭 감소…연간 20% 현금 배당 성향 약속

남준우 기자공개 2022-04-21 07:13:25

이 기사는 2022년 04월 18일 14:25 thebell 에 표출된 기사입니다.

태림페이퍼가 예상과 달리 구주매출 비중을 대폭 낮췄다. 최근 대주주 엑시트 용도로 IPO 시장이 활용된다는 비판이 거세지고 있기 때문이다. 시장과의 눈높이를 최대한 맞추기 위해 타협점을 찾고자 노력했다.과거 소액주주와의 소송이 있었던 점을 감안해 거래소에 주주친화 정책 확약서도 제출했다. 현재 대주주인 세아상역은 이와 관련이 없지만 시장의 신뢰를 얻기 위한 조치로 해석된다. 연간 20% 상당의 현금 배당 성향을 약속했다.

◇구주매출 대폭 낮추고 신주모집 높여

태림페이퍼는 다음달 9~10일 양일간 유가증권시장 상장을 위한 공모주 수요예측 일정에 돌입한다. 공모 주식수는 810만4000주로 상장 예정 주식수(3241만4687주)의 25%다. 공모가밴드는 1만9000~2만2000원이며 밴드 하단 기준 모집 총액은 1539억7600만원이다. 신한금융투자와 하나금융투자가 상장 주관 업무를 담당한다.

시장에서는 세아인베스트먼트가 2년 전 태림페이퍼 인수 당시 대규모 자금을 쏟아부은 만큼 구주매출 비중이 클 것이라고 예상했다. 태림페이퍼는 현재 자회사로 분류된 태림포장과 함께 IMM 프라이빗에쿼티(PE)가 소유하던 회사다.

2019년 글로벌세아그룹 주력사 세아상역이 특수목적법인(SPC)인 세아인베스트먼트를 설립해 태림페이퍼와 태림포장을 총 7300억원에 인수했다. 이후 태림포장 지분 58.85%를 2020년 초 태림페이퍼에 약 1824억원에 매각했다.

태림페이퍼는 상장에 앞서 최대한 주주 친화적인 자세로 나서기 위해 구주 매출 비중을 최대한 낮추고자 고심했다. 예비심사 청구서 제출 당시 태림페이퍼는 공모 예정 주식 수 918만4229주, 상장 예정 주식 수 3061만4097주를 제시했다.

당시 태림페이퍼 기발행 주식 수는 2755만2697주로 증권신고서 제출일 기준으로도 동일하다. 상장 예정 주식 수에서 기발행 주식 수를 제외하면 신주 모집 수가 나온다. 306만1410주로 공모 예정 주식 수의 33.3%다. 나머지 66.6%는 구주매출이란 의미다.

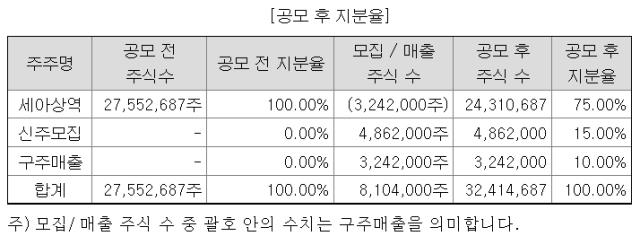

실제로는 예상과 달리 구주매출 비중이 상당 부분 감소했다. 증권신고서에 따르면 공모 주식 수의 40%인 324만2000주가 구주매출이다. 나머지 60%는 신주 모집으로 비중이 커졌다. 공모 후 지분율은 세아상역 75%, 신주 모집 15%, 구주매출 10%다.

최근 대주주의 엑시트 창구로 IPO가 사용된다는 비판이 일자 거래소도 높은 구주매출에 난색을 표했다. 원활한 IPO를 위해 시장과 타협점을 찾고자 노력했다. 작년 5월 주관사단과 킥오프 미팅 세아상역으로부터 자사주 형태로 인수한 지분 1274만4594주를 모두 소각하기로 결정했다. 신주 모집 비중을 높이기 위한 물량 확보를 사전에 진행한 셈이다.

◇시장 신뢰 얻기 위한 주주친화 정책 확약서 제출

과거 소송 이력을 감안해 시장 신뢰를 얻기 위한 주주친화 정책도 약속했다. 태림페이퍼를 인수한 IMM PE는 2016년 자진상폐를 결정했다.

다만 그 방식이 태림페이퍼가 자사주를 매입해 자진상폐를 결정한 뒤 소액주주가 보유한 잔여지분을 IMM PE가 강제하는 방식으로 진행되면서 논란이 불거졌다. 이 과정에서 매수가액을 1만원대 중반이었던 주가보다 낮은 3600원에 설정했다.

여기에 상장폐지 후 고배당을 실시하면서 결국 소액주주들과 법적 다툼까지 갔다. 수원지방법원 안산지원은 2019년 2월 주당 3600원에 매도청구권을 행사한 것은 부당하다며 주당 1만3261원이 적정하다고 판결을 내렸다.

현재 최대주주인 세아상역은 2019년 10월 IMM PE로부터 주식을 양수했기 때문에 소송과 무관하다. 다만 태림페이퍼는 이전 이력을 감안해 한국거래소에 주주친화 정책 확약서를 제출했다.

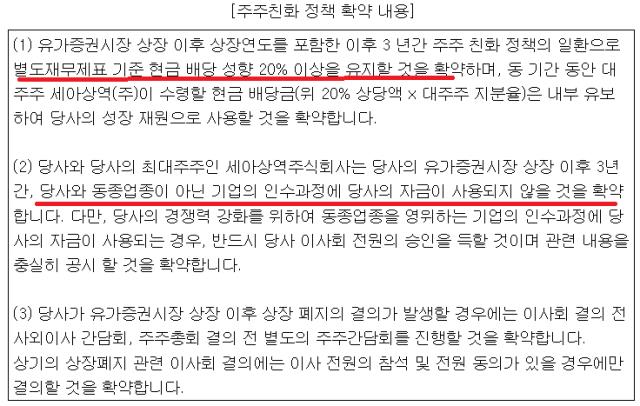

유가증권시장 상장 이후 상장연도를 포함한 이후 3년간 별도재무제표 기준 현금 배당 성향 20% 이상을 유지하기로 약속했다. 더불어 이 기간 동안 세아상역이 수령할 현금 배당금은 내부에 유보해 성장 재원으로 사용한다.

상장 이후 3년간 동종업종이 아닌 기업의 인수 과정에 회사 자금이 사용되지 않을 것도 확약했다. 경쟁력 강화를 위해 동종 업종을 영위하는 기업 인수 과정에 회사 자금이 사용될 경우에는 반드시 이사회 전원의 승인을 얻어야 한다.

IB 업계 관계자는 "거래소의 요구와 시장 분위기에 최대한 부응하고자 구주매출 비중을 최대한으로 낮추고자 노력했다"며 "과거 소송 건에서 현재는 자유롭지만 신뢰를 얻기 위해 주주친화 정책의 일환으로 배당 확약도 넣었다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [K-배터리 밸류업 리포트]'오너 경영체제' 원준, 승계작업 '언제쯤'

- [thebell note]제약바이오는 다이어트 중

- [바이오텍 유증·메자닌 승부수]브릿지바이오, 유무상증자에 '대표 지분 블록딜' 왜?

- [제일약품의 온코닉테라퓨틱스 첫 '신약']성장성·사업성 갖춘 IPO 기대주 '밸류업' 이유 더 있다

- [코스닥 리빌딩 리포트]'조달 지연' 비투엔, 불성실공시법인 지정 가능성은

- [Board Index/네이버]사외이사 정보제공 '정조준'…교육도 대폭 늘려

- "35년 영업맨, 상장 후 글로벌 시장 노린다"

- [아시아나 화물사업부 M&A]LOC 낸 에어인천·이스타, LOI 낸 에어프레미아

- SK하이닉스의 20조 투자 자신감 '엔비디아 선급금'

- 유가 오르면 정유사 버는 돈 많아질까, 이익구조 뜯어보니

남준우 기자의 다른 기사 보기

-

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

- [아시아나 화물사업부 M&A]'한투파 지원사격' 에어인천, 다크호스 등극하나

- [아시아나 화물사업부 M&A]한자리 남은 우협, '에어인천 vs 이스타' 2파전 유력

- [PE 포트폴리오 엿보기]한앤코, '인적분할' SK이터닉스 엑시트 기대감 커진다

- [아시아나 화물사업부 M&A]입찰가 두고 팽팽한 줄다리기, 가격갭 더 벌어졌다

- 세븐브릿지PE, '철 스크랩 강자' SB리사이클링 150억 투자 완료

- [아시아나 화물사업부 M&A]'제주항공+1' 우선협상대상자 복수로 뽑는다

- 우본 잡은 제이앤PE, '3000억 펀드' 절반 이상 채웠다

- [LP&Earning]'백주현 CIO 3년차' 공무원연금공단, 수익률 회복 호재