[바이오테크 상장 Before & After]젠큐릭스, 코로나에 유방암 진단키트 매출 '지연'2020년 이전상장…재고 쌓이며 매출 괴리율 89%

최은수 기자공개 2022-05-27 08:27:03

[편집자주]

바이오회사 입장에서 IPO는 빅파마 진입을 위한 필수 관문이다. 국내 시장의 풍부한 유동성은 창업자에겐 놓치기 어려운 기회다. 이 과정에서 장밋빛 실적과 R&D 성과 전망으로 투자자를 유혹하기도 한다. 전망치는 실제 현실에 부합하기도 하지만 정반대인 경우가 대부분이다. IPO 당시 전망과 현 시점의 데이터를 추적해 바이오테크의 기업가치 허와 실을 파악해본다.

이 기사는 2022년 05월 26일 15시24분 thebell에 표출된 기사입니다

젠큐릭스는 2020년 6월 코스닥에 이전상장한 분자진단 바이오벤처다. 2019년 한 차례 이전 상장을 추진했다가 좌절한 뒤 매출 규모 등 외형 요건을 정비해 재수에 성공했다.상장 후 1년 만에 두 차례의 3자배정 유상증자를 단행하며 자금을 확충했고 진단키트 사업 성과 창출에 주력했다. 다만 주력 사업인 유방암 예후진단키트의 판매를 위한 행정절차가 코로나19 여파로 지연됐고 상장 당시 제시한 실적에 미치지 못하는 성과를 거뒀다. 2021년 흑자전환하겠단 계획도 아직 달성하지 못했다.

젠큐릭스는 조상래 대표가 2011년 창업했다. 액체생검 기술을 기반으로 암에 대한 분자진단 검사제품 및 서비스 개발에 중점을 두고 사업을 확장해 왔다. 2011년 서울대 약학대학교 신영기 교수팀의 기술을 인수했고 유방암 예후진단키트 개발을 완료했다.

2015년 코넥스에 입성했고 4년 뒤인 2019년 코스닥 이전 상장을 첫 추진했다. 다만 매출 규모 등 외형 요건을 충족하지 못했하면서 심사 승인을 기대하기 어렵게 됐다. 결국 같은 해 5월 이전상장 계획을 자진철회했다.

회사는 이전상장 첫 고배를 마신 후 분자진단 제품 매출 확대와 내실 다지기에 나섰다. 이 기간 글로벌 제약사 화이자(Pfizer)와의 입랜스(성분명 팔보시클립) 동반진단 임상 진행 등 성과를 쌓기도 했다. 2019년 말 기술성 평가에서 한국기업데이터와 SCI평가정보로부터 각각 A, A등급을 받고 이듬해 이전상장 재도전에 나섰다.

2020년 6월 수요예측을 진행했다. 당시 코로나19 팬데믹 초입에 투심이 얼어붙은 영향을 받았다. 회사는 코스닥 입성에 의의를 두고 IPO 몸값을 책정할 때도 코로나19 진단키트 관련 매출을 포함하지 않는 등 보수적인 상장 전략을 폈다. 공모 물량도 첫 이전상장 대비 20%(100만주→80만주) 줄였다. 공모가는 밴드 하단(2만2700원)에서 결정했다.

회사는 상장 과정에서 유방암 예후진단, 폐암 동반진단 및 조기진단을 중심으로 한 성장 계획을 시장에 공개했다. 상장 후 3개월 뒤인 2020년 9월과 이듬해 6월 3자배정 유증(총 100억원)에 나섰다. 줄어든 공모 자금임상을 증자로 충당하며 사업화를 위한 투자에 나섰다.

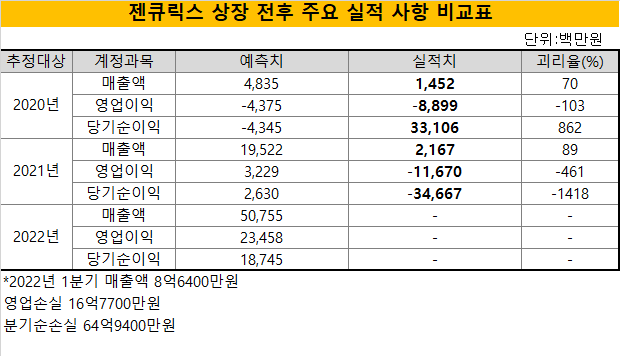

그럼에도 젠큐릭스가 IPO 이후 받아든 성적표는 공모 당시 기대치를 밑돌았다. 회사는 2020년 48억원의 매출액과 43억원의 영업손실을 예측했지만, 2020년 회계연도 실제 매출액은 15억원, 영업손실 규모는 89억원으로 확대됐다. 회사측은 유방암 예후진단키트의 판매를 위한 행정절차가 코로나19로 예상 대비 지연된 점을 주요 원인으로 꼽았다.

2021년엔 진단키트 사업의 연착륙으로 턴어라운드를 예상했지만 오히려 117억원의 영업손실을 냈다. 해당 기간 주관사 측과 협의를 통해 산정한 매출 예상액은 195억원이었는데 실제론 22억원에 그쳤다. 매출 괴리율은 90%에 육박했다.

젠큐릭스 관계자는 "코로나 진단키트 재고자산평가손실과 판관비가 늘어 영업손실이 발생했으며 당기손익이 크게 변동한 이유는 엔젠바이오 등 지분을 투자한 관계사 주가 변동으로 인한 당기손익인식금융자산 평가액 변동에 영향을 받았기 때문"이라고 말했다.

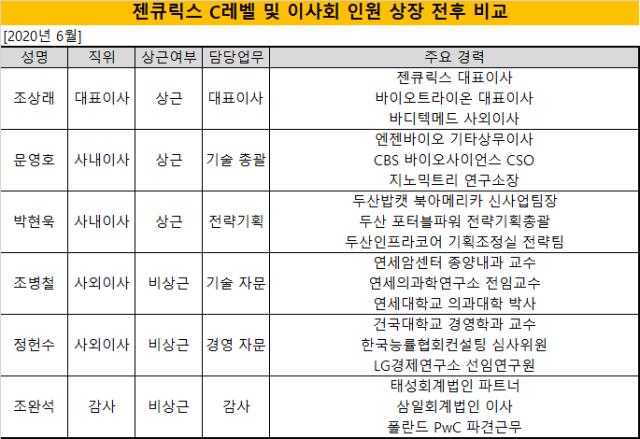

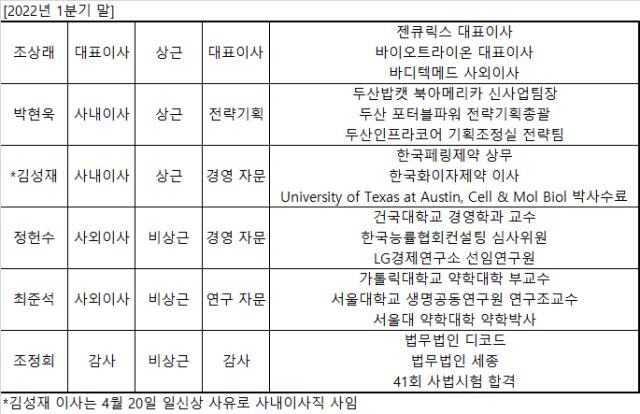

젠큐릭스의 최대주주는 조상래 대표이사다. 2020년 이전상장 전 조 대표 개인 지분율은 20.4%였는데 공모 이후에는 17.13%으로 줄었다. 2022년 1분기 말 조 대표 개인 지분율은 15.98%, 박현욱 전략기획 이사를 비롯한 특수관계인 합산 지분율 16.71%다.

상장 당시 등기이사(사내이사)였던 문영호 부사장이 2020년을 끝으로 등기이사직을 내려놓았다. 2021년 초 영입한 한국 화이자, 한국페링제약 출신 김성재 상무가 등기이사가 됐지만 일신상 사유로 1년만에 사내이사직을 사임한 상태다.

이밖에 상장 직후 녹십자MS 연구소장 출신의 김지태 상무(미등기), 엠엔디 연구소장 출신 강미란 상무(미등기, 연구소장)을 영입하며 R&D 역량을 강화하기도 했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중

최은수 기자의 다른 기사 보기

-

- [Financial Index/LG그룹]그룹 자존심 지킨 에너지솔루션, 2024년 PBR '3.86배'

- [Financial Index/LG그룹]'자본 2000억' HS애드, 2024년 유일한 10%대 이익률

- [Financial Index/롯데그룹]순현금 상태 기로 선 정밀화학, 7조 차입 버거운 지주

- [Financial Index/롯데그룹]리츠 분전에도 역부족, 지주 이자보상배율 1배 하회

- [비상장사 재무분석]'L/O 계약금 추가 기대' ATGC, 15년만에 턴어라운드

- [Financial Index/롯데그룹]'4조 매출' 롯데칠성, 그룹 상장사 성장률 1위

- [Financial Index/롯데그룹]'불황에 강했다' 롯데렌탈, 나홀로 TSR 상승

- [Financial Index/롯데그룹]주요 계열사 PBR 1배 밑…음료까지 부진

- [재무 리스트럭처링 전략]롯데지주, ICF 5년 만에 순유입…보유현금도 양호

- [Financial Index/롯데그룹]상장계열사 11곳 중 8곳 이익률 후퇴 '고난의 2024년'