노바렉스, 상장 후 첫 유증…지분율 '방어' 나선 창업주 권석형 대표와 자녀도 유증 참여, 과거 상장사 매각 이력 '의식'

심아란 기자공개 2022-06-10 08:39:44

이 기사는 2022년 06월 09일 14:20 thebell 에 표출된 기사입니다.

건강기능식품 기업 노바렉스가 상장 후 첫 유상증자를 추진 중인 가운데 창업주가 지분율 방어에 나섰다. 창업주 본인은 물론 자녀도 유상증자에 참여한다는 계획이다. 창업주는 과거 상장사를 매각한 이력 때문에 기업공개(IPO) 당시 경영권 변동 우려가 있었다는 점을 의식한 행보로 풀이된다.노바렉스는 주주배정 후 실권주 일반공모 방식으로 262억원 규모의 유상증자를 추진하고 있다. 2018년 11월 코스닥 상장 이후 처음으로 자본시장을 찾아 자금 조달을 앞두고 있다. 건강기능식품의 수요 증대를 대비해 설비 투자 재원을 마련하고 있다.

신주 발행규모는 90만주고 예정발행가는 주당 2만9150원이다. 시가 대비 15%의 할인율을 적용해 청약 유인을 높인다는 계획이다. 최종 발행가는 8월 초 확정된다. 주가 흐름에 따라 조달 규모는 변동된다.

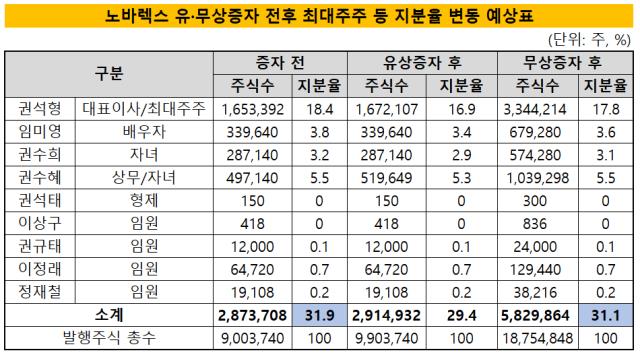

노바렉스는 코스닥 입성 이후 신주를 발행한 이력이 없다. 최대주주인 권석형 대표는 상장 후 줄곧 20.7%의 지분율을 유지하다 작년에 자녀에게 증여하면서 소폭 축소됐다. 자녀인 권수혜 노바렉스 기획감사 담당 상무에게 21만주를 증여해 현재 권 대표의 지분율은 18.36%다. 권 상무의 지분율은 5.53%다.

임원 등 특수관계자를 포함한 최대주주의 지분율이 줄었다는 점도 눈에 띈다. 올해 3월 박종진 전 부회장이 퇴임하면서 그가 보유하던 5.6% 지분이 특수관계자에서 제외됐다. 최대주주측 합산 지분율은 37.3%에서 31.9%가 됐다.

권 대표는 지분율 희석을 줄이기 위해 이번 유상증자 주식수 가운데 약 10%를 인수할 계획이다. 권 상무도 40% 내외로 청약에 참여한다. 예상 발행가를 단순 대입하면 권 대표는 5억원, 권 상무는 7억원 정도가 필요하다.

계획한대로 권 대표와 권 상무 두 사람이 유상증자 청약에 참여할 경우 최대주주측 지분율은 현재 수준을 유지할 수 있게 된다. 유상증자 직후 100% 비율로 무상증자를 병행할 예정인 가운데 최대주주측 지분율은 31%대가 된다.

노바렉스는 IPO 과정에서 경영권 안정성에 대한 우려가 제기됐다. 권 대표의 청약 참여는 책임 경영의 일환으로 평가 받는다. 그는 2008년 코스닥 상장사인 렉스진바이오텍(현재 비엘팜텍)의 경영권을 매각하고 사업을 재양수하는 과정에서 투자자 손실을 유발한 이력이 있다.

재발 가능성에 대한 우려를 고려해 권 대표는 IPO 주관사인 NH투자증권에 상장 후 5년간 노바렉스를 매각하지 않겠다는 확약서도 제출했다. 보유 지분의 질권자를 NH투자증권으로 설정해 둔 상태다. 해당 계약은 내년 11월까지 유효하다. 근질권은 권 대표가 보유한 주식 전량은 물론 자녀인 권 상무에게 증여한 물량까지 포함한 총 20.7%의 지분에 해당한다.

권 대표는 상장을 전후로 노바렉스를 전문경영인에 맡겼지만 IPO 이듬해 대표와 이사회 멤버로 복귀했다. 그는 중앙대학교 약학과를 졸업하고 동대학원에서 약학 석·박사까지 마쳤다. 과거 종근당, 삼아제약, 한국파마 등에서 이력을 쌓았다. 1995년 렉스진바이오텍(당시 한국토탈헬스)에 합류해 건강기능식품 사업에 뛰어들었고 2008년 노바렉스를 설립했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감